Learning Modules Hide

Hide

- अध्याय 1: कमोडिटीज मार्केट का परिचय

- अध्याय 2: कमोडिटी मार्केट इकोसिस्टम

- अध्याय 4: कमोडिटी सूचकांक

- अध्याय 9: कच्चा तेल और प्राकृतिक गैस – भाग 1

- अध्याय 10: कच्चा तेल और प्राकृतिक गैस – भाग 2

- अध्याय 12: भारत में बेस मेटल्स डेरिवेटिव्स ट्रेडिंग

- अध्याय 13: कृषि जिंस

- अध्याय 15: वस्तुओं में गैर-दिशात्मक ट्रेडिंग रणनीतियाँ

- अध्याय 3: कमोडिटी डेरिवेटिव्स की कार्यप्रणाली को समझें

- अध्याय 5: समाशोधन और निपटान प्रक्रिया पर निःशुल्क कमोडिटी ट्रेडिंग पाठ्यक्रम

- अध्याय 6: कमोडिटी डेरिवेटिव्स के लिए जोखिम प्रबंधन सीखें

- अध्याय 7: सोने और चांदी के बुलियन को विस्तार से समझें – भाग 1

- सोना और चाँदी की बुलियन क्या है और इसका उपयोग - अध्याय 8

- अध्याय 11: आधार धातुओं का परिचय

- अध्याय 14: कमोडिटी डेरिवेटिव्स के उपयोग को समझें

- अध्याय 16: कमोडिटी डेरिवेटिव्स के कानूनी और विनियामक वातावरण को समझें

अध्याय 3: भारतीय मुद्रा डेरिवेटिव बाजार के बारे में जानें – भाग 1

आपने कई बार अंतरराष्ट्रीय हवाई अड्डों या बैंकों में रुपये को डॉलर में बदलते या इसके विपरीत होते देखा होगा। यह स्पॉट मार्केट है, जहाँ एक मुद्रा को मौजूदा रूपांतरण मूल्य पर दूसरी मुद्रा से बदला जा सकता है। लेकिन वह मूल्य बदलता रहता है। क्या आपने कभी सोचा है कि जब मुद्रा का मूल्य अनिश्चित होता है तो आयातक और निर्यातक अपने नकदी प्रवाह और विदेशी मुद्रा जोखिम का प्रबंधन कैसे करते हैं? इसका उत्तर है मुद्रा डेरिवेटिव, जो उन्हें अपने विदेशी मुद्रा लेनदेन को कुशलतापूर्वक प्रबंधित करने की अनुमति देता है। आइए मुद्रा के लिए हमारे पास मौजूद विभिन्न उत्पादों और बाजार खंडों को देखें।

मुद्रा बाजार और उत्पाद

मुख्य रूप से, मुद्रा बाजार के तीन खंड हैं, स्पॉट, ओटीसी और डेरिवेटिव। स्पॉट करेंसी का मतलब है कि आप अपनी मुद्रा रूपांतरण आवश्यकताओं के लिए मौके पर ही सौदा कर रहे हैं। उदाहरण के लिए, यदि आप विदेश जा रहे हैं और कुछ विदेशी मुद्रा ले जाना चाहते हैं, तो आप अपने INR को उस देश की मुद्रा में बदल सकते हैं। यह स्पॉट मार्केट का एक उदाहरण है।

OTC मार्केट एक फॉरवर्ड कॉन्ट्रैक्ट से संबंधित है, जहाँ एक पार्टी भविष्य में एक निश्चित मूल्य पर मुद्रा खरीदने या बेचने के लिए दूसरे के साथ एक कस्टमाइज़्ड कॉन्ट्रैक्ट बनाती है।

फ्यूचर और ऑप्शंस भारतीय डेरिवेटिव मार्केट में आमतौर पर इस्तेमाल किए जाने वाले करेंसी इंस्ट्रूमेंट हैं। फ्यूचर और ऑप्शंस डेरिवेटिव कॉन्ट्रैक्ट हैं, जिनमें स्टॉक एक्सचेंजों पर ट्रेड किए जाने वाले मानक नियम और शर्तें होती हैं। इन कॉन्ट्रैक्ट में काउंटरपार्टी डिफ़ॉल्ट का कोई जोखिम नहीं होता है।

फ्यूचर और ऑप्शंस के अलावा, स्वैप करेंसी में अन्य डेरिवेटिव इंस्ट्रूमेंट हैं। स्वैप का इस्तेमाल आम तौर पर एक पार्टी के कैश फ्लो को दूसरे के लिए एक्सचेंज करने के लिए किया जाता है। इसलिए, उदाहरण के लिए, यदि किसी संगठन को डॉलर में नकदी प्रवाह प्राप्त होता है, तो वह भविष्य के नकदी प्रवाह के लिए इसे अन्य मुद्राओं के साथ एक निश्चित दर पर एक्सचेंज कर सकता है।

मुद्रा डेरिवेटिव का परिचय

मुद्रा डेरिवेटिव इक्विटी डेरिवेटिव के समान हैं, लेकिन कुछ अंतर हैं जिन पर हम इस अध्याय में बाद में चर्चा करेंगे। हम मानते हैं कि आप पहले से ही डेरिवेटिव मॉड्यूल से गुजर चुके हैं और फ्यूचर और ऑप्शंस को समझ सकते हैं।

मुद्रा डेरिवेटिव बाजार में उतरने से पहले फ्यूचर और ऑप्शंस की परिभाषा पर एक त्वरित पुनर्कथन करें।

फ्यूचर कॉन्ट्रैक्ट आपको भविष्य की तारीख पर एक सहमत मूल्य पर अंतर्निहित परिसंपत्ति खरीदने या बेचने का अधिकार देता है।

कॉल और पुट दो प्रकार के ऑप्शन हैं। कॉल ऑप्शन खरीदार को प्रीमियम का भुगतान करके निर्दिष्ट स्ट्राइक मूल्य पर अंतर्निहित परिसंपत्ति खरीदने का अधिकार देता है, लेकिन दायित्व नहीं। इसके विपरीत, पुट ऑप्शन खरीदार को प्रीमियम का भुगतान करके निर्दिष्ट स्ट्राइक मूल्य पर अंतर्निहित परिसंपत्ति बेचने का अधिकार देता है, लेकिन दायित्व नहीं।

इक्विटी डेरिवेटिव के समान, करेंसी डेरिवेटिव खरीदार और विक्रेता के बीच एक अनुबंध है जो भविष्य की तिथि पर एक निश्चित मूल्य पर एक विशेष मुद्रा का आदान-प्रदान करने के लिए सहमत होता है, जो इक्विटी डेरिवेटिव के समान है। जब अंतर्निहित परिसंपत्ति स्टॉक होती है, जैसे एचडीएफसी बैंक स्टॉक, तो अनुबंध को इक्विटी डेरिवेटिव कहा जाता है। जब अंतर्निहित USD-INR जैसी मुद्रा होती है, तो अनुबंध को करेंसी डेरिवेटिव कहा जाता है।

करेंसी डेरिवेटिव भी एक्सचेंज-आधारित होते हैं और इनमें मानकीकृत फ्यूचर्स और ऑप्शन अनुबंध होते हैं। आइए अनुबंध विवरण और मुद्रा और इक्विटी डेरिवेटिव के बीच महत्वपूर्ण अंतर को समझें।

क्या आप जानते हैं?

CME ने 1972 में शिकागो विश्वविद्यालय के नोबेल पुरस्कार विजेता अर्थशास्त्री मिल्टन फ्रीडमैन की सिफारिश पर कई मुद्राओं पर वायदा अनुबंधों का व्यापार शुरू किया। उन्होंने अध्ययन के लिए सीएमई समूह से लगभग 7,500 डॉलर लिए, यह देखते हुए कि एफएक्स ट्रेडिंग का मूल्य सैकड़ों मिलियन डॉलर है।

स्रोत: सीएमई समूह

भारतीय बाजार में उपलब्ध मुद्रा जोड़े

इक्विटी में, डेरिवेटिव अनुबंध चयनित स्टॉक और इंडेक्स में उपलब्ध हैं। वैश्विक मुद्रा बाजार में कई मुद्राएं और जोड़े उपलब्ध हैं, लेकिन भारतीय एक्सचेंज में, केवल कुछ मुद्रा जोड़े का कारोबार होता है। एनएसई ने अगस्त 2008 में केवल फ्यूचर कॉन्ट्रैक्ट के साथ अपना मुद्रा प्लेटफॉर्म लॉन्च किया। मुद्रा विकल्प बाद में अक्टूबर 2010 में पेश किए गए।

भारत में, मुद्रा डेरिवेटिव ट्रेडिंग को मुद्रा जोड़े में अनुमति दी जाती है; USDINR (अमेरिकी डॉलर - भारतीय रुपया), EURINR (यूरो - भारतीय रुपया), GBPINR (ग्रेट ब्रिटेन पाउंड - भारतीय रुपया) और JPYINR (जापानी येन - भारतीय रुपया) और EURUSD, GBPUSD और USDJPY में क्रॉस करेंसी जोड़ी।

करेंसी फ्यूचर्स और ऑप्शंस उपरोक्त सभी करेंसी और क्रॉस-करेंसी जोड़ियों पर उपलब्ध हैं।

भारत में करेंसी डेरिवेटिव विनिर्देश

स्टॉक एक्सचेंज और समय

नेशनल स्टॉक एक्सचेंज (NSE) और बॉम्बे स्टॉक एक्सचेंज (BSE) में करेंसी डेरिवेटिव सेगमेंट हैं जो करेंसी डेरिवेटिव में निवेशकों के लिए ट्रेडिंग प्लेटफॉर्म प्रदान करते हैं इक्विटी और इक्विटी डेरिवेटिव जैसे बाजार। मेट्रोपॉलिटन स्टॉक एक्सचेंज (MSE) भी करेंसी डेरिवेटिव के लिए ट्रेडिंग प्लेटफॉर्म प्रदान करता है। करेंसी डेरिवेटिव ट्रेडिंग के लिए अलग से डीमैट और ट्रेडिंग अकाउंट की आवश्यकता नहीं होती है। कोई भी निवेशक किसी भी SEBI-पंजीकृत ब्रोकर के साथ मौजूदा ट्रेडिंग अकाउंट के माध्यम से करेंसी डेरिवेटिव का व्यापार कर सकता है।

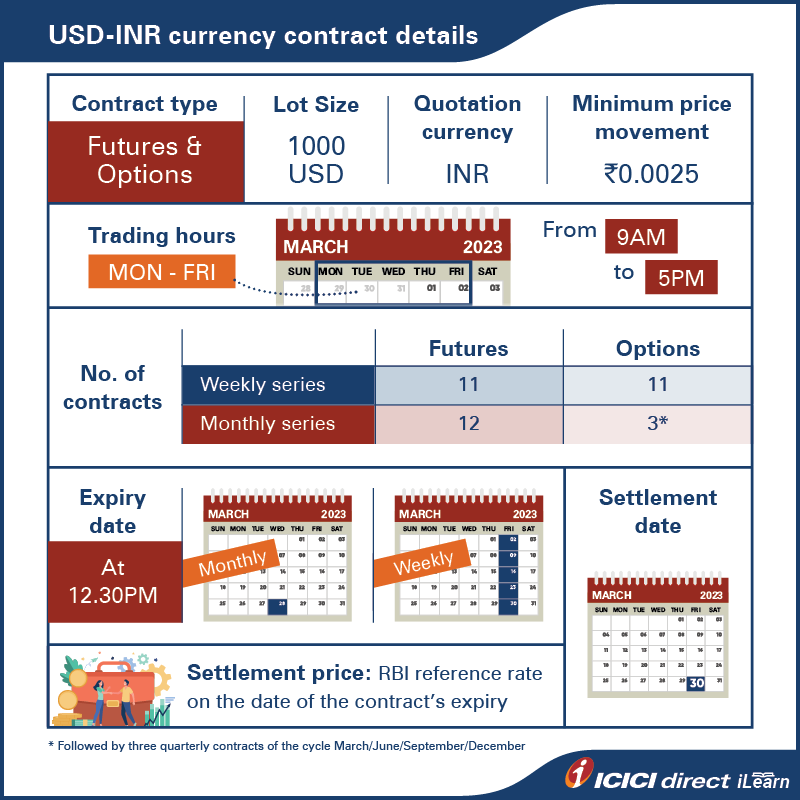

NSE और BSE पर करेंसी डेरिवेटिव के लिए ट्रेडिंग का समय सोमवार से शुक्रवार तक सुबह 9:00 बजे से शाम 05:00 बजे के बीच है। क्रॉस करेंसी में ट्रेडिंग सुबह 9:00 बजे से शाम 7:30 बजे तक उपलब्ध है। एक्सचेंज किसी भी दिन किसी भी कारण से ट्रेडिंग के समय में बदलाव कर सकते हैं, जिसे एक्सचेंज उचित समझे।

अनुबंधों की संख्या

करेंसी फ्यूचर्स में, सभी INR करेंसी जोड़ों के लिए 11 साप्ताहिक सीरीज अनुबंध और 12 मासिक सीरीज अनुबंध उपलब्ध हैं, जबकि क्रॉस-करेंसी जोड़ों के लिए, केवल मासिक सीरीज अनुबंध उपलब्ध हैं। INR जोड़ों में मुद्रा विकल्प में, 11 साप्ताहिक श्रृंखला अनुबंध और तीन मासिक श्रृंखला अनुबंध, उसके बाद मार्च/जून/सितंबर/दिसंबर चक्र के तीन त्रैमासिक अनुबंध उपलब्ध हैं।

क्रॉस-मुद्रा जोड़ों में विकल्पों के लिए, तीन मासिक श्रृंखला अनुबंध, उसके बाद मार्च/जून/सितंबर/दिसंबर के लिए तीन त्रैमासिक अनुबंध उपलब्ध हैं।

लॉट साइज

JPYINR को छोड़कर सभी मुद्रा जोड़े के लिए लॉट साइज 1000 मात्रा है, जिसका लॉट साइज 100000 है। इसका मतलब है कि JPYINR को छोड़कर मुद्रा डेरिवेटिव के लिए न्यूनतम 1000 मात्रा या 1000 के गुणकों में कारोबार की जाने वाली इकाई है। चूंकि एक JPY लगभग के बराबर है। 0.60 INR, इसलिए JPYINR अनुबंध के लिए बाजार में उद्धृत मूल्य 100 JPY के बराबर है।

उदाहरण: मान लीजिए कि आप 80 रुपये में USDINR का एक लॉट खरीदना चाहते हैं, तो अनुबंध का आकार 80000 रुपये (USD की 80 * 1000 मात्रा) होगा।

|

मुद्रा जोड़ी |

लॉट आकार |

|

USDINR |

1000 USD |

|

EURINR |

1000 यूरो |

|

GBPINR |

1000 ब्रिटिश पाउंड |

|

JPYINR |

100000 जापानी येन (इस अनुबंध के लिए उद्धृत विनिमय दर 100 जापानी येन के लिए भारतीय रुपये में है) |

|

EURUSD |

1000 यूरो |

|

GBPUSD |

1000 GBP |

|

USDJPY |

1000 USD |

मुद्रा डेरिवेटिव अनुबंधों में मार्जिन

मुद्रा डेरिवेटिव में भी अन्य इक्विटी फ्यूचर्स अनुबंधों की तरह मार्जिन की आवश्यकता होती है। एक ट्रेडर को पोजीशन लेते समय एक प्रारंभिक मार्जिन जमा करने और ओपन पोजीशन पर न्यूनतम मार्जिन बनाए रखने की आवश्यकता होती है। हालांकि, इक्विटी डेरिवेटिव मार्जिन की तुलना में मार्जिन% काफी कम है। आमतौर पर, शुरुआती मार्जिन 3-5% की सीमा में होते हैं। इन अनुबंधों को दैनिक मार्क टू मार्केट (MTM) लाभ या हानि समायोजन के साथ समाप्ति तक रखा जा सकता है।

टिक आकार

ट्रेडिंग इंस्ट्रूमेंट्स के न्यूनतम मूल्य आंदोलन को टिक आकार के रूप में जाना जाता है। INR जोड़े के मामले में, यह एक पैसे का 25% या 0.0025 INR है। जबकि क्रॉस-करेंसी जोड़े के मामले में, यह 0.0001 USD के बराबर है और USDJPY जोड़े के लिए, यह 0.01 JPY है।

आइए USD INR जोड़े के लिए टिक आकार को समझें।

उपर्युक्त मूल्य विंडो में सर्वश्रेष्ठ खरीदार 1 USD के लिए 83.0375 INR पर उपलब्ध है। यदि आप सर्वश्रेष्ठ बोलीदाता बनना चाहते हैं, तो आपकी बोली कम से कम 0.0025 INR अधिक होनी चाहिए, यानी 83.0400 INR। इसी तरह, वर्तमान में, सर्वश्रेष्ठ विक्रेता 83.0400 पर उद्धृत किया गया है और यदि आप सर्वश्रेष्ठ विक्रेता बनना चाहते हैं, तो आपको कम से कम 0.0025 INR कम, यानी 83.0375 INR की कीमत की पेशकश करनी चाहिए।

निपटान और समाप्ति

सभी मासिक वायदा और विकल्प मुद्रा अनुबंध समाप्ति महीने के अंतिम कारोबारी दिन से दो कार्य दिवस पहले दोपहर 12.30 बजे समाप्त हो जाते हैं। साप्ताहिक वायदा और विकल्प अनुबंध हर शुक्रवार को दोपहर 12.30 बजे समाप्त होते हैं।

उदाहरण के लिए, यदि महीने का अंतिम कार्य दिवस 30 तारीख है, तो अनुबंध महीने की 28 तारीख को दोपहर 12:30 बजे समाप्त होगा।

सभी अनुबंधों के लिए अंतिम निपटान दिवस समाप्ति महीने का अंतिम कार्य दिवस (शनिवार को छोड़कर) है और अंतिम निपटान मूल्य अनुबंध की समाप्ति तिथि पर RBI संदर्भ दर है। इन अनुबंधों के लिए अंतिम कार्य दिवस मुंबई में अंतरबैंक निपटान के समान होगा। सभी खुली स्थितियाँ अनुबंधों के अंतिम कारोबारी दिन को अंतिम निपटान मूल्य पर बंद कर दी जाएँगी।

सभी मुद्रा व्युत्पन्न अनुबंध नकद-निपटान किए जाते हैं, अर्थात, भारतीय रुपये में नकदी के आदान-प्रदान के माध्यम से। करेंसी फ्यूचर्स कॉन्ट्रैक्ट में दो तरह के सेटलमेंट होते हैं- MTM सेटलमेंट, जो हर दिन के अंत में होता है और फ्यूचर्स कॉन्ट्रैक्ट के आखिरी कारोबारी दिन पर अंतिम सेटलमेंट। दैनिक MTM सेटलमेंट मूल्य एक्सचेंज पर कारोबारी दिन के आखिरी आधे घंटे का भारित औसत मूल्य होता है और उसके अनुसार, दैनिक EOD मार्क टू मार्केट (MTM) सेटलमेंट पूरा हो जाता है।

दैनिक MTM सेटलमेंट T+1 दिन पर होता है; तदनुसार, MTM मार्जिन समायोजित (डेबिट/क्रेडिट) हो जाता है। अंतिम सेटलमेंट कॉन्ट्रैक्ट की समाप्ति तिथि (आखिरी कारोबारी दिन) से T+2 दिन पर होता है।

करेंसी ऑप्शन कॉन्ट्रैक्ट के विनिर्देश

ऑप्शन का प्रकार – भारतीय एक्सचेंजों पर ट्रेड किए जाने वाले सभी करेंसी ऑप्शन यूरोपीय हैं। इसका मतलब है कि आप समाप्ति से पहले अपने अधिकार का प्रयोग नहीं कर सकते। यूरोपीय ऑप्शन धारक को केवल समाप्ति तिथि पर अंतर्निहित उपकरण खरीदने या बेचने का अधिकार देते हैं, लेकिन दायित्व नहीं।

स्ट्राइक प्राइस की संख्या - स्ट्राइक प्राइस वह दर है जिस पर आपने ऑप्शन अनुबंध में प्रवेश किया है। 12 ITM (इन द मनी), 12 OTM (आउट ऑफ द मनी) और एक ATM के पास (एट द मनी) हैं। कॉल और पुट ऑप्शन ट्रेडिंग के लिए उपलब्ध हैं। सभी INR जोड़ों के लिए स्ट्राइक प्राइस अंतराल 0.25 INR है। क्रॉस-करेंसी जोड़ों के लिए, स्ट्राइक प्राइस अंतराल 0.005 USD है, USDJPY जोड़े को छोड़कर, जिसमें अंतराल 0.5 येन है।

ITM कॉल ऑप्शन वे होते हैं, जहां स्ट्राइक प्राइस स्पॉट प्राइस से कम होता है। यदि स्पॉट मूल्य स्ट्राइक मूल्य से कम है, तो विकल्प को OTM कॉल विकल्प के रूप में जाना जाता है। इसी तरह, पुट विकल्पों के लिए, ITM पुट विकल्प स्ट्राइक मूल्य स्पॉट मूल्य से अधिक है। OTM पुट विकल्पों के लिए, स्ट्राइक मूल्य स्पॉट मूल्य से कम होगा। ATM कॉल और पुट विकल्पों के लिए, स्पॉट मूल्य स्ट्राइक मूल्य के बराबर होगा।

सारांश

- मुद्रा व्युत्पन्न व्यापार मुद्रा जोड़े में अनुमत है; USDINR (अमेरिकी डॉलर), EURINR (यूरो), GBPINR (ग्रेट ब्रिटेन पाउंड) और JPYINR (जापानी येन) और EURUSD, GBPUSD और USDJPY में क्रॉस करेंसी जोड़े।

- NSE और BSE पर करेंसी डेरिवेटिव के लिए ट्रेडिंग का समय सोमवार से शुक्रवार तक सुबह 9:00 बजे से शाम 05:00 बजे के बीच है। क्रॉस करेंसी में ट्रेडिंग सुबह 9:00 बजे से शाम 7:30 बजे तक उपलब्ध है।

- करेंसी फ्यूचर्स और ऑप्शंस में, सभी INR करेंसी जोड़ों के लिए साप्ताहिक और मासिक सीरीज अनुबंध उपलब्ध हैं, जबकि क्रॉस-करेंसी जोड़ों के लिए, केवल मासिक सीरीज अनुबंध उपलब्ध हैं। विकल्पों में, त्रैमासिक श्रृंखला अनुबंध भी उपलब्ध हैं।

- सभी मासिक वायदा और विकल्प मुद्रा अनुबंध समाप्ति महीने के अंतिम कारोबारी दिन से दो दिन पहले दोपहर 12.30 बजे समाप्त हो जाते हैं, जबकि साप्ताहिक वायदा और विकल्प अनुबंध हर शुक्रवार को समाप्त होते हैं।

- सभी मुद्रा व्युत्पन्न अनुबंध भारतीय रुपये में नकद-निपटान किए जाते हैं।

अब आप मुद्रा वायदा और विकल्प विनिर्देश जानते हैं; हम अगले अध्याय में विभिन्न व्युत्पन्न पदों के भुगतान को कवर करेंगे।

Top Mutual Funds

Top Mutual Funds

टिप्पणी (0)