Learning Modules Hide

Hide

- अध्याय 1: कमोडिटीज मार्केट का परिचय

- अध्याय 2: कमोडिटी मार्केट इकोसिस्टम

- अध्याय 4: कमोडिटी सूचकांक

- अध्याय 9: कच्चा तेल और प्राकृतिक गैस – भाग 1

- अध्याय 10: कच्चा तेल और प्राकृतिक गैस – भाग 2

- अध्याय 12: भारत में बेस मेटल्स डेरिवेटिव्स ट्रेडिंग

- अध्याय 13: कृषि जिंस

- अध्याय 15: वस्तुओं में गैर-दिशात्मक ट्रेडिंग रणनीतियाँ

- अध्याय 3: कमोडिटी डेरिवेटिव्स की कार्यप्रणाली को समझें

- अध्याय 5: समाशोधन और निपटान प्रक्रिया पर निःशुल्क कमोडिटी ट्रेडिंग पाठ्यक्रम

- अध्याय 6: कमोडिटी डेरिवेटिव्स के लिए जोखिम प्रबंधन सीखें

- अध्याय 7: सोने और चांदी के बुलियन को विस्तार से समझें – भाग 1

- सोना और चाँदी की बुलियन क्या है और इसका उपयोग - अध्याय 8

- अध्याय 11: आधार धातुओं का परिचय

- अध्याय 14: कमोडिटी डेरिवेटिव्स के उपयोग को समझें

- अध्याय 16: कमोडिटी डेरिवेटिव्स के कानूनी और विनियामक वातावरण को समझें

अध्याय 6: कमोडिटी डेरिवेटिव्स के लिए जोखिम प्रबंधन सीखें

मान लीजिए कि आप एक शानदार कार खरीदना चाहते हैं। हालाँकि, कार खरीदने में कुछ जोखिम होते हैं जैसे चोरी, क्षति, दुर्घटनाएँ, आदि। क्या आप इन जोखिमों के कारण कार खरीदने का विचार छोड़ देंगे? नहीं। आप अभी भी कार खरीद सकते हैं और इन जोखिमों को कवर करने के लिए बीमा करवा सकते हैं। इसी तरह, कमोडिटी सहित किसी भी वित्तीय लेनदेन में कुछ जोखिम हो सकते हैं। इस अध्याय में, आप विभिन्न प्रकार के जोखिमों और ऐसे जोखिमों को कम करने के लिए विनियामक, एक्सचेंज और सदस्य-दलालों द्वारा अपनाए गए नियंत्रण उपायों के बारे में अध्ययन करेंगे।

वस्तुओं में व्यापार से जुड़े जोखिमों में शामिल हैं:

- प्रतिपक्ष जोखिम: यह जोखिम तब उत्पन्न होता है जब अनुबंध का एक पक्ष अनुबंध का सम्मान नहीं करता है और दायित्व का निर्वहन करने में विफल रहता है।

- बाजार अखंडता जोखिम: यह मूल्य हेराफेरी, कार्टेल संचालन और कृत्रिम मूल्य वृद्धि या गिरावट पैदा करने के लिए बाजार को एक कोने में रखने के कारण होता है।

- परिचालन जोखिम: यह आंतरिक प्रक्रियाओं, प्रणालियों, प्रौद्योगिकी आदि के कारण उत्पन्न हो सकता है।

- कानूनी जोखिम: वस्तु व्यापार विभिन्न अधिनियमों और विनियमों जैसे आवश्यक वस्तु अधिनियम, FSSAI मानकों और विभिन्न कर कानूनों के अधीन है। इन कानूनी पहलुओं में कोई भी बदलाव कमोडिटी बाजार में अप्रत्याशित हलचल पैदा करेगा।

- प्रणालीगत जोखिम: यह तब उत्पन्न हो सकता है जब एक पक्ष द्वारा चूक करने पर अन्य पक्ष भी चूक कर देते हैं।

हालाँकि, एक्सचेंजों और सदस्य ब्रोकरों द्वारा अपनाई गई मजबूत जोखिम प्रबंधन नीतियों के कारण इन जोखिमों को कुशलतापूर्वक और प्रभावी ढंग से प्रबंधित किया जा सकता है।

स्थिति सीमाएँ और खुली स्थिति की गणना

स्थिति सीमाएँ क्लाइंट और सदस्य स्तर पर तय की जाती हैं ताकि बाज़ार को अपने फ़ायदे के लिए हेरफेर करने के इरादे से बड़ी खरीद या बिक्री की स्थिति बनाने से रोका जा सके।

खुली स्थिति कमोडिटी की वह राशि होती है जिसे बेचने की ज़रूरत होती है। समाप्ति से पहले इसे स्क्वायर ऑफ किया जाता है; अन्यथा, इसे डिलीवरी या नकद द्वारा निपटाया जाएगा। सदस्य स्तर पर ओपन पोजीशन की सीमा उच्च ओपन एक्सपोजर पर आधारित है: या तो खरीदें या बेचें। यदि खरीद की स्थिति 1,500 है और बिक्री की स्थिति 2,000 है, तो 2,000 को ओपन पोजीशन माना जाता है। क्लाइंट स्तर पर, ओपन पोजीशन की गणना प्रति कमोडिटी नेट लेवल पर की जाती है। यदि खरीद की स्थिति 3,000 है और बिक्री की स्थिति 3,500 है, तो खुली स्थिति 500 मानी जाती है।

जोखिम नियंत्रण उपायों की मुख्य विशेषताएं

कमोडिटी एक्सचेंजों ने कई स्रोतों से उत्पन्न होने वाले जोखिमों को कम करने के लिए एक रणनीति लागू की है।

निम्नलिखित महत्वपूर्ण जोखिम नियंत्रण उपाय हैं:

- पूंजी पर्याप्तता आवश्यकता: कमोडिटी एक्सचेंज और सेबी सुचारू संचालन सुनिश्चित करने के लिए क्लियरिंग सदस्यों की प्रत्येक श्रेणी के लिए पूंजी पर्याप्तता और निवल मूल्य मानकों को निर्दिष्ट करते हैं।

- ऑनलाइन निगरानी: कमोडिटी एक्सचेंजों ने एक ऑनलाइन निगरानी और निगरानी प्रणाली लागू की है जो सदस्यों के जोखिम को वास्तविक समय में ट्रैक करने और इसके माध्यम से अधिसूचित करने की अनुमति देती है। अलर्ट।

- ऑफ़लाइन निगरानी गतिविधि:निरीक्षण और जांच ऑफ़लाइन निगरानी गतिविधियों के उदाहरण हैं जिनका उपयोग एक्सचेंज के नियमों, उप-नियमों और विनियमों के साथ सदस्यों के अनुपालन की डिग्री की जांच करने के लिए किया जाता है।

- मार्जिन आवश्यकता: अपनी जोखिम प्रबंधन रणनीति के हिस्से के रूप में, कमोडिटी एक्सचेंज आवश्यकता-आधारित मार्जिन प्रतिबंध लागू करते हैं। व्यापारियों को जोखिम भरे और सट्टा सौदों में शामिल होने से हतोत्साहित करने के लिए मार्जिन राशि को उचित रूप से बढ़ाया जा सकता है।

- स्थिति सीमाएँ: एक्सचेंज क्लाइंट और सदस्य सीमाएँ निर्धारित करता है ताकि एकल ट्रेडिंग सदस्य या समूह द्वारा एक साथ काम करने से एकाग्रता जोखिम और बाजार में हेरफेर से बचा जा सके।

मार्जिनिंग तंत्र

किसी भी परिसंपत्ति वर्ग के सभी वायदा अनुबंध खरीदारों और विक्रेताओं दोनों से मार्जिन आकर्षित करते हैं। जब भी आप कोई खरीद या बिक्री की स्थिति लेना चाहते हैं, तो आपको अपने ब्रोकर के माध्यम से एक्सचेंज को एक प्रारंभिक मार्जिन का भुगतान करना होगा। जब भी आप अपनी खरीद या बिक्री की स्थिति को समाप्त करते हैं, तो आपकी मार्जिन राशि जारी कर दी जाएगी।

आप यह जानना चाह सकते हैं कि मार्जिन की गणना कैसे की जाती है और विभिन्न प्रकार के मार्जिन को भी समझना चाहते हैं। निम्नलिखित पैराग्राफ में, आप मार्जिन तंत्र के बारे में अधिक जानेंगे।

SPAN का उपयोग करके मार्जिनिंग

|

क्या आप जानते हैं? SPAN मार्जिनिंग सिस्टम शिकागो मर्केंटाइल एक्सचेंज द्वारा विकसित किया गया था, और दुनिया भर के अधिकांश एक्सचेंजों द्वारा इसका व्यापक रूप से उपयोग किया जाता है। |

खरीद या बिक्री की स्थिति लेने के लिए मार्जिन की गणना SPAN (जोखिम का मानक पोर्टफोलियो विश्लेषण) का उपयोग करके की जाती है, जो एक परिदृश्य-आधारित जोखिम गणना पद्धति है। SPAN परिदृश्यों के एक सेट का उपयोग करके किसी स्थिति के परिसमापन मूल्य का अनुमान लगाता है जो बाजार के विकास का प्रतिनिधित्व करते हैं। प्रत्येक अनुबंध के लिए, परिदृश्यों का एक संग्रह होता है जिसे वर्तमान बाजार स्थितियों को दर्शाने के लिए दैनिक आधार पर अपडेट किया जाता है।

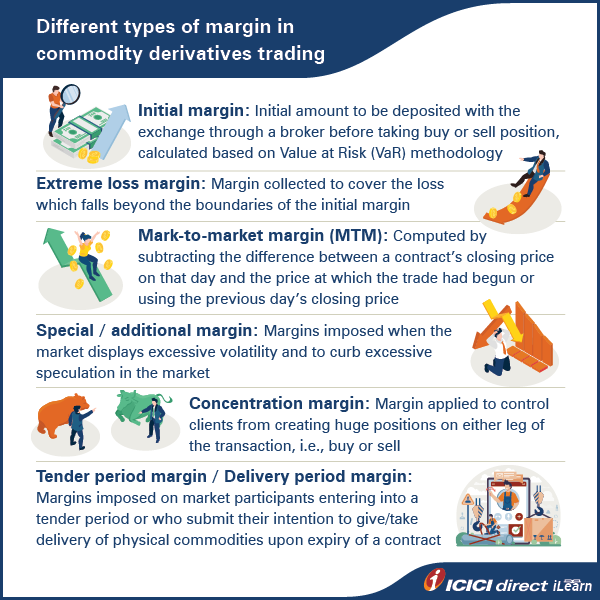

एक्सचेंज नीचे बताए अनुसार छह प्रकार के मार्जिन एकत्र करते हैं:

- प्रारंभिक मार्जिन

- अत्यधिक हानि मार्जिन

- मार्क-टू-मार्केट मार्जिन

- विशेष/अतिरिक्त मार्जिन

- एकाग्रता मार्जिन

- निविदा अवधि/डिलीवरी मार्जिन

आइए इन विभिन्न प्रकार के मार्जिन को समझें।

1. आरंभिक मार्जिन: कमोडिटी डेरिवेटिव मार्केट में कोई भी पोजीशन लेते समय—खरीदें या बेचें—आपको अपने ब्रोकर के माध्यम से एक्सचेंज में आरंभिक मार्जिन जमा करना होगा। यह मार्जिन एक्सचेंज द्वारा वैल्यू एट रिस्क (VaR) पद्धति का उपयोग करके तय किया जाता है। किसी भी लेनदेन से पहले इसे अग्रिम रूप से एकत्र किया जाता है।

उदाहरण: अगर सोने का 1 किलोग्राम वायदा अनुबंध रु. 50,000 प्रति दस ग्राम और प्रारंभिक मार्जिन 8% पर तय है, तो आपको निम्नानुसार मार्जिन का भुगतान करना होगा: 50,000 * 1000 * 8%/10 = रु. 4,00,000.

2. अत्यधिक हानि मार्जिन: यह मार्जिन एक्सचेंज द्वारा उन स्थितियों में घाटे का प्रबंधन करने के लिए एकत्र किया जाता है जो VaR-आधारित प्रारंभिक मार्जिन के कवरेज से बाहर आते हैं। कमोडिटी डेरिवेटिव्स मार्केट में अस्थिरता के कारण प्रारंभिक मार्जिन के साथ-साथ अत्यधिक हानि मार्जिन एकत्र किया जाता है।

उदाहरण: अगर सोना 1 किलोग्राम रुपये पर कारोबार कर रहा है। 50,000 प्रति दस ग्राम और चरम हानि मार्जिन 1.25% पर तय है, तो आपको निम्नानुसार मार्जिन का भुगतान करना होगा: 50,000 * 1000 * 1.25% / 10 = रु। 62,500।

आपके द्वारा देय कुल मार्जिन, प्रारंभिक मार्जिन और चरम हानि मार्जिन सहित रु। 4,00,000 + रु। 62,500 = रु। 4,62,500।

3. मार्क-टू-मार्केट मार्जिन:प्रत्येक ट्रेडिंग दिवस पर, मार्क-टू-मार्केट (एमटीएम) मार्जिन की गणना उस दिन अनुबंध के समापन मूल्य और जिस मूल्य पर व्यापार शुरू हुआ था (दिन के दौरान लिए गए नए पदों के लिए) के बीच के अंतर को घटाकर या पिछले दिन के समापन मूल्य का उपयोग करके (पिछले दिन से आगे ले जाने वाले पदों के लिए) की जाती है।

4. विशेष/अतिरिक्त मार्जिन: इस प्रकार के मार्जिन तब लगाए जाते हैं जब बाजार में अत्यधिक अस्थिरता दिखाई देती है और बाजार में अत्यधिक अटकलों को रोकने के लिए। उदाहरण के लिए, मार्च 2022 में दो कारोबारी सत्रों में MCX निकल की कीमतों में 200% से अधिक की वृद्धि हुई। उस समय, एक्सचेंज ने विशेष और अतिरिक्त मार्जिन लगाया।

|

क्या आप जानते हैं? अतिरिक्त मार्जिन खरीद और बिक्री दोनों पक्षों पर लगाए जाते हैं जबकि विशेष मार्जिन केवल एक पक्ष पर लगाया जाता है - या तो खरीद या बिक्री। |

वायदा कीमतों में एक तरफ तेजी; वायदा और हाजिर कीमतों के बीच बढ़ता अंतर; गोदामों में स्टॉक द्वारा समर्थित नहीं ओपन इंटरेस्ट में बड़ी वृद्धि, और खरीद या बिक्री पक्षों पर ओपन इंटरेस्ट की क्लाइंट स्तर की सांद्रता विशेष और अतिरिक्त मार्जिन निर्धारित करने के लिए उपयोग किए जाने वाले प्रमुख संकेत हैं।

6. एकाग्रता मार्जिन:एकाग्रता मार्जिन केवल उन ग्राहकों से मार्जिन चार्ज करने का एक शानदार तरीका है, जिन्होंने कमोडिटी या कॉन्ट्रैक्ट में समग्र ओपन इंटरेस्ट की तुलना में खरीद या बिक्री पक्षों पर अनुबंधित ओपन इंटरेस्ट को केंद्रित किया है।

7. टेंडर अवधि मार्जिन/डिलीवरी अवधि मार्जिन: ये मार्जिन उन बाजार प्रतिभागियों से एकत्र किए जाते हैं जो अनुबंध की समाप्ति पर भौतिक वस्तुओं की डिलीवरी देने/लेने का अपना इरादा प्रस्तुत करते हैं। यह मार्जिन यह सुनिश्चित करने के लिए एकत्र किया जाता है कि खरीदार और विक्रेता के बीच वस्तुओं के आदान-प्रदान में पार्टियाँ चूक न करें।

सारांश

- पांच अलग-अलग प्रकार के जोखिम हैं जो कमोडिटी डेरिवेटिव्स बाजार के विकास में बाधा डाल सकते हैं। वे हैं: प्रतिपक्ष जोखिम, बाजार अखंडता जोखिम, परिचालन जोखिम, कानूनी जोखिम और प्रणालीगत जोखिम।

- एक्सचेंजों के पास विभिन्न प्रकार के मार्जिन जैसे कि प्रारंभिक मार्जिन, चरम हानि मार्जिन, एकाग्रता मार्जिन, विशेष/अतिरिक्त मार्जिन, मार्क-टू-मार्केट मार्जिन और साथ ही टेंडर अवधि/डिलीवरी मार्जिन के रूप में एक मजबूत जोखिम नियंत्रण उपाय है।

- इन जोखिमों पर एक मजबूत नियंत्रण रखने के लिए, एक्सचेंजों और नियामक के पास बाजार प्रतिभागियों की विश्वसनीयता की जांच करने के साथ-साथ सभी ट्रेडों की निगरानी के लिए एक उचित ढांचा है।

अब तक, हमने कमोडिटी डेरिवेटिव्स मार्केट इकोसिस्टम और जोखिम प्रबंधन के बारे में सब कुछ समझ लिया है। अगले अध्याय में, आपको बुलियन, धातु और ऊर्जा जैसे विभिन्न कमोडिटी सेगमेंट के बारे में जानकारी मिलेगी।

Top Mutual Funds

Top Mutual Funds

टिप्पणी (0)