Learning Modules Hide

Hide

- अध्याय 1: डेरिवेटिव का परिचय

- अध्याय 2: विकल्पों का परिचय

- अध्याय 3: ऑप्शन ट्रेडिंग शब्दावली के लिए ऑप्शन ट्रेडिंग पाठ्यक्रम

- अध्याय 4: ऑप्शन ट्रेडिंग कॉल क्रेता के बारे में सब कुछ

- अध्याय 5: ऑप्शन ट्रेडिंग में शॉर्ट कॉल के बारे में सब कुछ

- अध्याय 6: विकल्प ट्रेडिंग - लॉन्ग पुट (पुट बायर)

- अध्याय 7: विकल्प ट्रेडिंग - शॉर्ट पुट (पुट विक्रेता)

- अध्याय 8: विकल्प सारांश

- अध्याय 9: ऑप्शन ट्रेडिंग में उन्नत अवधारणाएँ सीखें – भाग 1

- अध्याय 10: विकल्पों में उन्नत अवधारणाएँ सीखें – भाग 2

- अध्याय 1: विकल्प रणनीतियों पर अभिविन्यास

- अध्याय 2: बुल कॉल स्प्रेड के बारे में सब कुछ

- अध्याय 3: बुल पुट स्प्रेड के बारे में सब कुछ

- अध्याय 4: कवर कॉल

- अध्याय 5: भालू कॉल स्प्रेड

- अध्याय 6: भालू पुट स्प्रेड

- अध्याय 7: कवर पुट

- अध्याय 8: लांग कॉल तितली

- अध्याय 11: आयरन कोंडोर

- अध्याय 12: लॉन्ग स्ट्रैडल के लिए एक व्यापक गाइड

- अध्याय 13: लॉन्ग स्ट्रैंगल

- अध्याय 14: लघु कॉल तितली

- अध्याय 15: सुरक्षात्मक पुट रणनीति को समझना

- अध्याय 16: सुरक्षात्मक कॉल

- अध्याय 17: डेल्टा हेजिंग रणनीति: शुरुआती लोगों के लिए एक संपूर्ण मार्गदर्शिका

अध्याय 13: लॉन्ग स्ट्रैंगल

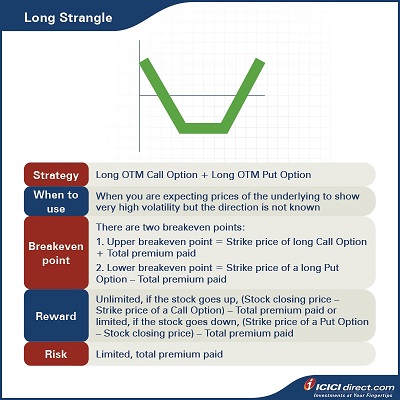

यह एक परिदृश्य के लिए एक विकल्प रणनीति है जिसमें आप अंतर्निहित परिसंपत्ति में महत्वपूर्ण अस्थिरता की उम्मीद कर रहे हैं लेकिन बाजार के बारे में आपके दृष्टिकोण के बारे में अनिश्चित हैं। यहां, हम इस परिदृश्य के लिए ऐसी ही एक बहु-पैर विकल्प रणनीति का पता लगाएंगे - एक लंबा गला घोंटना।

लंबे समय तक गला घोंटना

गला घोंटना एक ऐसी रणनीति है जो स्ट्रैडल के समान है लेकिन थोड़ा कम खर्चीला है। एक व्यापारी जो विकल्प खरीदता है, या बेचता है, वे सामान्य रूप से ओटीएम होते हैं जो स्ट्रैडल के मामले में एटीएम विकल्पों की तुलना में सस्ते होते हैं।

व्यापारी ओटीएम कॉल और पुट ऑप्शन खरीदकर लॉन्ग स्ट्रैंगल का उपयोग इस दृष्टिकोण से करेगा कि अंतर्निहित की कीमतें बहुत अधिक अस्थिरता दिखाएंगी, लेकिन दिशा अज्ञात है।

- लॉन्ग स्ट्रैंगल का जोखिम भुगतान किए गए प्रीमियम की सीमा तक सीमित है, और पुरस्कार असीमित हैं। दूसरी ओर, एक शॉर्ट स्ट्रैंगल, प्राप्त प्रीमियम तक सीमित पुरस्कारों के साथ असीमित नुकसान का अनुभव कर सकता है।

रणनीति: लॉन्ग ओटीएम कॉल ऑप्शन (लेग 1) + लॉन्ग ओटीएम पुट ऑप्शन (लेग 2)

कब करें इस्तेमाल: जब आप अंतर्निहित की कीमतों में बहुत अधिक अस्थिरता दिखाने की उम्मीद कर रहे हैं, लेकिन दिशा ज्ञात नहीं है

ब्रेकवेन: दो ब्रेकइवन पॉइंट हैं:

1. ऊपरी ब्रेकइवन पॉइंट = लॉन्ग कॉल ऑप्शन की स्ट्राइक प्राइस + कुल प्रीमियम का भुगतान

2. लोअर ब्रेकइवन पॉइंट = लॉन्ग पुट ऑप्शन की स्ट्राइक प्राइस - कुल प्रीमियम का भुगतान

अधिकतम लाभ: असीमित, यदि स्टॉक ऊपर जाता है, (स्टॉक क्लोजिंग प्राइस - कॉल ऑप्शन की स्ट्राइक प्राइस) - कुल प्रीमियम का भुगतान या सीमित, अगर स्टॉक नीचे चला जाता है, (पुट ऑप्शन का स्ट्राइक प्राइस - स्टॉक क्लोजिंग प्राइस) - कुल प्रीमियम का भुगतान किया गया

अधिकतम जोखिम: सीमित, कुल प्रीमियम का भुगतान

आइए एक उदाहरण के साथ एक लंबी स्ट्रैंगल रणनीति को समझें:

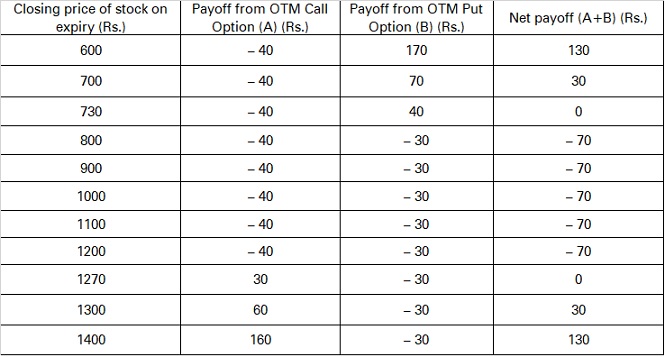

मान लीजिए कि एबीसी लिमिटेड का हाजिर मूल्य 1,000 रुपये है। आप 40 रुपये में 1,200 रुपये के स्ट्राइक प्राइस का एबीसी लिमिटेड ओटीएम कॉल और 30 रुपये में स्ट्राइक प्राइस 800 रुपये का पुट ऑप्शन खरीदते हैं। आप कुल 40 रुपये + 30 रुपये = 70 रुपये का प्रीमियम देते हैं, और यह अधिकतम नुकसान होगा। अगर स्टॉक किसी भी दिशा में 70 अंक से अधिक यानी 1,270 रुपये से ऊपर या 730 रुपये से नीचे जाता है तो आपको मुनाफा होगा।

आइए विभिन्न परिदृश्यों में नकदी प्रवाह को देखें:

यदि स्टॉक समाप्ति पर 700 रुपये पर बंद होता है: लेग 1 ओटीएम समाप्त हो जाता है जबकि लेग 2 आईटीएम समाप्त हो जाता है आइए विभिन्न परिदृश्यों में भुगतान को समझें। यह आपको एक उचित विचार देगा कि हम उपरोक्त मूल्यों पर कैसे पहुंचे हैं।

पैर 1: स्ट्राइक प्राइस के ओटीएम कॉल ऑप्शन पर चुकाया गया प्रीमियम 1200 रुपये = 40 रुपये

समाप्ति पर 1200 रुपये के स्ट्राइक प्राइस के ओटीएम कॉल ऑप्शन पर प्राप्त प्रीमियम = अधिकतम {0, (स्पॉट प्राइस – स्ट्राइक प्राइस)} = अधिकतम {0, (700 – 1200)} = अधिकतम (0, – 500) = 0

इसलिए, ओटीएम कॉल ऑप्शन से भुगतान = प्राप्त प्रीमियम – भुगतान किया गया प्रीमियम = 0 – 40 = – 40 रुपये

लेग 2: स्ट्राइक प्राइस के ओटीएम पुट ऑप्शन पर चुकाया गया प्रीमियम 800 रुपये = 30 रुपये

समाप्ति पर 800 रुपये के स्ट्राइक प्राइस के ओटीएम पुट ऑप्शन पर प्राप्त प्रीमियम = अधिकतम {0, (स्ट्राइक प्राइस – स्पॉट प्राइस)} = अधिकतम {0, (800 – 700)} = अधिकतम (0, 100) = 100 रुपये

इसलिए, ओटीएम पुट ऑप्शन से भुगतान = प्राप्त प्रीमियम – भुगतान किया गया प्रीमियम = 100 – 30 = 70 रुपये

शुद्ध अदायगी = ओटीएम कॉल ऑप्शन से भुगतान + ओटीएम पुट ऑप्शन से भुगतान = (– 40) + 70 = 30 रुपये

यदि स्टॉक समाप्ति पर 900 रुपये पर बंद होता है: दोनों पैर ओटीएम समाप्त हो जाते हैं

पैर 1: स्ट्राइक प्राइस के ओटीएम कॉल ऑप्शन पर चुकाया गया प्रीमियम 1200 रुपये = 40 रुपये

समाप्ति पर 1200 रुपये के स्ट्राइक प्राइस के ओटीएम कॉल ऑप्शन पर प्राप्त प्रीमियम = अधिकतम {0, (स्पॉट प्राइस – स्ट्राइक प्राइस)} = अधिकतम {0, (900 – 1200)} = अधिकतम (0, – 300) = 0

इसलिए, ओटीएम कॉल ऑप्शन से भुगतान = प्राप्त प्रीमियम – भुगतान किया गया प्रीमियम = 0 – 40 = – 40 रुपये

लेग 2: स्ट्राइक प्राइस के ओटीएम पुट ऑप्शन पर चुकाया गया प्रीमियम 800 रुपये = 30 रुपये

समाप्ति पर 800 रुपये के स्ट्राइक प्राइस के ओटीएम पुट ऑप्शन पर प्राप्त प्रीमियम = अधिकतम {0, (स्ट्राइक प्राइस – स्पॉट प्राइस)} = अधिकतम {0, (800 – 900)} = अधिकतम (0, – 100) = 0

इसलिए, ओटीएम पुट ऑप्शन से भुगतान = प्राप्त प्रीमियम – भुगतान किया गया प्रीमियम = 0 – 30 = – 30 रुपये

शुद्ध अदायगी = ओटीएम कॉल ऑप्शन से भुगतान + ओटीएम पुट ऑप्शन से भुगतान = (– 40) + (– 30) = – रु. 70

यदि स्टॉक समाप्ति पर 1300 रुपये पर बंद होता है: लेग 1 आईटीएम समाप्त हो जाता है जबकि लेग 2 ओटीएम समाप्त हो जाता है।

पैर 1: स्ट्राइक प्राइस के ओटीएम कॉल ऑप्शन पर चुकाया गया प्रीमियम 1200 रुपये = 40 रुपये

समाप्ति पर 1200 रुपये के स्ट्राइक प्राइस के ओटीएम कॉल ऑप्शन पर प्राप्त प्रीमियम = अधिकतम {0, (स्पॉट प्राइस – स्ट्राइक प्राइस)} = अधिकतम {0, (1300 – 1200)} = अधिकतम (0, 100) = 100 रुपये

इसलिए, ओटीएम कॉल ऑप्शन से भुगतान = प्राप्त प्रीमियम – भुगतान किया गया प्रीमियम = 100 – 40 = 60 रुपये

लेग 2: स्ट्राइक प्राइस के ओटीएम पुट ऑप्शन पर चुकाया गया प्रीमियम 800 रुपये = 30 रुपये

समाप्ति पर 800 रुपये के स्ट्राइक प्राइस के ओटीएम पुट ऑप्शन पर प्राप्त प्रीमियम = अधिकतम {0, (स्ट्राइक प्राइस – स्पॉट प्राइस)} = अधिकतम {0, (800 – 1300)} = अधिकतम (0, – 500) = 0

इसलिए, ओटीएम पुट ऑप्शन से भुगतान = प्राप्त प्रीमियम – भुगतान किया गया प्रीमियम = 0 – 30 = – 30 रुपये

शुद्ध अदायगी = ओटीएम कॉल ऑप्शन से भुगतान + ओटीएम पुट ऑप्शन से भुगतान = 60 + (– 30) = 30 रुपये

अतिरिक्त पढ़ें: विकल्प खरीदने से पहले देखने के लिए पांच प्रमुख पैरामीटर

सारांश

- गला घोंटना एक ऐसी रणनीति है जो एक स्ट्रैडल के समान है लेकिन थोड़ा कम खर्चीला है। एक व्यापारी जो विकल्प खरीदता है या बेचता है, वे सामान्य रूप से ओटीएम होते हैं जो स्ट्रैडल के मामले में एटीएम विकल्पों की तुलना में सस्ते होते हैं।

- व्यापारी ओटीएम कॉल और पुट ऑप्शन खरीदकर लॉन्ग स्ट्रैंगल का उपयोग इस दृष्टिकोण से करेगा कि अंतर्निहित की कीमतें बहुत अधिक अस्थिरता दिखाएंगी, लेकिन दिशा ज्ञात नहीं है।

- ब्रेकवेन: दो ब्रेकइवन अंक हैं:

- ऊपरी ब्रेकइवन पॉइंट = लॉन्ग कॉल ऑप्शन की स्ट्राइक प्राइस + कुल प्रीमियम का भुगतान

- लोअर ब्रेकइवन पॉइंट = लॉन्ग पुट ऑप्शन की स्ट्राइक प्राइस - कुल प्रीमियम का भुगतान

लॉन्ग स्ट्रैडल्स और लॉन्ग स्ट्रैंगल्स के समान दृश्य के लिए एक और मल्टी-लेग ऑप्शन रणनीति है। इसे शॉर्ट कॉल बटरफ्लाई कहा जाता है। अगले अध्याय में इस रणनीति का पता लगाया जाएगा।

अस्वीकरण:

आईसीआईसीआई सिक्योरिटीज लिमिटेड (आई-सेक)। आई-सेक का पंजीकृत कार्यालय आईसीआईसीआई सिक्योरिटीज लिमिटेड - आईसीआईसीआई वेंचर हाउस, अप्पासाहेब मराठे मार्ग, प्रभादेवी, मुंबई - 400 025, भारत, दूरभाष संख्या: 022 - 2288 2460, 022 - 2288 2470 में है। उपरोक्त सामग्री को व्यापार या निवेश के लिए निमंत्रण या अनुनय के रूप में नहीं माना जाएगा। आई-सेक और सहयोगी उस पर की गई किसी भी कार्रवाई से उत्पन्न होने वाले किसी भी प्रकार के नुकसान या क्षति के लिए कोई दायित्व स्वीकार नहीं करते हैं। ऊपर दी गई सामग्री पूरी तरह से सूचनात्मक उद्देश्य के लिए है और प्रतिभूतियों या अन्य वित्तीय साधनों या किसी अन्य उत्पाद के लिए खरीदने या बेचने या सदस्यता लेने के लिए प्रस्ताव दस्तावेज या प्रस्ताव के अनुरोध के रूप में उपयोग या विचार नहीं किया जा सकता है। प्रतिभूति बाजार में निवेश बाजार जोखिम के अधीन है, निवेश करने से पहले सभी संबंधित दस्तावेजों को ध्यान से पढ़ें। यहां उल्लिखित सामग्री पूरी तरह से सूचनात्मक और शैक्षिक उद्देश्य के लिए है।

Top Mutual Funds

Top Mutual Funds

टिप्पणी (0)