Learning Modules Hide

Hide

- अध्याय 1: डेरिवेटिव का परिचय

- अध्याय 2: विकल्पों का परिचय

- अध्याय 3: ऑप्शन ट्रेडिंग शब्दावली के लिए ऑप्शन ट्रेडिंग पाठ्यक्रम

- अध्याय 4: ऑप्शन ट्रेडिंग कॉल क्रेता के बारे में सब कुछ

- अध्याय 5: ऑप्शन ट्रेडिंग में शॉर्ट कॉल के बारे में सब कुछ

- अध्याय 6: विकल्प ट्रेडिंग - लॉन्ग पुट (पुट बायर)

- अध्याय 7: विकल्प ट्रेडिंग - शॉर्ट पुट (पुट विक्रेता)

- अध्याय 8: विकल्प सारांश

- अध्याय 9: ऑप्शन ट्रेडिंग में उन्नत अवधारणाएँ सीखें – भाग 1

- अध्याय 10: विकल्पों में उन्नत अवधारणाएँ सीखें – भाग 2

- अध्याय 1: विकल्प रणनीतियों पर अभिविन्यास

- अध्याय 2: बुल कॉल स्प्रेड के बारे में सब कुछ

- अध्याय 3: बुल पुट स्प्रेड के बारे में सब कुछ

- अध्याय 4: कवर कॉल

- अध्याय 5: भालू कॉल स्प्रेड

- अध्याय 6: भालू पुट स्प्रेड

- अध्याय 7: कवर पुट

- अध्याय 8: लांग कॉल तितली

- अध्याय 11: आयरन कोंडोर

- अध्याय 12: लॉन्ग स्ट्रैडल के लिए एक व्यापक गाइड

- अध्याय 13: लॉन्ग स्ट्रैंगल

- अध्याय 14: लघु कॉल तितली

- अध्याय 15: सुरक्षात्मक पुट रणनीति को समझना

- अध्याय 16: सुरक्षात्मक कॉल

- अध्याय 17: डेल्टा हेजिंग रणनीति: शुरुआती लोगों के लिए एक संपूर्ण मार्गदर्शिका

अध्याय 2: बुल कॉल स्प्रेड के बारे में सब कुछ

अभिनव एक नए स्नातक हैं और हेज फंड की ऑप्शन टीम में काम कर रहे हैं। ऑप्शन के सीमित ज्ञान के साथ, अभिनव को तब झटका लगा जब उनके मैनेजर ने उनसे पूछा कि क्या उन्हें पता है कि मल्टी-लेग ऑप्शन क्या हैं। उन्होंने इस विषय से अपनी अपरिचितता स्वीकार की और महसूस किया कि बहुत कुछ सीखने की आवश्यकता है।

तो, चलिए तेजी वाले बाजार की रणनीतियों के साथ शुरुआत करते हैं।

बुल कॉल स्प्रेड पर एक नज़र

अपनी प्रकृति के कारण– इसमें दो कॉल ऑप्शन शामिल हैं जो कम और ऊपरी स्ट्राइक मूल्य के साथ एक सीमा बनाते हैं– बुल कॉल स्प्रेड ऐसे निवेशक के लिए आदर्श है जिसका दृष्टिकोण है कि वह कीमतों में मामूली वृद्धि की उम्मीद करता है। हालांकि यह विकल्प ट्रेडिंग रणनीति निवेशक को अपने नुकसान को सीमित करने में सक्षम बनाती है, लेकिन यह उसके लाभ या लाभ को भी सीमित करती है।

|

क्या आप जानते हैं? बुल कॉल स्प्रेड को नेट कैश आउटफ्लो के कारण डेबिट स्प्रेड के रूप में भी जाना जाता है। |

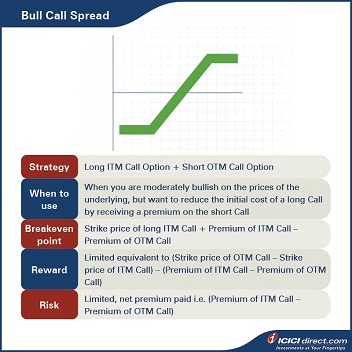

इस रणनीति में दो कॉल विकल्पों का उपयोग शामिल है। व्यापारी इन-द-मनी (ITM) कॉल ऑप्शन खरीदता है और साथ ही साथ आउट-ऑफ-द-मनी (OTM) कॉल ऑप्शन बेचता है। इन दोनों की समाप्ति तिथि समान है, अंतर्निहित मूल्य समान हैं, और इनमें ऑप्शन की संख्या भी समान है। ट्रेडर के पास ट्रेड की शुरुआत में शुद्ध नकद बहिर्वाह होगा, और भुगतान किया गया प्रीमियम प्राप्त प्रीमियम से अधिक होगा।

अभिनव के साथ बातचीत में, उनके प्रबंधक बताते हैं कि इस रणनीति का उपयोग तब किया जाता है जब निवेशक अंतर्निहित की कीमतों के बारे में मध्यम रूप से उत्साहित होता है, लेकिन शॉर्ट कॉल पर प्रीमियम प्राप्त करके लॉन्ग कॉल की प्रारंभिक लागत को कम करना चाहता है।

- अधिकतम लाभ तब होगा जब स्पॉट मूल्य बेचे गए ऑप्शन के स्ट्राइक से अधिक होगा, यानी, जब कोई ट्रेडर ऑप्शन का प्रयोग कर सकता है।

- अधिकतम नुकसान तब होगा जब ऑप्शन का प्रयोग नहीं किया जाता है, और स्पॉट मूल्य लॉन्ग कॉल के स्ट्राइक मूल्य से कम होता है।

रणनीति: लॉन्ग ITM कॉल ऑप्शन (लेग 1) + शॉर्ट OTM कॉल ऑप्शन (लेग 2)

कब उपयोग करें: जब आप अंतर्निहित की कीमतों के बारे में मध्यम रूप से तेजी से आगे बढ़ रहे हों, लेकिन शॉर्ट कॉल पर प्रीमियम प्राप्त करके एक लंबी कॉल की प्रारंभिक लागत को कम करना चाहते हैं, तो आपको बुल कॉल स्प्रेड में प्रवेश करना चाहिए।

ब्रेक ईवन: लंबी आईटीएम कॉल की स्ट्राइक कीमत + आईटीएम कॉल का प्रीमियम – ओटीएम कॉल का प्रीमियम

अधिकतम लाभ: सीमित समतुल्य (ओटीएम कॉल की स्ट्राइक कीमत – आईटीएम कॉल की स्ट्राइक कीमत) – (आईटीएम कॉल का प्रीमियम – ओटीएम कॉल का प्रीमियम)

अधिकतम जोखिम: सीमित शुद्ध प्रीमियम का भुगतान यानी (आईटीएम कॉल का प्रीमियम – ओटीएम कॉल का प्रीमियम)

आइए इस रणनीति को एक उदाहरण से समझते हैं:

मान लें कि एबीसी लिमिटेड का स्पॉट मूल्य रु। 1,000. अभिनव ने 900 रुपये की स्ट्राइक कीमत वाला ABC लिमिटेड ITM कॉल ऑप्शन 140 रुपये पर खरीदा और 1,200 रुपये की स्ट्राइक कीमत वाला OTM कॉल ऑप्शन 30 रुपये पर बेचा. उसने कुल 140 रुपये का प्रीमियम चुकाया - 30 रुपये = 110 रुपये, और यह उसका अधिकतम नुकसान होगा. अगर स्टॉक स्ट्राइक कीमत से आगे बढ़ता है, यानी 110 रुपये, तो उसे अधिकतम लाभ मिलेगा. 1,200.

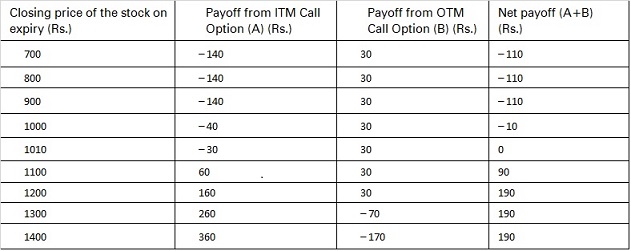

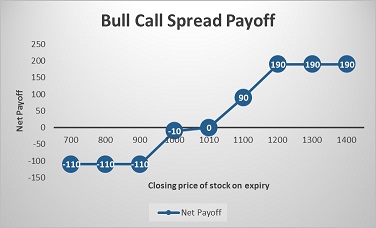

आइए विभिन्न परिदृश्यों में नकदी प्रवाह पर एक नज़र डालें:

आइए इन कई परिदृश्यों में भुगतान को समझें, क्योंकि यह आपको इस बात का उचित विचार देगा कि हम उपरोक्त मूल्यों पर कैसे पहुंचे हैं।

यदि स्टॉक समाप्ति पर 800 रुपये पर बंद होता है: दोनों चरण OTM समाप्त होते हैं

चरण 1: स्ट्राइक मूल्य 900 रुपये के ITM कॉल विकल्प पर भुगतान किया गया प्रीमियम = 100 रुपये। 140

समाप्ति पर 900 रुपये के स्ट्राइक मूल्य वाले ITM कॉल ऑप्शन पर प्राप्त प्रीमियम = अधिकतम {0, (स्पॉट मूल्य – स्ट्राइक मूल्य)} = अधिकतम {0, (800 – 900)} = अधिकतम (0, –100) = 0

इसलिए, ITM कॉल ऑप्शन से भुगतान = प्राप्त प्रीमियम – भुगतान किया गया प्रीमियम = 0 – 140 = – 140 रुपये

लेग 2: 1200 रुपये के स्ट्राइक मूल्य वाले OTM कॉल ऑप्शन पर प्राप्त प्रीमियम = 140 रुपये

30समाप्ति पर 1200 रुपये के स्ट्राइक मूल्य वाले ओटीएम कॉल ऑप्शन पर भुगतान किया गया प्रीमियम = अधिकतम {0, (स्पॉट मूल्य– स्ट्राइक मूल्य)} = अधिकतम {0, (800 – 1200)} = अधिकतम (0, – 400) = 0

इसलिए, ओटीएम कॉल ऑप्शन से भुगतान = प्राप्त प्रीमियम – भुगतान किया गया प्रीमियम = 30 – 0 = 30 रुपये

नेट भुगतान = आईटीएम कॉल ऑप्शन से भुगतान + ओटीएम कॉल ऑप्शन से भुगतान = (– 140) + 30 = – 110 रुपये

यदि स्टॉक 140 रुपये पर बंद होता है, तो यह $100 होगा। समाप्ति पर 1010: लेग 1 ITM पर समाप्त होता है, जबकि लेग 2 OTM पर समाप्त होता है

लेग 1: स्ट्राइक मूल्य 900 रुपये के ITM कॉल ऑप्शन पर भुगतान किया गया प्रीमियम = 140 रुपये

स्ट्राइक मूल्य 900 रुपये के ITM कॉल ऑप्शन पर समाप्ति पर प्राप्त प्रीमियम = अधिकतम {0, (स्पॉट मूल्य – स्ट्राइक मूल्य)} = अधिकतम {0, (1010 – 900)} = अधिकतम (0, 110) = 110 रुपये

इसलिए, ITM कॉल ऑप्शन से भुगतान = प्राप्त प्रीमियम – भुगतान किया गया प्रीमियम = 110 – 140 = – रुपये 30

लेग 2: 1200 रुपये के स्ट्राइक प्राइस वाले OTM कॉल ऑप्शन पर प्राप्त प्रीमियम = 30 रुपये

1200 रुपये के स्ट्राइक प्राइस वाले OTM कॉल ऑप्शन पर समाप्ति पर भुगतान किया गया प्रीमियम = अधिकतम {0, (स्पॉट प्राइस– स्ट्राइक प्राइस)} = अधिकतम {0, (1010 – 1200)} = अधिकतम (0, – 190) = 0

इसलिए, OTM कॉल ऑप्शन से भुगतान = प्राप्त प्रीमियम – भुगतान किया गया प्रीमियम = 30 – 0 = 30 रुपये। 30

नेट पेऑफ = आईटीएम कॉल ऑप्शन से पेऑफ + ओटीएम कॉल ऑप्शन से पेऑफ = (– 30) + 30 = 0

यदि स्टॉक समाप्ति पर 1200 पर बंद होता है: लेग 1 आईटीएम समाप्त होता है जबकि लेग 2 ओटीएम समाप्त होता है

लेग 1: स्ट्राइक प्राइस रु. 900 के आईटीएम कॉल ऑप्शन पर भुगतान किया गया प्रीमियम = रु. 140

स्ट्राइक प्राइस रु. 900 के आईटीएम कॉल ऑप्शन पर समाप्ति पर प्राप्त प्रीमियम = अधिकतम {0, (स्पॉट प्राइस – स्ट्राइक प्राइस)} = अधिकतम {0, (1200 – 900)} = अधिकतम (0, 300) = रु. 300

इसलिए, ITM कॉल ऑप्शन से भुगतान = प्राप्त प्रीमियम – भुगतान किया गया प्रीमियम = 300 – 140 = रु. 160

लेग 2: 1200 रुपये के स्ट्राइक प्राइस के OTM कॉल ऑप्शन पर प्राप्त प्रीमियम = 30 रुपये

समाप्ति पर 1200 रुपये के स्ट्राइक प्राइस के OTM कॉल ऑप्शन पर भुगतान किया गया प्रीमियम = अधिकतम {0, (स्पॉट प्राइस– स्ट्राइक प्राइस)} = अधिकतम {0, (1200 – 1200)} = अधिकतम (0, 0) = 0

इसलिए, OTM कॉल ऑप्शन से भुगतान = प्राप्त प्रीमियम – भुगतान किया गया प्रीमियम = 30 – 0 = रु. 30

नेट पेऑफ = आईटीएम कॉल ऑप्शन से पेऑफ + ओटीएम कॉल ऑप्शन से पेऑफ = 160 + 30 = रु. 190

सारांश

- बुल कॉल स्प्रेड एक ऐसी रणनीति है जिसमें दो कॉल ऑप्शन का उपयोग शामिल है, एक इन-द-मनी (आईटीएम) कॉल ऑप्शन खरीदना और साथ ही एक आउट-ऑफ-द-मनी (ओटीएम) कॉल ऑप्शन बेचना, जिसकी समाप्ति एक ही समय पर होती है एक ही अंतर्निहित परिसंपत्ति, और समान संख्या में विकल्प शामिल हैं।

- इस रणनीति का उपयोग तब किया जाता है जब व्यापारी अंतर्निहित की कीमतों पर मध्यम रूप से तेजी से आगे बढ़ता है, लेकिन शॉर्ट कॉल पर प्रीमियम प्राप्त करके एक लंबी कॉल की अपनी प्रारंभिक लागत को कम करना चाहता है।

- ब्रेकईवन: लंबी आईटीएम कॉल की स्ट्राइक कीमत + आईटीएम कॉल का प्रीमियम – ओटीएम कॉल का प्रीमियम

- अधिकतम लाभ: (ओटीएम कॉल की स्ट्राइक कीमत – आईटीएम कॉल की स्ट्राइक कीमत) के बराबर सीमित (आईटीएम कॉल का प्रीमियम – ओटीएम कॉल का प्रीमियम)

- अधिकतम जोखिम: सीमित, भुगतान किया गया शुद्ध प्रीमियम यानी (आईटीएम कॉल का प्रीमियम – ओटीएम कॉल का प्रीमियम)

अतिरिक्त पढ़ें: ऑप्शन क्या हैं? वे कैसे काम करते हैं? ऑप्शंस के प्रकार और विशेषताएं

इसलिए, अगर आप एक सतर्क निवेशक हैं और कम जोखिम वाले ट्रेडों से परहेज नहीं करते हैं, तोबुल कॉल स्प्रेड एक ऐसा ऑप्शन है जिस पर आप विचार कर सकते हैं। हालांकि, विभिन्न बाजार परिदृश्यों के लिए विकल्प रणनीतियां हैं, इसलिए यह देखने के लिए पृष्ठों को पलटें कि कौन सी रणनीति आपके लिए पैसा लाएगी।

Top Mutual Funds

Top Mutual Funds

टिप्पणी (0)