Learning Modules Hide

Hide

- अध्याय 1: डेरिवेटिव का परिचय

- अध्याय 2: विकल्पों का परिचय

- अध्याय 3: ऑप्शन ट्रेडिंग शब्दावली के लिए ऑप्शन ट्रेडिंग पाठ्यक्रम

- अध्याय 4: ऑप्शन ट्रेडिंग कॉल क्रेता के बारे में सब कुछ

- अध्याय 5: ऑप्शन ट्रेडिंग में शॉर्ट कॉल के बारे में सब कुछ

- अध्याय 6: विकल्प ट्रेडिंग - लॉन्ग पुट (पुट बायर)

- अध्याय 7: विकल्प ट्रेडिंग - शॉर्ट पुट (पुट विक्रेता)

- अध्याय 8: विकल्प सारांश

- अध्याय 9: ऑप्शन ट्रेडिंग में उन्नत अवधारणाएँ सीखें – भाग 1

- अध्याय 10: विकल्पों में उन्नत अवधारणाएँ सीखें – भाग 2

- अध्याय 1: विकल्प रणनीतियों पर अभिविन्यास

- अध्याय 2: बुल कॉल स्प्रेड के बारे में सब कुछ

- अध्याय 3: बुल पुट स्प्रेड के बारे में सब कुछ

- अध्याय 4: कवर कॉल

- अध्याय 5: भालू कॉल स्प्रेड

- अध्याय 6: भालू पुट स्प्रेड

- अध्याय 7: कवर पुट

- अध्याय 8: लांग कॉल तितली

- अध्याय 11: आयरन कोंडोर

- अध्याय 12: लॉन्ग स्ट्रैडल के लिए एक व्यापक गाइड

- अध्याय 13: लॉन्ग स्ट्रैंगल

- अध्याय 14: लघु कॉल तितली

- अध्याय 15: सुरक्षात्मक पुट रणनीति को समझना

- अध्याय 16: सुरक्षात्मक कॉल

- अध्याय 17: डेल्टा हेजिंग रणनीति: शुरुआती लोगों के लिए एक संपूर्ण मार्गदर्शिका

अध्याय 6: विकल्प ट्रेडिंग - लॉन्ग पुट (पुट बायर)

मान लीजिए कि देब एबीसी लिमिटेड के स्टॉक पर बेहद मंदी थे। सुभांशु को उनकी सलाह कुछ और ही होती। कॉल ऑप्शन पर शॉर्ट जाने के बजाय, वह सुभांशु को एक लंबे पुट ऑप्शन में प्रवेश करने की सलाह देते।

आइए समझते हैं क्यों।

लॉन्ग पुट

एक लंबा पुट पुट ऑप्शन खरीदने के लिए संदर्भित करता है, यानी पूर्व निर्धारित मूल्य पर परिसंपत्ति बेचने के लिए अधिकार, दायित्व नहीं।

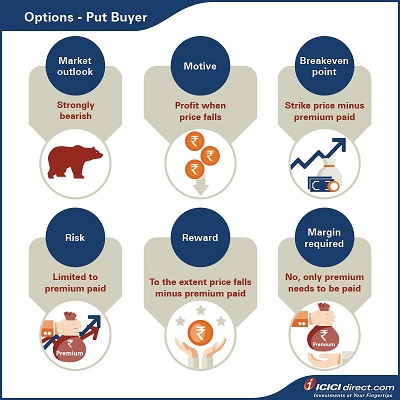

एक लंबी पुट स्थिति तब उपयोगी होती है जब आप अंतर्निहित परिसंपत्ति के बारे में दृढ़ता से मंदी होते हैं। आप अनुबंध की समाप्ति से पहले स्टॉक में भारी गिरावट की उम्मीद करते हैं।

| क्या आप जानते हैं? एक लंबी पुट का उपयोग लंबी स्थिति को हेज करने या अंतर्निहित संपत्ति खरीदने के लिए भी किया जा सकता है। यदि अंतर्निहित परिसंपत्ति की कीमत गिरजाती है, तो आप नुकसान की भरपाई के लिए पुट ऑप्शन का उपयोग कर सकते हैं। |

आइए एबीसी लिमिटेड के उदाहरण के साथ इसमें शामिल हों।

मान लीजिए कि सुभांशु ने एबीसी लिमिटेड का 1,000 रुपये का पुट ऑप्शन 50 रुपये के प्रीमियम पर खरीदा है। इसका मतलब है कि उन्होंने समाप्ति पर 1,000 रुपये में एबीसी बेचने का अधिकार खरीदा है और इस अधिकार के मुआवजे के रूप में विक्रेता को 50 रुपये का भुगतान किया है। दूसरे शब्दों में, सुभांशु अनुबंध की समाप्ति पर एबीसी लिमिटेड को 1,000 रुपये में बेच सकता है। यदि बाजार मूल्य अनुकूल है अर्थात यदि कीमत 1,000 रुपये से नीचे आती है तो वह बेच सकता है।

हमेशा की तरह, आइए उन तीन तरीकों का पता लगाएं जिनमें यह खेल सकता है:

परिदृश्य 1: एबीसी लिमिटेड समाप्ति पर 1,200 रुपये पर बंद हुआ

ऐसे में सुभांशु एबीसी को 1,000 रुपये में बेचने के अपने अधिकार का इस्तेमाल नहीं करना पसंद करेंगे। इसका मतलब है कि उसे 50 रुपये के प्रीमियम के बराबर शुद्ध नुकसान उठाना होगा।

इस मामले में सुभांशु का ब्रेकइवन पॉइंट 1,000 रुपये – 50 रुपये = 950 रुपये होगा।

वैकल्पिक रूप से, हम भुगतान किए गए प्रीमियम और प्राप्त प्रीमियम की मदद से लाभ /हानि की गणना भी कर सकते हैं।

भुगतान किया गया प्रीमियम = 50 रुपये

समाप्ति पर प्राप्त प्रीमियम (आंतरिक मूल्य के बराबर) = अधिकतम {0, (स्ट्राइक मूल्य – स्पॉट मूल्य)} = अधिकतम {0, (1000 – 1200)} = अधिकतम (0, – 200) = 0

शुद्ध लाभ/हानि = प्राप्त प्रीमियम – भुगतान किया गया प्रीमियम = 0 – 50 = – 50 रुपये अर्थात 50 रुपये की हानि

परिदृश्य 2: समाप्ति पर एबीसी 800 रुपये पर बंद होता है

यहीं सुभांशु का पुट ऑप्शन काम आएगा। इस मामले में, वह अपने अधिकार का प्रयोग करना पसंद करेंगे और एबीसी को 1,000 रुपये में बेचेंगे। इसका मतलब है कि बाजार मूल्य की तुलना में 200 रुपये का लाभ। हालांकि, याद रखें कि उन्होंने प्रीमियम के रूप में 50 रुपये का भुगतान किया है। इसलिए, शुद्ध लाभ 200 रुपये होगा – 50 रुपये = 150 रुपये।

वैकल्पिक रूप से, हम भुगतान किए गए प्रीमियम और प्राप्त प्रीमियम की मदद से लाभ /हानि की गणना भी कर सकते हैं।

भुगतान किया गया प्रीमियम = 50 रुपये

समाप्ति पर प्राप्त प्रीमियम (आंतरिक मूल्य के बराबर) = अधिकतम {0, (स्ट्राइक मूल्य – स्पॉट मूल्य)} = अधिकतम {0, (1000 – 800)} = अधिकतम (0, 200) = 200 रुपये

शुद्ध लाभ/हानि = प्राप्त प्रीमियम – भुगतान किया गया प्रीमियम = 200 – 50 = 150 रुपये

परिदृश्य 3: समाप्ति पर एबीसी 950 रुपये पर बंद होता है

ऐसे में भी ऑप्शन की एक्सरसाइज करना फायदेमंद रहेगा। ऐसा इसलिए क्योंकि सुभांशु एबीसी को 950 रुपये के बजाय 1,000 रुपये में बेच सकते हैं। जबकि वह 50 रुपये का लाभ कमाएगा, यह भुगतान किए गए विकल्प पर प्रीमियम के खिलाफ शुद्ध किया जाएगा। इसलिए, शुद्ध लाभ रु. 50 – रु. 50 = 0 होगा.

जैसा कि हमने परिदृश्य 1 में चर्चा की है, इस मामले में ब्रेकइवन पॉइंट 950 रुपये है, इसलिए यदि एबीसी 950 रुपये पर बंद हो जाता है तो कोई लाभ नहीं होगा।

वैकल्पिक रूप से, हम भुगतान किए गए प्रीमियम और प्राप्त प्रीमियम की मदद से लाभ /हानि की गणना भी कर सकते हैं।

भुगतान किया गया प्रीमियम = 50 रुपये

समाप्ति पर प्राप्त प्रीमियम (आंतरिक मूल्य के बराबर) = अधिकतम {0, (स्ट्राइक मूल्य – स्पॉट मूल्य)} = अधिकतम {0, (1000 – 950)} = अधिकतम (0, 50) = 50 रुपये

शुद्ध लाभ/हानि = प्राप्त प्रीमियम – भुगतान किया गया प्रीमियम = 50 – 50 = 0

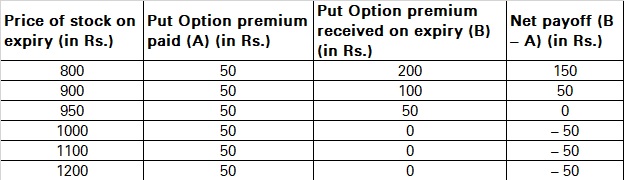

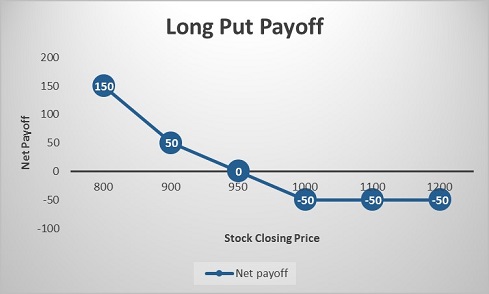

विभिन्न परिदृश्यों में अदायगी नीचे सूचीबद्ध है:

जैसा कि आप देख सकते हैं, पुट ऑप्शन पर लंबे समय तक जाने से आपको मदद मिल सकती है जब आप किसी संपत्ति पर बेहद मंदी के होते हैं।

- जब एबीसी लिमिटेड की कीमत गिर गई, तो सुभांशु 1,000 रुपये में बेचने के अपने अधिकार का प्रयोग करके लाभ कमा सकता था

सारांश

- एक लंबा पुट पुट ऑप्शन खरीदने के लिए संदर्भित करता है, यानी पूर्व निर्धारित मूल्य पर परिसंपत्ति बेचने के लिए अधिकार, दायित्व नहीं।

- जब आप होते हैं तो एक लंबी पुट स्थिति उपयोगी होती है:

- एक अंतर्निहित संपत्ति के बारे में दृढ़ता से मंदी।

- परिसंपत्ति पर एक लंबी स्थिति हेज करना चाहते हैं।

- लॉन्ग पुट ऑप्शन में होने वाला नुकसान भुगतान किए गए प्रीमियम तक ही सीमित है।

अब जब आप जानते हैं कि एक लंबा पुट ऑप्शन उपयोगी होता है जब आप किसी संपत्ति पर बेहद मंदी के होते हैं, तो हम देखेंगे कि आगामी अध्याय में पुट ऑप्शन पर कब कम जाना है।

अस्वीकरण:

आईसीआईसीआई सिक्योरिटीज लिमिटेड (आई-सेक)। आईसीआईसीआई वेंचर हाउस, अप्पासाहेब मराठे मार्ग, प्रभादेवी, मुंबई - 400 025, भारत, दूरभाष संख्या: 022 - 6807 7100.आई-सेक पंजीकरण संख्या -सीए0113 वाले समग्र कॉर्पोरेट एजेंट के रूप में कार्य करता है। पीएफआरडीए पंजीकरण संख्या: पीओपी नंबर -05092018। एएमएफआई रेगन। संख्या: एआरएन -0845। हम म्यूचुअल फंड और नेशनल पेंशन स्कीम (एनपीएस) के डिस्ट्रीब्यूटर हैं। म्यूचुअल फंड निवेश बाजार जोखिम के अधीन हैं, योजना से संबंधित सभी दस्तावेजों को ध्यान से पढ़ें। कृपया ध्यान दें, म्यूचुअल फंड और एनपीएस से संबंधित सेवाएं एक्सचेंज ट्रेडेड उत्पाद नहीं हैं और आई-सेक इन उत्पादों को मांगने के लिए वितरक के रूप में कार्य कर रहा है। कृपया ध्यान दें, बीमा से संबंधित सेवाएं एक्सचेंज ट्रेडेड उत्पाद नहीं हैं और आई-सेक इन उत्पादों को मांगने के लिए एक कॉर्पोरेट एजेंट के रूप में कार्य कर रहा है। वितरण गतिविधि के संबंध में सभी विवादों में एक्सचेंज निवेशक निवारण फोरम या मध्यस्थता तंत्र तक पहुंच नहीं होगी। उपरोक्त सामग्री को व्यापार या निवेश के लिए निमंत्रण या अनुनय के रूप में नहीं माना जाएगा। आई-सेक और सहयोगी उस पर की गई किसी भी कार्रवाई से उत्पन्न होने वाले किसी भी प्रकार के नुकसान या क्षति के लिए कोई दायित्व स्वीकार नहीं करते हैं। प्रतिभूति बाजार में निवेश बाजार जोखिम के अधीन है, निवेश करने से पहले सभी संबंधित दस्तावेजों को ध्यान से पढ़ें। यहां उल्लिखित सामग्री पूरी तरह से सूचनात्मक और शैक्षिक उद्देश्य के लिए है।

Top Mutual Funds

Top Mutual Funds

टिप्पणी (0)