Learning Modules Hide

Hide

- अध्याय 1: डेरिवेटिव का परिचय

- अध्याय 2: विकल्पों का परिचय

- अध्याय 3: ऑप्शन ट्रेडिंग शब्दावली के लिए ऑप्शन ट्रेडिंग पाठ्यक्रम

- अध्याय 4: ऑप्शन ट्रेडिंग कॉल क्रेता के बारे में सब कुछ

- अध्याय 5: ऑप्शन ट्रेडिंग में शॉर्ट कॉल के बारे में सब कुछ

- अध्याय 6: विकल्प ट्रेडिंग - लॉन्ग पुट (पुट बायर)

- अध्याय 7: विकल्प ट्रेडिंग - शॉर्ट पुट (पुट विक्रेता)

- अध्याय 8: विकल्प सारांश

- अध्याय 9: ऑप्शन ट्रेडिंग में उन्नत अवधारणाएँ सीखें – भाग 1

- अध्याय 10: विकल्पों में उन्नत अवधारणाएँ सीखें – भाग 2

- अध्याय 1: विकल्प रणनीतियों पर अभिविन्यास

- अध्याय 2: बुल कॉल स्प्रेड के बारे में सब कुछ

- अध्याय 3: बुल पुट स्प्रेड के बारे में सब कुछ

- अध्याय 4: कवर कॉल

- अध्याय 5: भालू कॉल स्प्रेड

- अध्याय 6: भालू पुट स्प्रेड

- अध्याय 7: कवर पुट

- अध्याय 8: लांग कॉल तितली

- अध्याय 11: आयरन कोंडोर

- अध्याय 12: लॉन्ग स्ट्रैडल के लिए एक व्यापक गाइड

- अध्याय 13: लॉन्ग स्ट्रैंगल

- अध्याय 14: लघु कॉल तितली

- अध्याय 15: सुरक्षात्मक पुट रणनीति को समझना

- अध्याय 16: सुरक्षात्मक कॉल

- अध्याय 17: डेल्टा हेजिंग रणनीति: शुरुआती लोगों के लिए एक संपूर्ण मार्गदर्शिका

अध्याय 7: विकल्प ट्रेडिंग - शॉर्ट पुट (पुट विक्रेता)

देब थोड़ी देर के लिए एक्सवाईजेड लिमिटेड के शेयरों का अध्ययन करता है और महसूस करता है कि वह निकट भविष्य में कीमत हल्के से बढ़ने की उम्मीद करता है। वह एक्सवाईजेड लिमिटेड पर एक छोटा पुट ऑप्शन खरीदकर इस अवसर का उपयोग करने का फैसला करता है। जब वह सुभांशु को बुलाता है और वही सलाह देता है, तो शुभांशु इसके पीछे का तर्क जानना चाहता है।

यहां बताया गया है कि देब सुभांशु को क्या बताता है।

शॉर्ट पुट

एक छोटा पुट ऑप्शन तब होता है जब किसी के पास अंतर्निहित परिसंपत्ति पर खरीदने का दायित्व होता है। पुट ऑप्शन का खरीदार तब सहमत मूल्य पर परिसंपत्ति बेचने के अधिकार का प्रयोग कर सकता है।

एक छोटा पुट ऑप्शन तब उपयोगी होता है जब आप बाजार के बारे में हल्के से बुलिश होते हैं। देब एक्सवाईजेड लिमिटेड के शेयरों के संकीर्ण दायरे में रहने की उम्मीद कर रहे हैं यानी या तो इसकी मौजूदा कीमत से चिपके रहेंगे या थोड़ा ऊपर की ओर आंदोलन दिखाएंगे। इसलिए शॉर्ट पुट ऑप्शन खरीदकर वह कीमतों में बढ़ोतरी से फायदा उठा सकता है।

| क्या आप जानते हैं? शॉर्ट ऑप्शन पोजीशन में गेन प्राप्त प्रीमियम से ज्यादा नहीं होगा। |

एक छोटा पुट ऑप्शन जोखिम भरा हो सकता है क्योंकि यदि अंतर्निहित परिसंपत्ति की कीमत स्ट्राइक प्राइस, या बाजार मूल्य से काफी नीचे आती है, तो नुकसान पर्याप्त हो सकता है।

आइए इसे अंतर्निहित सुरक्षा, एक्सवाईजेड लिमिटेड के लिए एक उदाहरण के साथ समझें:

मान लीजिए कि सुभांशु ने एक्सवाईजेड लिमिटेड के 1,000 रुपये के पुट ऑप्शन को 50 रुपये के प्रीमियम पर बेचा है। इसका मतलब है कि उसे एक्सपायरी पर 1,000 रुपये में एक्सवाईजेड खरीदने का दायित्व है और उसे विकल्प के खरीदार से 50 रुपये मिले हैं। दूसरे शब्दों में, सुभांशु का दायित्व है कि यदि खरीदार बेचने के अपने अधिकार का प्रयोग करता है, तो अनुबंध की समाप्ति पर एक्सवाईजेड लिमिटेड को 1,000 रुपये में खरीदें। खरीदार अपने अधिकार का प्रयोग करना पसंद करेगा यदि यह उसके अनुकूल है यानी यदि कीमत 1,000 रुपये से कम है।

आइए हम इसके भीतर तीन परिदृश्यों को देखें:

परिदृश्य 1: एक्सवाईजेड समाप्ति पर 1,200 रुपये पर बंद होता है

इस मामले में, खरीदार एक्सवाईजेड को 1,000 रुपये में बेचने के अपने अधिकार का उपयोग करना पसंद नहीं करेगा। इसका मतलब है कि सुभांशु के लिए प्रति शेयर 50 रुपये का शुद्ध लाभ।

यहां, विकल्प खरीदार से प्राप्त 50 रुपये अग्रिम लाभ है जिसे अनुबंध की समाप्ति पर सुभांशु को होने वाले किसी भी नुकसान के खिलाफ समायोजित किया जाएगा।

इस मामले में ब्रेकइवन पॉइंट 1,000 रुपये होगा – 50 रुपये = 950 रुपये।

वैकल्पिक रूप से, हम भुगतान किए गए प्रीमियम और प्राप्त प्रीमियम की मदद से लाभ /हानि की गणना भी कर सकते हैं।

प्राप्त प्रीमियम = 50 रुपये

समाप्ति पर भुगतान किया गया प्रीमियम (आंतरिक मूल्य के बराबर) = अधिकतम {0, (स्ट्राइक मूल्य – स्पॉट मूल्य)} = अधिकतम {0, (1000 – 1200)} = अधिकतम (0, – 200) = 0

शुद्ध लाभ/हानि = प्राप्त प्रीमियम – भुगतान किया गया प्रीमियम = 50 – 0 = 50 रु.

परिदृश्य 2: एक्सवाईजेड समाप्ति पर 800 रुपये पर बंद होता है

इस मामले में, खरीदार अपने अधिकार का प्रयोग करना पसंद करेगा और एक्सवाईजेड को 1,000 रुपये में बेचना पसंद करेगा। इसका मतलब है कि सुभांशु को इसे 800 रुपये के बाजार मूल्य की तुलना में 1,000 रुपये के प्रीमियम मूल्य पर खरीदना होगा। उसे इस स्थिति पर 200 रुपये – 50 रुपये (प्राप्त प्रीमियम) = 150 रुपये की हानि होगी।

वैकल्पिक रूप से, हम भुगतान किए गए प्रीमियम और प्राप्त प्रीमियम की मदद से लाभ /हानि की गणना भी कर सकते हैं।

प्राप्त प्रीमियम = 50 रुपये

समाप्ति पर प्रीमियम का भुगतान करने की आवश्यकता है (आंतरिक मूल्य के बराबर) = अधिकतम {0, (स्ट्राइक मूल्य – स्पॉट मूल्य)} = अधिकतम {0, (1000 – 800)} = अधिकतम (0, 200) = 200 रुपये

शुद्ध लाभ/हानि = प्राप्त प्रीमियम – भुगतान किया गया प्रीमियम = रु.50 – 200 = – रु. 150 अर्थात 150 रु. की हानि

परिदृश्य 3: एक्सवाईजेड एक्सपायरी पर 950 रुपये पर बंद हुआ

इस मामले में, खरीदार अपने अधिकार का प्रयोग करना पसंद करेगा और एक्सवाईजेड को 1,000 रुपये में बेचना पसंद करेगा। इसका मतलब है कि सुभांशु के लिए 50 रुपये का नुकसान, लेकिन यह प्राप्त प्रीमियम से शुद्ध है। इसलिए इस मामले में कोई लाभ या हानि नहीं होगी।

जैसा कि परिदृश्य 1 में चर्चा की गई है, इस मामले में ब्रेकइवन पॉइंट 950 रुपये है, इसलिए यदि एक्सवाईजेड 950 रुपये पर बंद होता है तो कोई लाभ नहीं होगा।

वैकल्पिक रूप से, हम भुगतान किए गए प्रीमियम और प्राप्त प्रीमियम की मदद से लाभ /हानि की गणना भी कर सकते हैं।

प्राप्त प्रीमियम = 50 रुपये

समाप्ति पर प्रीमियम का भुगतान करने की आवश्यकता है (आंतरिक मूल्य के बराबर) = अधिकतम {0, (स्ट्राइक मूल्य – स्पॉट मूल्य)} = अधिकतम {0, (1000 – 950)} = अधिकतम (0, 50) = 50 रुपये

शुद्ध लाभ/हानि = प्राप्त प्रीमियम – भुगतान किया गया प्रीमियम = 50 – 50 = 0

विभिन्न परिदृश्यों में अदायगी नीचे सूचीबद्ध है:

जैसा कि आप देख सकते हैं, एक छोटा पुट ऑप्शन खरीदना उपयोगी होता है जब कोई अंतर्निहित परिसंपत्ति की कीमत थोड़ा बढ़ने की उम्मीद करता है, यानी कोई परिसंपत्ति के बारे में हल्के से तेजी से बढ़ता है।

देब ने इस मामले में एक लंबी कॉल की सलाह क्यों नहीं दी?

चूंकि देब केवल थोड़े से उल्टा होने की उम्मीद कर रहे थे, इसलिए उन्हें लगा कि लंबी कॉल के बजाय शॉर्ट पुट लेना बेहतर होगा।

आइए एक उदाहरण के साथ इसमें शामिल हों:

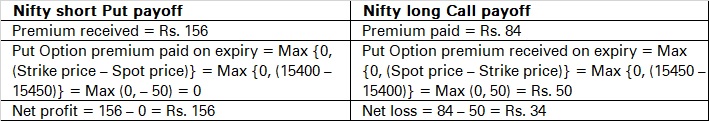

17 जुलाई, 2021 को निफ्टी स्पॉट वैल्यू = 15,400

निफ्टी 15,400 जुलाई 29, 2021 कॉल ऑप्शन प्रीमियम = 84 रुपये

निफ्टी 15,400 जुलाई 29, 2021 पुट ऑप्शन प्रीमियम = 156 रुपये

आइए भुगतान देखते हैं, अगर निफ्टी उम्मीद के मुताबिक 50 अंक ऊपर जाता है यानी एक्सपायरी पर निफ्टी का क्लोजिंग वैल्यू = 15,450

सारांश

जाहिर है, यदि आप मामूली तेजी से हैं तो एक छोटे पुट ऑप्शन के साथ जाना बेहतर है। हालाँकि, एक विकल्प लिखने से अधिक जोखिम होता है क्योंकि आपको असीमित नुकसान हो सकता है।

- एक छोटा पुट ऑप्शन तब होता है जब किसी के पास अंतर्निहित परिसंपत्ति पर खरीदने का दायित्व होता है।

- एक छोटा पुट ऑप्शन तब उपयोगी होता है जब आप बाजार के बारे में हल्के से बुलिश होते हैं।

- शॉर्ट ऑप्शन पोजीशन में गेन प्राप्त प्रीमियम से ज्यादा नहीं होगा।

- एक छोटा पुट ऑप्शन जोखिम भरा हो सकता है क्योंकि यदि अंतर्निहित परिसंपत्ति की कीमत स्ट्राइक प्राइस, या बाजार मूल्य से काफी नीचे आती है, तो नुकसान पर्याप्त हो सकता है।

यह हमें पुट ऑप्शन के अंत में लाता है। अब आपको पता होना चाहिए कि एक विकल्प क्या है, दो प्रकार के विकल्प और प्रत्येक पर लंबे और छोटे जाने का क्या अर्थ है। यदि आप नहीं करते हैं, तो कोई चिंता नहीं! हम उन्हें अगले अध्याय में आपके लिए संक्षेप में प्रस्तुत करेंगे।

अस्वीकरण:

आईसीआईसीआई सिक्योरिटीज लिमिटेड (आई-सेक)। आईसीआईसीआई वेंचर हाउस, अप्पासाहेब मराठे मार्ग, प्रभादेवी, मुंबई - 400 025, भारत, दूरभाष संख्या: 022 - 6807 7100.आई-सेक पंजीकरण संख्या -सीए0113 वाले समग्र कॉर्पोरेट एजेंट के रूप में कार्य करता है। पीएफआरडीए पंजीकरण संख्या: पीओपी नंबर -05092018। एएमएफआई रेगन। संख्या: एआरएन -0845। हम म्यूचुअल फंड और नेशनल पेंशन स्कीम (एनपीएस) के डिस्ट्रीब्यूटर हैं। म्यूचुअल फंड निवेश बाजार जोखिम के अधीन हैं, योजना से संबंधित सभी दस्तावेजों को ध्यान से पढ़ें। कृपया ध्यान दें, म्यूचुअल फंड और एनपीएस से संबंधित सेवाएं एक्सचेंज ट्रेडेड उत्पाद नहीं हैं और आई-सेक इन उत्पादों को मांगने के लिए वितरक के रूप में कार्य कर रहा है। कृपया ध्यान दें, बीमा से संबंधित सेवाएं एक्सचेंज ट्रेडेड उत्पाद नहीं हैं और आई-सेक इन उत्पादों को मांगने के लिए एक कॉर्पोरेट एजेंट के रूप में कार्य कर रहा है। वितरण गतिविधि के संबंध में सभी विवादों में एक्सचेंज निवेशक निवारण फोरम या मध्यस्थता तंत्र तक पहुंच नहीं होगी। उपरोक्त सामग्री को व्यापार या निवेश के लिए निमंत्रण या अनुनय के रूप में नहीं माना जाएगा। आई-सेक और सहयोगी उस पर की गई किसी भी कार्रवाई से उत्पन्न होने वाले किसी भी प्रकार के नुकसान या क्षति के लिए कोई दायित्व स्वीकार नहीं करते हैं। प्रतिभूति बाजार में निवेश बाजार जोखिम के अधीन है, निवेश करने से पहले सभी संबंधित दस्तावेजों को ध्यान से पढ़ें। यहां उल्लिखित सामग्री पूरी तरह से सूचनात्मक और शैक्षिक उद्देश्य के लिए है।

Top Mutual Funds

Top Mutual Funds

टिप्पणी (0)