Learning Modules Hide

Hide

- अध्याय 1: म्यूचुअल फंड की मूल बातें जानें

- अध्याय 2: म्यूचुअल फंड के लाभ

- अध्याय 3: म्यूचुअल फंड का विनियमन और संरचना जानें: शुरुआती लोगों के लिए मार्गदर्शिका

- अध्याय 4: म्यूचुअल फंड की मुख्य अवधारणाएँ जानें: भाग 1

- अध्याय 5: म्यूचुअल फंड की मुख्य अवधारणाएँ जानें: भाग 2

- अध्याय 6: म्यूचुअल फंड के विभिन्न प्रकार

- अध्याय 7: डेट म्यूचुअल फंड की मूल बातें जानें: भाग 1

- अध्याय 8: डेट म्यूचुअल फंड की मूल बातें जानें: भाग 2

- अध्याय 9: डेट म्यूचुअल फंड में अवधि और क्रेडिट रेटिंग के बारे में जानें

- अध्याय 10: विभिन्न प्रकार के म्यूचुअल फंड के बारे में जानें

- अध्याय 11 : एक्सचेंज ट्रेडेड फंड: भाग 1

- अध्याय 12 : एक्सचेंज ट्रेडेड फंड: भाग 2

- अध्याय 13: विभिन्न प्रकार की म्यूचुअल फंड योजनाओं के बारे में जानें

- अध्याय 14: म्यूचुअल फंड निवेश विकल्पों के बारे में जानें

- अध्याय 15: जानें सही म्यूचुअल फंड स्कीम कैसे चुनें

- अध्याय 1: म्यूचुअल फंड फैक्टशीट को समझना

- अध्याय 2: इक्विटी म्यूचुअल फंड: मूल्यांकन (भाग 1)

- अध्याय 3: इक्विटी म्यूचुअल फंड: मूल्यांकन (भाग 2)

- अध्याय 4: इक्विटी म्यूचुअल फंड – मूल्यांकन (भाग 3)

- अध्याय 5: जानें कि सही डेट म्यूचुअल फंड कैसे चुनें

- अध्याय 6: म्यूचुअल फंड निवेश विकल्प – स्विच और एसटीपी

- अध्याय 7: म्यूचुअल फंड निवेश विकल्प – SWP और TIP

- अध्याय 8: म्यूचुअल फंड पोर्टफोलियो प्रबंधन सीखें

- अध्याय 9: म्यूचुअल फंड रिटर्न की गणना सीखें (भाग 1)

- अध्याय 10: म्यूचुअल फंड रिटर्न की गणना सीखें (भाग 2)

अध्याय 3: इक्विटी म्यूचुअल फंड: मूल्यांकन (भाग 2)

आप जानते हैं कि आप स्वस्थ हैं अगर आपके शरीर के कुछ अंग सामान्य हैं। आपका ब्लड शुगर, हृदय गति, रक्तचाप और शरीर का तापमान इनमें से कुछ पैरामीटर हैं। जब ये पैरामीटर सामान्य सीमा के भीतर होंगे तो आप आराम करेंगे। अगर शुगर लेवल या रक्तचाप सामान्य सीमा से बाहर है, तो आप अपने कोर्स में सुधार की मांग कर सकते हैं।

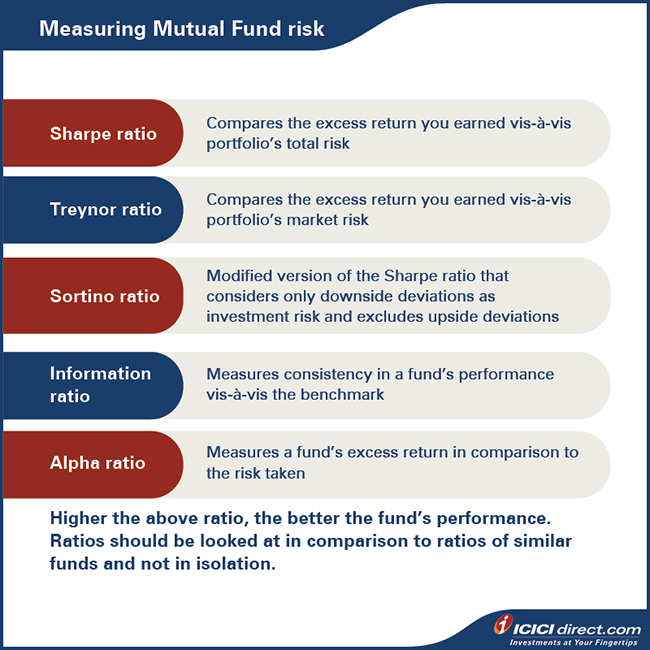

आपके स्वास्थ्य की तरह ही, म्यूचुअल फंड के माध्यम से आपके निवेश का मूल्यांकन कुछ मापदंडों के माध्यम से किया जा सकता है। जोखिम को झेलने की आपकी क्षमता के आधार पर, आप अपने पोर्टफोलियो में बदलाव कर सकते हैं। यह अध्याय जोखिम-इनाम अनुपात से संबंधित कुछ महत्वपूर्ण मूल्यांकन मापदंडों पर गौर करेगा।

शार्प अनुपात

विभिन्न योजनाओं में अलग-अलग शार्प अनुपात होते हैं जो पोर्टफोलियो के जोखिम और रिटर्न के संकेत देते हैं।

शार्प अनुपात पोर्टफोलियो के कुल जोखिम में जोखिम-मुक्त रिटर्न के अलावा अर्जित रिटर्न की तुलना करता है। आइए इसे दूसरे तरीके से कहें: शार्प अनुपात कुल जोखिम की प्रति इकाई अतिरिक्त रिटर्न को मापता है। यह म्यूचुअल फंड से उच्च अस्थिरता और जोखिम को स्वीकार करने के लिए आपके द्वारा अर्जित किए जा सकने वाले अतिरिक्त रिटर्न की तुलना करने में मदद करता है। शार्प अनुपात जितना अधिक होगा, जोखिम-समायोजित रिटर्न उतना ही आकर्षक होगा।

आप फंड के कुल जोखिम के बारे में दो बातें पहले से ही जानते हैं:

- इसमें व्यवस्थित और असंयोजित दोनों तरह के जोखिम शामिल हैं।

- इसे मानक विचलन का उपयोग करके मापा जाता है।

इस परिदृश्य में जोखिम-मुक्त रिटर्न आम तौर पर 91-दिवसीय ट्रेजरी बिल का रिटर्न होता है।

आप निम्न सूत्र का उपयोग करके शार्प अनुपात की गणना कर सकते हैं:

शार्प अनुपात = (पोर्टफोलियो रिटर्न - जोखिम-मुक्त रिटर्न)/कुल जोखिम

शार्प अनुपात का उपयोग करते समय, आपको केवल उन म्यूचुअल फंड योजनाओं की तुलना करनी चाहिए जिनकी विशेषताएँ समान हों। उदाहरण के लिए, आप यह कर सकते हैं:

- ऐसे फंड की तुलना करें जिनका क्षेत्रीय आवंटन समान हो।

- ऐसी योजनाओं की तुलना करें जो कंपनी के शेयरों में उनके बाजार पूंजीकरण के आधार पर निवेश करती हैं। इसका मतलब है कि आप मिड-कैप इक्विटी फंड की तुलना अन्य म्यूचुअल फंड से कर सकते हैं जो मिड-कैप में निवेश करते हैं।

एक निवेशक के तौर पर, उच्च शार्प अनुपात वाले म्यूचुअल फंड की तलाश करें। इनसे बेहतर जोखिम-समायोजित रिटर्न मिलने की संभावना है। निम्न उदाहरण से यह स्पष्ट होगा कि ऐसा क्यों होता है:

|

म्यूचुअल फंड A |

म्यूचुअल फंड B |

|

|

वार्षिक रिटर्न |

15% |

12% |

|

जोखिम-मुक्त रिटर्न |

6% |

6% |

|

पोर्टफोलियो का कुल जोखिम (मानक विचलन) |

20% |

12% |

|

शार्प अनुपात |

(15% – 6%)/20% = 45% |

(12% – 6%)/12% = 50% |

|

|

|

बेहतर जोखिम-समायोजित रिटर्न |

ऊपर दी गई तालिका दो बातें बताती है:

- फंड बी का जोखिम-समायोजित रिटर्न बेहतर है।

- अकेले रिटर्न के आधार पर, फंड ए बेहतर विकल्प लग सकता है। लेकिन उच्च रिटर्न उस फंड द्वारा उठाए गए उच्च जोखिम के कारण होता है।

शार्प अनुपात का उपयोग करने के लिए यहां कुछ सुझाव दिए गए हैं:

- सबसे पहले फंड श्रेणी चुनें।

- उस श्रेणी में शीर्ष प्रदर्शन करने वाले फंड को उनके संबंधित शार्प अनुपात के आधार पर पहचानें।

- शीर्ष रैंक वाले फंड में हमेशा सबसे अच्छा जोखिम-समायोजित रिटर्न नहीं हो सकता है। कभी-कभी सूची में दूसरे या तीसरे स्थान पर रहने वाले फंड का जोखिम-इनाम अनुपात बेहतर हो सकता है।

- शार्प अनुपात अपने आप में बहुत अधिक समझ में नहीं आता है। इसे समझने के लिए आपको इसकी तुलना अन्य समान योजनाओं से करनी होगी। जैसा कि पहले ही उल्लेख किया गया है, उच्च शार्प अनुपात वाली योजना को अन्य समान योजनाओं की तुलना में अच्छा माना जाता है।

- यह किसी विशेष क्षेत्र में पोर्टफोलियो जोखिम और एकाग्रता के बारे में संकेत नहीं देता है। यह केवल कुल फंड पोर्टफोलियो जोखिम और रिटर्न का संकेत देता है।

ट्रेयनोर अनुपात

ट्रेयनोर अनुपात पोर्टफोलियो के बाजार जोखिम के लिए जोखिम-मुक्त रिटर्न के अलावा अर्जित अतिरिक्त रिटर्न की तुलना करता है। दूसरे शब्दों में, यह बाजार जोखिम की प्रति इकाई अतिरिक्त रिटर्न को मापता है।

आप फंड के बाजार जोखिम के बारे में दो बातें पहले से ही जानते हैं:

- इसे बीटा के माध्यम से मापा जाता है।

- यह केवल व्यवस्थित जोखिम को कवर करता है।

बाजार जोखिम गैर-विविधीकरणीय है। इसलिए, ट्रेयनोर अनुपात का उपयोग उन फंडों के लिए सबसे अच्छा है जो

a) पूरी तरह से विविधीकृत हैं और

b) शून्य या नगण्य अव्यवस्थित जोखिम रखते हैं।

91-दिवसीय ट्रेजरी बिल से प्राप्त रिटर्न को जोखिम-मुक्त रिटर्न माना जाता है।

ट्रेयनोर अनुपात की गणना करने के लिए, निम्न सूत्र का उपयोग करें:

ट्रेयनोर अनुपात = (पोर्टफोलियो रिटर्न - जोखिम-मुक्त रिटर्न)/फंड का बीटा

ट्रेयनोर अनुपात म्यूचुअल फंड योजनाओं की तुलना करने के लिए उपयोगी है उनके जोखिम-समायोजित रिटर्न पर। हालांकि, शार्प अनुपात की तरह, किसी को केवल उन म्यूचुअल फंड योजनाओं की तुलना करनी चाहिए जिनमें समान विशेषताएं हों।

ध्यान रखें कि उच्च ट्रेयनोर अनुपात वाले फंड बेहतर जोखिम-समायोजित रिटर्न देते हैं। इसे समझाने के लिए यहाँ एक उदाहरण दिया गया है।

|

म्यूचुअल फंड A |

म्यूचुअल फंड B |

|

|

वार्षिक रिटर्न |

15% |

12% |

|

जोखिम-मुक्त रिटर्न |

6% |

6% |

|

फंड बीटा |

1.5 |

0.8 |

|

ट्रेयनोर अनुपात |

(15% – 6%)/1.5 = 6% |

(12% – 6%)/0.8 = 7.5% |

|

बेहतर जोखिम-समायोजित रिटर्न |

ऊपर दी गई तालिका हमें क्या बताती है?

- फंड बी का जोखिम-समायोजित रिटर्न बेहतर है।

- अकेले रिटर्न के आधार पर, फंड ए बेहतर विकल्प लगता है। हालांकि, उच्च रिटर्न फंड द्वारा उठाए गए उच्च जोखिम के कारण होता है।

ट्रेयनोर अनुपात का उपयोग करने के लिए यहां कुछ सुझाव दिए गए हैं:

- शार्प अनुपात की तरह, सबसे पहले फंड श्रेणी चुनकर शुरुआत करें।

- ट्रेयनोर अनुपात के आधार पर शीर्ष प्रदर्शन करने वाले फंड की पहचान करें।

- सिर्फ़ शीर्ष रैंक वाले फंड पर ही निर्भर न रहें। अक्सर, दूसरे या तीसरे स्थान पर रहने वाले फंड का जोखिम-इनाम अनुपात बेहतर होता है।

- ट्रेयनोर अनुपात प्रतिभूतियों के पिछले प्रदर्शन पर आधारित होता है। जैसा कि आप पहले से ही जानते होंगे, पिछला प्रदर्शन हमेशा भविष्य के प्रदर्शन का संकेतक नहीं होता है। इस अनुपात में बदलती बाजार स्थितियों को ध्यान में नहीं रखा जाता है।

क्या आप जानते हैं?

- एक्सेल स्प्रेडशीट पर सूत्र का उपयोग करके भी मानक विचलन की गणना की जा सकती है।

उदाहरण के लिए: STDEV.P (10%,12%,15%,8%,15%) = 2.757%। - एक्सेल स्प्रेडशीट पर सूत्र का उपयोग करके भी मानक विचलन की गणना की जा सकती है।

उदाहरण के लिए: STDEV.P (10%,12%,15%,8%,15%) = 2.757%.

सॉर्टिनो अनुपात

म्यूचुअल फंड निवेशकों के लिए शार्प अनुपात से बेहतर क्या है? बेशक, सॉर्टिनो अनुपात! यह शार्प अनुपात का संशोधित संस्करण है.

शार्प अनुपात जोखिम को मापने के लिए मानक विचलन का उपयोग करता है. इसमें, यह माध्य से विचलन पर विचार करता है. इसका नुकसान यह है कि यह औसत से किसी भी विचलन को - चाहे वह ऊपर की ओर हो या नीचे की ओर - जोखिम के रूप में मानता है।

यह एक समस्या क्यों है? निवेश के दृष्टिकोण से, केवल नकारात्मक विचलन ही वास्तविक जोखिम है। यहीं पर सॉर्टिनो अनुपात की बढ़त है। यह केवल नकारात्मक विचलन को निवेश जोखिम मानता है और गणना से सकारात्मक विचलन को बाहर करता है।

सॉर्टिनो अनुपात की गणना करने का सूत्र यहां दिया गया है:

सॉर्टिनो अनुपात = (पोर्टफोलियो रिटर्न - जोखिम-मुक्त रिटर्न)/(नकारात्मक जोखिम का मानक विचलन)

सूचना अनुपात

सूचना अनुपात बेंचमार्क के मुकाबले फंड के प्रदर्शन में स्थिरता को मापता है। सूचना अनुपात की गणना करने का सूत्र सरल है:

सूचना अनुपात = (फंड रिटर्न - बेंचमार्क रिटर्न)/(ट्रैकिंग त्रुटि)

यहां, ट्रैकिंग त्रुटि फंड के रिटर्न और बेंचमार्क के रिटर्न के बीच अंतर का मानक विचलन है।

एक निवेशक के रूप में, आपको निम्नलिखित बातों पर ध्यान देना चाहिए:

- कम ट्रैकिंग त्रुटि यह दर्शाती है कि फंड ने लगातार बेंचमार्क को पीछे छोड़ा है।

- उच्च अंश मान फंड के रिटर्न की तुलना में अधिक रिटर्न दिखाता है बेंचमार्क।

- यहाँ एक टिप है! ऐसे फंड की तलाश करें जिसका सूचना अनुपात अधिक हो। इससे पता चलता है कि फंड में जोखिम कम है और इसने लगातार अपने बेंचमार्क से बेहतर प्रदर्शन किया है।

अल्फा अनुपात

अल्फा अनुपात जोखिम की तुलना में फंड के अतिरिक्त रिटर्न को मापता है। इसे जेनसन के अल्फा के रूप में भी जाना जाता है, इस अनुपात का उपयोग फंड मैनेजर के प्रदर्शन को मापने के लिए किया जाता है।

किसी फंड को कैपिटल एसेट प्राइसिंग मॉडल (CAPM) द्वारा प्राप्त रिटर्न के बराबर रिटर्न देना चाहिए। CAPM तीन बातों पर विचार करता है:

- जोखिम-मुक्त रिटर्न,

- बाजार रिटर्न, और

- फंड का बीटा।

CAPM विधि का उपयोग करके फंड रिटर्न की गणना करने के लिए, बस इस सूत्र का उपयोग करें:

फंड रिटर्न = जोखिम-मुक्त रिटर्न + {बीटा *(बाजार रिटर्न - जोखिम-मुक्त रिटर्न)}

अगर फंड CAPM रिटर्न को मात दे सकता है, तो इसका मतलब है कि इसका अल्फा पॉजिटिव है।

यहाँ एक उदाहरण दिया गया है टिप! एक निवेशक के रूप में, आपको उच्च सकारात्मक अल्फा वाली योजनाओं की तलाश करनी चाहिए। एक सामान्य नियम के रूप में, सकारात्मक अल्फा जितना अधिक होगा, फंड उतना ही बेहतर होगा।

अल्फा अनुपात कैसे काम करता है, यह समझाने के लिए यहां एक उदाहरण दिया गया है:

साग्निक फंड एबीसी में निवेश करना चाहता है। फंड के बारे में वह जो जानते हैं, वह इस प्रकार है:

- फंड ABC का बीटा 1.2 है।

- बाजार रिटर्न 12% प्रति वर्ष है।

- बाजार में जोखिम-मुक्त रिटर्न 6% प्रति वर्ष है।

सैग्निक इस जानकारी का उपयोग फंड के CAPM रिटर्न की गणना करने के लिए कर सकते हैं:

CAPM रिटर्न = 6% + {1.2*(12% – 6%)} = 13.2%

अब, सैग्निक को यह जांचना होगा कि क्या फंड 13.2% से अधिक का वार्षिक रिटर्न देता है। अगर फंड अधिक रिटर्न देता है, तो इसका मतलब है कि इसका अल्फा पॉजिटिव है। ऐसे फंड से मिलने वाला अतिरिक्त रिटर्न फंड मैनेजर के कौशल के कारण होगा।

साग्निक को पता चलता है कि फंड एबीसी प्रति वर्ष 15% का रिटर्न देता है। इसका मतलब है कि इसका अल्फा 15% -13.2% = 1.8% है। वह उच्च सकारात्मक अल्फा के कारण फंड में निवेश करने का फैसला करता है।

सारांश

-

- शार्प अनुपात जोखिम-मुक्त रिटर्न के अलावा अर्जित रिटर्न की तुलना पोर्टफोलियो के कुल जोखिम से करता है।

- शार्प अनुपात = (पोर्टफोलियो रिटर्न - जोखिम-मुक्त रिटर्न)/कुल जोखिम

- ट्रेयनोर अनुपात जोखिम-मुक्त रिटर्न के अतिरिक्त अर्जित अतिरिक्त रिटर्न की तुलना पोर्टफोलियो के बाजार जोखिम से करता है।

- ट्रेयनोर अनुपात = (पोर्टफोलियो रिटर्न - जोखिम-मुक्त रिटर्न)/फंड का बीटा

- सॉर्टिनो अनुपात शार्प अनुपात का एक संशोधित संस्करण है जो केवल नकारात्मक विचलन को निवेश जोखिम मानता है और गणना से सकारात्मक विचलन को बाहर करता है।

- सॉर्टिनो अनुपात = (पोर्टफोलियो रिटर्न - जोखिम-मुक्त रिटर्न)/(डाउनसाइड जोखिम का मानक विचलन)

- सूचना अनुपात बेंचमार्क के मुकाबले फंड के प्रदर्शन में स्थिरता को मापता है।

- सूचना अनुपात = (फंड रिटर्न - बेंचमार्क रिटर्न)/(ट्रैकिंग त्रुटि)

- ट्रैकिंग त्रुटि फंड के रिटर्न और बेंचमार्क के रिटर्न के बीच अंतर का मानक विचलन है।

- अल्फा अनुपात उठाए गए जोखिम की तुलना में फंड के अतिरिक्त रिटर्न को मापता है।

- फंड रिटर्न = जोखिम-मुक्त रिटर्न + {बीटा *(मार्केट रिटर्न – जोखिम-मुक्त रिटर्न)}

- शार्प अनुपात जोखिम-मुक्त रिटर्न के अलावा अर्जित रिटर्न की तुलना पोर्टफोलियो के कुल जोखिम से करता है।

यह उन विभिन्न मेट्रिक्स का सारांश है जिनकी आपको इक्विटी म्यूचुअल फंड का मूल्यांकन करने के लिए आवश्यकता है। आगे, हम देखेंगे कि जोखिम का आगे मूल्यांकन करने और सही म्यूचुअल फंड चुनने के लिए इन सभी को एक साथ कैसे रखा जाए।

Top Mutual Funds

Top Mutual Funds

टिप्पणी (0)