Learning Modules Hide

Hide

- अध्याय 1: म्यूचुअल फंड की मूल बातें जानें

- अध्याय 2: म्यूचुअल फंड के लाभ

- अध्याय 3: म्यूचुअल फंड का विनियमन और संरचना जानें: शुरुआती लोगों के लिए मार्गदर्शिका

- अध्याय 4: म्यूचुअल फंड की मुख्य अवधारणाएँ जानें: भाग 1

- अध्याय 5: म्यूचुअल फंड की मुख्य अवधारणाएँ जानें: भाग 2

- अध्याय 6: म्यूचुअल फंड के विभिन्न प्रकार

- अध्याय 7: डेट म्यूचुअल फंड की मूल बातें जानें: भाग 1

- अध्याय 8: डेट म्यूचुअल फंड की मूल बातें जानें: भाग 2

- अध्याय 9: डेट म्यूचुअल फंड में अवधि और क्रेडिट रेटिंग के बारे में जानें

- अध्याय 10: विभिन्न प्रकार के म्यूचुअल फंड के बारे में जानें

- अध्याय 11 : एक्सचेंज ट्रेडेड फंड: भाग 1

- अध्याय 12 : एक्सचेंज ट्रेडेड फंड: भाग 2

- अध्याय 13: विभिन्न प्रकार की म्यूचुअल फंड योजनाओं के बारे में जानें

- अध्याय 14: म्यूचुअल फंड निवेश विकल्पों के बारे में जानें

- अध्याय 15: जानें सही म्यूचुअल फंड स्कीम कैसे चुनें

- अध्याय 1: म्यूचुअल फंड फैक्टशीट को समझना

- अध्याय 2: इक्विटी म्यूचुअल फंड: मूल्यांकन (भाग 1)

- अध्याय 3: इक्विटी म्यूचुअल फंड: मूल्यांकन (भाग 2)

- अध्याय 4: इक्विटी म्यूचुअल फंड – मूल्यांकन (भाग 3)

- अध्याय 5: जानें कि सही डेट म्यूचुअल फंड कैसे चुनें

- अध्याय 6: म्यूचुअल फंड निवेश विकल्प – स्विच और एसटीपी

- अध्याय 7: म्यूचुअल फंड निवेश विकल्प – SWP और TIP

- अध्याय 8: म्यूचुअल फंड पोर्टफोलियो प्रबंधन सीखें

- अध्याय 9: म्यूचुअल फंड रिटर्न की गणना सीखें (भाग 1)

- अध्याय 10: म्यूचुअल फंड रिटर्न की गणना सीखें (भाग 2)

अध्याय 6: म्यूचुअल फंड निवेश विकल्प – स्विच और एसटीपी

अमन के पास डेट म्यूचुअल फंड स्कीम में 1,000 यूनिट हैं। हाल ही में, उसने देखा है कि इक्विटी मार्केट में गिरावट आ रही है। वह इस अवसर का लाभ उठाना चाहता है और अपने निवेश को उसी म्यूचुअल फंड हाउस की इक्विटी स्कीम में स्थानांतरित करना चाहता है। क्या आपको लगता है कि अमन ऐसा कर सकता है?

हां, वह कर सकता है!

म्यूचुअल फंड स्कीम में स्विच करें

म्यूचुअल फंड निवेशकों के पास एक म्यूचुअल फंड स्कीम से दूसरी में "स्विच" करने या स्थानांतरित करने का विकल्प होता है, बशर्ते वह उसी फंड हाउस में हो। जब कोई निवेशक स्विच करता है, तो AMC मौजूदा फंड से यूनिट्स को भुनाता है और उसी दिन उनके द्वारा चुने गए नए फंड में उसी मूल्य की यूनिट्स खरीदता है।

- निवेशक अपने पोर्टफोलियो को पुनर्संतुलित करने के लिए एक स्कीम से दूसरी स्कीम में फंड ट्रांसफर करने के लिए स्विच ऑप्शन का इस्तेमाल कर सकते हैं।

- स्विच ऑप्शन केवल उसी फंड हाउस के भीतर उपलब्ध है। उदाहरण के लिए, मान लें कि अमन के पास ICICI प्रूडेंशियल ऑल सीजन्स बॉन्ड फंड में 1,000 यूनिट्स हैं। वह केवल आईसीआईसीआई प्रूडेंशियल से दूसरे फंड में स्विच कर सकता है।

क्या आप जानते हैं?

कराधान के दृष्टिकोण से, एक योजना से दूसरी योजना में स्विच करना अलग-अलग बिक्री और खरीद लेनदेन माना जाता है। इकाइयों की बिक्री पर पूंजीगत लाभ कर लागू होगा।

फिर स्विच क्यों करें?

- आप बाजार की स्थिति के आधार पर अपने पोर्टफोलियो को जल्दी से पुनर्संतुलित कर सकते हैं। अगर आपको लगता है कि इक्विटी मार्केट ओवरवैल्यूड है, तो आप इक्विटी से डेट में और इसके विपरीत स्विच कर सकते हैं।

- आप अपने बैंक खाते में पैसे जमा होने और नई खरीदारी करने के बीच समय नहीं गंवाते।

- यह बाजार के अवसरों का लाभ उठाने का एक परेशानी-मुक्त और समय-प्रभावी तरीका है।

सिस्टेमैटिक ट्रांसफर प्लान (STP)

सिस्टेमैटिक ट्रांसफर प्लान एक म्यूचुअल फंड स्कीम से उसी फंड हाउस की दूसरी स्कीम में फंड ट्रांसफर करने का एक तरीका है, लेकिन एक निश्चित समयावधि में। STP को ऑटोमेटेड किया जा सकता है। अक्सर, निवेशक बाजार की टाइमिंग के जोखिम से बचने के लिए इसे चुनते हैं। इस अर्थ में, STP को कुछ हद तक SIP जैसा माना जा सकता है। आप अपने निवेश को समय-समय पर एक म्यूचुअल फंड से दूसरे में स्थानांतरित करते हैं।

- आमतौर पर, निवेशक लिक्विड फंड या शॉर्ट-टर्म डेट फंड से इक्विटी फंड में फंड स्थानांतरित करने के लिए एसटीपी विकल्प का उपयोग करते हैं।

- एक निवेशक के रूप में, आप अपने लाभ की सुरक्षा के लिए इक्विटी से लिक्विड या डेट फंड में जाने का विकल्प भी चुन सकते हैं।

एसटीपी चुनने के दो कारण हैं:

- आप अपने पोर्टफोलियो को फिर से संतुलित करना चाहते हैं। अमन के मामले में, आपको उसी फंड हाउस में दूसरे फंड में अवसर दिखाई देता है और आप कुछ समय के लिए अपना निवेश उसमें स्थानांतरित करना चाहते हैं।

- आपके पास एकमुश्त राशि है जिसे आप इक्विटी म्यूचुअल फंड में निवेश करना चाहते हैं। ऐसा करने के बजाय, आप लिक्विड या डेट फंड में निवेश कर सकते हैं और फिर कुछ समय के लिए इक्विटी फंड में स्थानांतरित कर सकते हैं। यह लिक्विड या डेट फंड से रिटर्न कमाते हुए इक्विटी फंड में एसआईपी की तरह काम करेगा।

आइए इसे समझने के लिए एक उदाहरण देखें।

मान लीजिए कि अमन ने जनवरी में अपने नियोक्ता से 1,20,000 रुपये का वार्षिक बोनस कमाया है। वह इसे म्यूचुअल फंड में निवेश करना चुनता है। उसे इक्विटी में एक अवसर दिखाई देता है। अब, वह या तो इसे एकमुश्त निवेश कर सकता है या लिक्विड फंड में एकमुश्त राशि का निवेश करके एसटीपी शुरू कर सकता है।

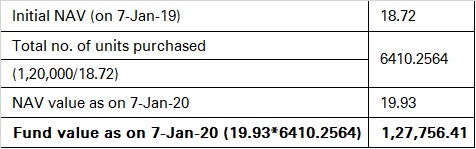

आइए दोनों परिदृश्यों पर नज़र डालें। 7 जनवरी, 2019 को जिस फंड में अमन निवेश करना चाहता है, उसका NAV 18.72 रुपये है। एक साल बाद, जब NAV बढ़कर 19.93 रुपये हो जाता है, तो अमन यूनिट बेचने का फैसला करता है। उसका लाभ इस प्रकार होगा:

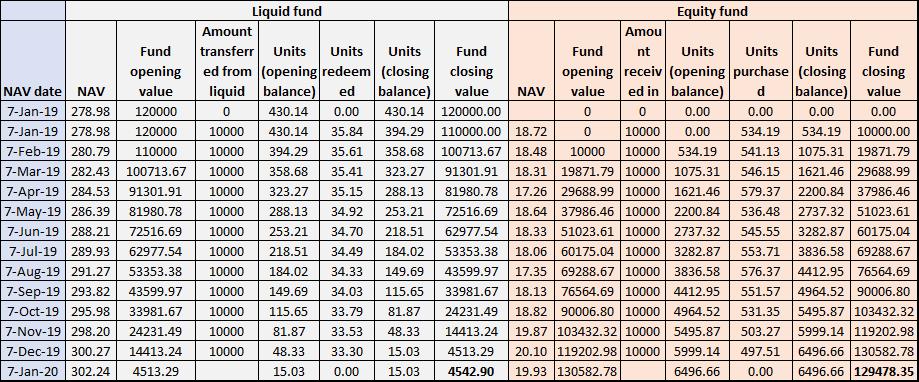

वैकल्पिक रूप से, अगर अमन ने पैसे को लिक्विड फंड में निवेश करने का फैसला किया होता और फिर रुपये को स्थानांतरित करने के लिए STP विकल्प का इस्तेमाल किया होता। यदि कोई व्यक्ति एक वर्ष की अवधि में हर महीने 10,000 रुपये इक्विटी फंड में निवेश करता है, तो उसका रिटर्न इस तरह दिखेगा:

अधिक स्पष्टता के लिए यहां लेनदेन का सारांश दिया गया है:

एसटीपी के मामले में कुल फंड मूल्य = रु. 4,542.90 + रु. 1,29,478.35 = रु. 1,34,021.25

जैसा कि आप देख सकते हैं, उतार-चढ़ाव वाले बाज़ारों में STP बेहतर काम करता है। निवेशक ऐसी स्थितियों में STP के ज़रिए ज़्यादा रिटर्न कमा सकते हैं।

STP विकल्प चुनने के फ़ायदे

1. दोहरा रिटर्न:

जब आप डेट फंड में निवेश करते हैं, तो आप अपने निवेश को इक्विटी फंड में ट्रांसफर करते हुए भी लाभ कमाते हैं। डेट फंड से मिलने वाला रिटर्न आमतौर पर बचत बैंक खातों से मिलने वाले रिटर्न से ज़्यादा होता है।

2. लागत का औसत:

STP बहुत हद तक SIP की तरह होते हैं। STP और SIP के बीच का अंतर निवेश के स्रोत का है। एसटीपी एक म्यूचुअल फंड से दूसरे में ट्रांसफर होता है जबकि एसआईपी आपके बैंक खाते से ट्रांसफर होता है। एसआईपी की तरह ही, एसटीपी निवेश की लागत का औसत निकालते हैं। आपको उच्च एनएवी पर कम यूनिट और कम एनएवी पर अधिक यूनिट मिलती हैं।

3. पोर्टफोलियो पुनर्संतुलन:

एसटीपी आपके पोर्टफोलियो को पुनर्संतुलित करने का एक आसान तरीका है। अगर आपको लगता है कि आपका निवेश डेट में अधिक है, तो आप एसटीपी के माध्यम से इक्विटी फंड में पैसा पुनर्आबंटित कर सकते हैं, और इसके विपरीत।

4. एसटीपी में पूंजीगत लाभ

जैसा कि पहले ही उल्लेख किया गया है, एसटीपी को कराधान के दृष्टिकोण से अलग खरीद और बिक्री लेनदेन के रूप में माना जाता है। रिडेम्प्शन से होने वाला कोई भी पूंजीगत लाभ पूंजीगत लाभ कर के लिए उत्तरदायी है। इसी तरह, जब आप नई खरीद से फंड रिडीम करते हैं, तब भी पूंजीगत लाभ कर लागू होगा।

सारांश

- म्यूचुअल फंड निवेशक स्विच या एसटीपी विकल्प का उपयोग करके एक म्यूचुअल फंड स्कीम से दूसरी में स्विच कर सकते हैं।

- स्विच केवल एक ही फंड हाउस के भीतर किए जा सकते हैं।

- एसटीपी या व्यवस्थित ट्रांसफर प्लान म्यूचुअल फंड यूनिट को एक स्कीम से दूसरी स्कीम में स्विच करने का एक स्वचालित तरीका है।

- कराधान के दृष्टिकोण से, एसटीपी को दो अलग-अलग बिक्री और खरीद लेनदेन माना जाता है।

एसडब्ल्यूपी और टीआईपी के बारे में सुना है? वे क्या हैं, इसके बारे में भ्रमित हैं? चिंता मत करो, अगले अध्याय में हम इसी विषय पर चर्चा करेंगे।

Top Mutual Funds

Top Mutual Funds

टिप्पणी (1)

Would like to invest through the process of STP

Reply