Learning Modules Hide

Hide

- अध्याय 1: म्यूचुअल फंड का परिचय

- अध्याय 2: म्यूचुअल फंड के लाभ

- अध्याय 3: म्यूचुअल फंड का विनियमन और संरचना जानें: शुरुआती लोगों के लिए मार्गदर्शिका

- अध्याय 4: म्यूचुअल फंड की मुख्य अवधारणाएँ जानें: भाग 1

- अध्याय 5: म्यूचुअल फंड की मुख्य अवधारणाएँ जानें: भाग 2

- अध्याय 6: म्यूचुअल फंड के विभिन्न प्रकार

- अध्याय 7: डेट म्यूचुअल फंड की मूल बातें जानें: भाग 1

- अध्याय 8: डेट म्यूचुअल फंड की मूल बातें जानें: भाग 2

- अध्याय 9: डेट म्यूचुअल फंड में अवधि और क्रेडिट रेटिंग के बारे में जानें

- अध्याय 10: विभिन्न प्रकार के म्यूचुअल फंड के बारे में जानें

- अध्याय 11: एक्सचेंज ट्रेडेड फंड: भाग 1

- अध्याय 12 : एक्सचेंज ट्रेडेड फंड: भाग 2

- अध्याय 13: म्यूचुअल फंड योजनाओं के प्रकार

- अध्याय 14: म्यूचुअल फंड निवेश विकल्पों के बारे में जानें

- अध्याय 15: जानें सही म्यूचुअल फंड स्कीम कैसे चुनें

- अध्याय 1: म्यूचुअल फंड फैक्टशीट को समझना

- अध्याय 2: इक्विटी म्यूचुअल फंड: मूल्यांकन (भाग 1)

- अध्याय 3: इक्विटी म्यूचुअल फंड: मूल्यांकन (भाग 2)

- अध्याय 4: इक्विटी म्यूचुअल फंड – मूल्यांकन (भाग 3)

- अध्याय 5: जानें कि सही डेट म्यूचुअल फंड कैसे चुनें

- अध्याय 6: म्यूचुअल फंड निवेश विकल्प - स्विच और एसटीपी

- अध्याय 7: म्यूचुअल फंड निवेश विकल्प - SWP और TIP

- अध्याय 8: म्यूचुअल फंड पोर्टफोलियो प्रबंधन सीखें

- अध्याय 9: म्यूचुअल फंड रिटर्न की गणना सीखें (भाग 1)

- अध्याय 10: म्यूचुअल फंड रिटर्न की गणना सीखें (भाग 2)

अध्याय 8: म्यूचुअल फंड पोर्टफोलियो प्रबंधन सीखें

जैसे स्वस्थ आहार आपके स्वास्थ्य के लिए महत्वपूर्ण है, वैसे ही संतुलित पोर्टफोलियो आपके वित्तीय स्वास्थ्य के लिए महत्वपूर्ण है। हो सकता है कि आपने अलग-अलग म्यूचुअल फंड में कई निवेश किए हों। फिर भी, अपने निवेश का सर्वोत्तम लाभ उठाने के लिए, आपको अपने पोर्टफोलियो का प्रबंधन करने की आवश्यकता है।

म्यूचुअल फंड पोर्टफोलियो प्रबंधन

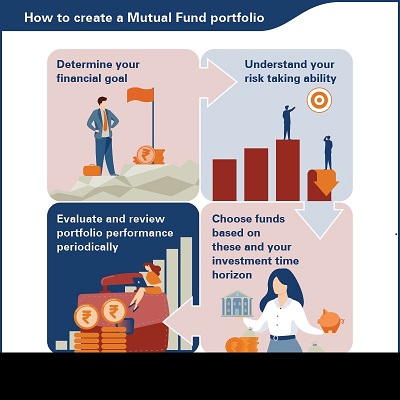

पोर्टफोलियो प्रबंधन आपके वित्तीय निवेशों को चुनने और उन्हें इस तरह से समायोजित करने की प्रक्रिया है कि वे आपके वित्तीय उद्देश्यों को पूरा करें। जब आपके म्यूचुअल फंड पोर्टफोलियो के प्रबंधन की बात आती है, तो आपको ऐसे फंड चुनने की आवश्यकता होती है जो:

- आपके वित्तीय लक्ष्यों को पूरा करें

- आपकी जोखिम क्षमता से मेल खाएँ

- आपकी समयसीमा के साथ संरेखित करें

म्यूचुअल फंड आपके वित्तीय लक्ष्यों को प्राप्त करने के लिए कई परिसंपत्ति वर्गों में निवेश करने का सही साधन हैं। अपने वित्तीय लक्ष्यों के आधार पर, आप कई तरह की योजनाओं में से चुन सकते हैं। रिटायरमेंट या बच्चों की शिक्षा जैसे आपके दीर्घकालिक लक्ष्यों के लिए उच्च इक्विटी-लिंक्ड आवंटन हो सकता है। इसी तरह, कार खरीदने या आपातकालीन निधि रखने जैसे आपके अल्पकालिक लक्ष्य निश्चित आय निधि की मदद से बनाए जा सकते हैं। आपका वित्तीय लक्ष्य चाहे जो भी हो, म्यूचुअल फंड समाधान उपलब्ध है। आपको बस इतना करना है कि नियमित रूप से निवेश करें। व्यवस्थित निवेश योजनाओं के माध्यम से निवेश करने का एक अनुशासित दृष्टिकोण परिवर्तनकारी हो सकता है।

अपने वित्तीय लक्ष्य निर्धारित करें

यदि आप टैक्सी में सवार हो रहे हैं, तो आपको अपने ड्राइवर से कहना चाहिए कि वह आपको सही गंतव्य पर ले जाए। जब आप अपनी निवेश यात्रा शुरू कर रहे हैं, तो आपको अपने लक्ष्य निर्धारित करने की आवश्यकता है। आपके निवेश को उन लक्ष्यों की दिशा में जाना चाहिए। वे सेवानिवृत्ति या बच्चे की व्यावसायिक शिक्षा जैसे दीर्घकालिक लक्ष्य या विदेश में छुट्टियां मनाने या कार खरीदने जैसे अल्पकालिक लक्ष्य हो सकते हैं।

अपनी जोखिम उठाने की क्षमता और परिसंपत्ति आवंटन को समझें

अपनी जोखिम उठाने की क्षमता की गणना करने के लिए, आपको व्यक्तिगत डेटा, वित्तीय बाजारों के बारे में अपने ज्ञान, अपने निवेश उद्देश्य और विभिन्न बाजार परिदृश्यों में आप कैसे व्यवहार करते हैं, इसका विश्लेषण करने की आवश्यकता है। आमतौर पर, प्रश्नों का एक सेट और उनके आपके उत्तर आपकी जोखिम उठाने की क्षमता निर्धारित कर सकते हैं।

क्या आप जानते हैं?

100 माइनस आयु नियम:

100 माइनस आयु नियम किसी व्यक्ति के परिसंपत्ति आवंटन के लिए एक सामान्यीकृत दिशा के लिए एक अच्छा अभ्यास है। यह बताता है कि किसी निवेशक को अपनी उम्र के आधार पर इक्विटी और डेट में कितना निवेश करना चाहिए।

- आपको बस 100 में से अपनी उम्र घटानी है और परिणामी संख्या आपके पोर्टफोलियो में आपका इक्विटी आवंटन होना चाहिए। बाकी हिस्सा डेट इंस्ट्रूमेंट्स में होना चाहिए।

- उदाहरण के लिए, यदि आप 30 वर्ष के हैं, तो आपके कुल निवेश का 70% (100-30) इक्विटी में होना चाहिए। शेष 30% डेट इंस्ट्रूमेंट्स में होना चाहिए।

सामान्य नियमों के बावजूद, सामान्य तौर पर, आपके निवेश पोर्टफोलियो का आपका समग्र परिसंपत्ति आवंटन आपकी जोखिम क्षमता से मेल खाना चाहिए। संपत्ति सृजन के लिए उचित परिसंपत्ति आवंटन बहुत जरूरी है। आपको यह जानना होगा कि आप इक्विटी परिसंपत्तियों में वृद्धि के लिए कितना पैसा निवेश कर सकते हैं। इक्विटी और अन्य परिसंपत्ति वर्गों के बीच संतुलन महत्वपूर्ण है। यह इस बात पर भी निर्भर करता है कि आप अपनी भविष्य की आय के बारे में कितने आश्वस्त हैं। आप इक्विटी परिसंपत्तियों में दीर्घकालिक निवेश के लिए तभी अधिक आवंटन कर सकते हैं जब आप अपनी आय के बारे में आश्वस्त हों। आवंटन आपके जीवन स्तर और जोखिम उठाने की क्षमता के आधार पर बदलता है।

सही पोर्टफोलियो चुनना

यह आवश्यक है कि आप अपने पोर्टफोलियो के लिए सही फंड चुनें। अपने म्यूचुअल फंड पोर्टफोलियो का निर्माण करते समय कुछ नियमों का पालन करना मददगार हो सकता है।

- यदि आपका निवेश समय क्षितिज 10 वर्ष से अधिक है, तो आप इक्विटी फंड में निवेश करना चुन सकते हैं। इससे आपको बाजार की अस्थिरता से निपटने और अच्छा रिटर्न पाने के लिए पर्याप्त समय मिलेगा।

- अगर आप इक्विटी में सुरक्षित निवेश करना चाहते हैं, तो लार्ज कैप या इंडेक्स फंड एक अच्छा विकल्प है।

- इसके विपरीत, कम अवधि के लिए, शॉर्ट-ड्यूरेशन डेट फंड या लिक्विड फंड बेहतर विकल्प हैं क्योंकि वे अपेक्षाकृत स्थिर रिटर्न देते हैं।

- अगर आप ज़्यादा जोखिम लेने की क्षमता रखते हैं, तो आप मिड-कैप फंड, स्मॉल-कैप फंड और सेक्टोरल फंड जैसे ज़्यादा जोखिम वाले फंड में निवेश करना चुन सकते हैं।

- आदर्श रूप से पोर्टफोलियो में विविधता लाने और जोखिम कम करने के लिए प्रत्येक एसेट क्लास में 4-5 अलग-अलग फंड के मिश्रण में निवेश करना चाहिए।

बास्केट निवेश

अगर आप निवेश के लिए नए हैं या हज़ारों स्कीम में से चुनने की परेशानी से बचना चाहते हैं, तो बहुत सारे ब्रोकर थीम-आधारित निवेश का विकल्प देते हैं। विशेषज्ञ उच्च विकास, मजबूत बुनियादी बातों या प्रौद्योगिकी या भविष्य के विकास जैसे क्षेत्रीय शेयरों जैसी थीम के आधार पर योजनाओं का चयन करते हैं। ये एक्सचेंज-ट्रेडेड फंड या म्यूचुअल फंड योजनाओं का संयोजन हो सकते हैं। इसका लाभ यह है कि यह आपको बारीक विवरणों से गुजरने की परेशानी से बचाता है। आप अपनी जोखिम-क्षमता और परिसंपत्ति आवंटन योजना के आधार पर चुनाव कर सकते हैं।

म्यूचुअल फंड पोर्टफोलियो का मूल्यांकन और समीक्षा करें

क्या आप जानते हैं कि एक रिपोर्ट कार्ड आपके शैक्षणिक विकास की प्रक्रिया को कैसे ट्रैक करता है? इसी तरह, आपको अपने पोर्टफोलियो के प्रदर्शन को समय-समय पर ट्रैक करने की आवश्यकता है। आदर्श रूप से, आपको अपने फंड पोर्टफोलियो की समीक्षा साल में कम से कम एक बार करनी चाहिए।

अपने म्यूचुअल फंड पोर्टफोलियो की समीक्षा करते समय कुछ बातों का ध्यान रखें:

1. बेंचमार्क से तुलना करें

किसी फंड के पूर्ण रिटर्न को देखने के बजाय, उसके प्रदर्शन की तुलना फंड के बेंचमार्क से करें। कभी-कभी, किसी फंड का पूर्ण प्रदर्शन बहुत अच्छा नहीं हो सकता है, लेकिन फंड के बेंचमार्क के साथ करीब से निरीक्षण और तुलना करने पर, यह काफी अच्छा प्रदर्शन कर सकता है।

- याद रखें कि म्यूचुअल फंड का प्रदर्शन बाजार से जुड़ा होता है।

- सही बेंचमार्क के साथ तुलना करना भी महत्वपूर्ण है। सभी फंड के लिए निफ्टी या सेंसेक्स जैसे एक समान बेंचमार्क चुनना सेब और संतरे की तुलना करने जैसा है।

- उदाहरण के लिए, एक स्मॉल कैप फंड की तुलना बीएसई स्मॉल कैप इंडेक्स जैसे प्रासंगिक इंडेक्स से की जानी चाहिए।

- फंड की फैक्टशीट में फंड के बेंचमार्क को देखें।

2. शॉर्ट-टर्म प्रदर्शन पर ध्यान न दें

अक्सर, शॉर्ट-टर्म यानी 6 महीने या 1 साल के भीतर खराब प्रदर्शन करने वाला फंड निवेशकों को परेशान करता है। म्यूचुअल फंड आमतौर पर लंबी अवधि के निवेश होते हैं। यह इक्विटी म्यूचुअल फंड के लिए विशेष रूप से सच है।

- फंड के प्रदर्शन की तुलना उसके साथियों से करें।

- फंड के पोर्टफोलियो और निवेश दृष्टिकोण को समझें। अगर संभव हो तो फंड मैनेजर के इंटरव्यू और विशेषज्ञों से फंड की समीक्षा अवश्य लें।

- अगर कोई फंड लगातार खराब प्रदर्शन कर रहा है, जैसे कि 2-3 साल से, तो बेहतर विकल्पों पर विचार करना निश्चित रूप से फायदेमंद हो सकता है।

3. जोखिम-समायोजित रिटर्न पर नज़र डालें

कुछ निवेशक किसी श्रेणी में सबसे अच्छे फंड में निवेश करने के लिए जुनूनी होते हैं। हालांकि यह कोई गलत तरीका नहीं है, लेकिन लगातार एक स्कीम से दूसरी स्कीम में शिफ्ट होने से आपके रिटर्न पर असर पड़ सकता है।

- कोई फंड हमेशा शीर्ष पर नहीं रह सकता। म्यूचुअल फंड का प्रदर्शन बाजार की स्थितियों और निवेश रणनीति के आधार पर बदलता रहता है।

- साथ ही, पिछला प्रदर्शन भविष्य के रिटर्न की गारंटी नहीं है।

- केवल रिटर्न के आधार पर निवेश का फैसला न करें। इसके बजाय जोखिम-समायोजित रिटर्न पर विचार करें। कई बार, जो फंड थोड़े निचले रैंक पर होते हैं, उनमें श्रेणी में शीर्ष फंड की तुलना में बेहतर जोखिम-समायोजित रिटर्न हो सकता है।

4. घबराएँ नहीं

अगर निवेश में पालन करने के लिए एक सलाह है, तो वह है "घबराएँ नहीं!" अगर बाजार गिर रहा है, तो अपने पोर्टफोलियो को फिर से समायोजित करने में जल्दबाजी न करें। इसके बजाय, अपने दीर्घकालिक उद्देश्य पर विचार करें और देखें कि आपके म्यूचुअल फंड निवेश उन्हें पूरा करने की दिशा में कैसे काम कर रहे हैं। वास्तव में, गिरते बाजार अतिरिक्त निवेश करने का एक शानदार अवसर प्रदान करते हैं।

- SIP अलग-अलग बाजार स्थितियों में निवेश करने का एक शानदार तरीका है। वे बाजार के प्रदर्शन के आधार पर आपकी खरीदारी को समायोजित करते हैं।

- बाजार में उतार-चढ़ाव और उतार-चढ़ाव इक्विटी निवेश का हिस्सा हैं। लंबी अवधि में, सबसे अच्छे इक्विटी फंड अच्छे रिटर्न देने के लिए जाने जाते हैं।

- इसके अलावा, इस बात का भी ध्यान रखें कि आप बाजार की अफवाहों का शिकार न बनें।

- अपने निवेश निर्णय पर भरोसा करें और जब तक आपको पैसे की ज़रूरत न हो, तब तक फंड को लिक्विडेट न करें।

यदि आप इन सिद्धांतों का पालन करते हैं, तो आप अपने वित्तीय उद्देश्यों को पूरा करने के लिए सही पोर्टफोलियो तैयार कर पाएंगे।

सारांश

- पोर्टफोलियो प्रबंधन आपके वित्तीय निवेशों को चुनने और उन्हें इस तरह से समायोजित करने की प्रक्रिया है कि वे आपके वित्तीय उद्देश्यों को पूरा करें।

- म्यूचुअल फंड इस आधार पर चुनें कि वे:

- आपके वित्तीय लक्ष्यों को पूरा करते हैं

- आपके जोखिम से मेल खाते हैं भूख

- अपनी समयसीमा के साथ संरेखित करें

- इक्विटी फंड अच्छे दीर्घकालिक निवेश हैं।

- अल्प अवधि के लिए छोटी अवधि और लिक्विड फंड बेहतर हैं।

- निवेश करने से पहले अपनी जोखिम उठाने की क्षमता की भी गणना करें।

- सर्वश्रेष्ठ पोर्टफोलियो विविधीकरण के लिए प्रत्येक परिसंपत्ति वर्ग में अधिकतम 4-5 फंड में निवेश करना आदर्श है। आप सुविधा के लिए बास्केट निवेश का विकल्प चुन सकते हैं।

- अपने म्यूचुअल फंड पोर्टफोलियो की समीक्षा करने के लिए:

- इसके प्रदर्शन की तुलना संबंधित बेंचमार्क से करें

- अल्पकालिक प्रदर्शन के बजाय दीर्घकालिक और लक्ष्य-आधारित प्रदर्शन देखें

- पूर्ण रिटर्न के बजाय जोखिम-समायोजित रिटर्न पर विचार करें

- बाजार में गिरावट के दौरान घबराएँ नहीं

आपको म्यूचुअल फंड पोर्टफोलियो प्रबंधन की मूल बातें पता हैं। अगले दो अध्यायों में, हम देखेंगे कि म्यूचुअल फंड रिटर्न का विश्लेषण और गणना कैसे करें।

Track your application

टिप्पणी (0)