NPS या ELSS: टैक्स बचत के लिए कौन सा बेहतर है?

परिचय

करों का प्रबंधन एक आवश्यक कौशल है जिसे आपको मास्टर करना चाहिए। और एक बार जब आप इसे मास्टर कर लेते हैं, तो आप अपने वित्त की योजना अधिक प्रभावी ढंग से बना सकते हैं। जबकि आयकर अधिनियम की कई धाराओं के तहत कर बचत को महसूस किया जा सकता है, यह लेख दो लोकप्रिय लोगों पर ध्यान केंद्रित करेगा - राष्ट्रीय पेंशन योजना (एनपीएस) और इक्विटी लिंक्ड बचत योजना (ईएलएसएस)।

अतिरिक्त पढ़ें: धारा 80 सी से परे कर बचत विकल्प

राष्ट्रीय पेंशन योजना क्या है?

राष्ट्रीय पेंशन योजना या एनपीएस एक पेंशन योजना है जिसे सरकार प्रायोजित करती है। यह व्यक्तियों को सेवानिवृत्ति लक्ष्य की ओर बचत करने के लिए प्रोत्साहित करता है। सार्वजनिक, निजी और असंगठित क्षेत्रों के कर्मचारी इस योजना में निवेश कर सकते हैं। हालांकि, यह सशस्त्र बलों में लोगों के लिए उपलब्ध नहीं है।

एनपीएस के तहत दो तरह के अकाउंट ऑफर किए जाते हैं- टियर 1 अकाउंट और टियर-2 अकाउंट।

टियर 1 खाते एक प्राथमिक प्रकार का एनपीएस खाता है और इसमें निवेश करना अनिवार्य है। आप अपने निवेश उद्देश्य और जोखिम लेने की क्षमता के अनुसार परिसंपत्ति आवंटन के आधार पर विभिन्न प्रकार के फंड चुन सकते हैं। उनके पास सेवानिवृत्ति की आयु तक लॉक-इन अवधि है। निकासी की अनुमति केवल एक निश्चित अवधि के बाद दी जाती है और सीमाओं के अधीन होती है। टियर-2 खाते स्वैच्छिक खाते हैं। हालांकि, टियर 2 खाता खोलने के लिए आपको टियर 1 खाते में निवेश करना होगा। इसके अलावा टियर-2 खातों में लॉक-इन अवधि या निकासी प्रतिबंध नहीं होते हैं।

एनपीएस में निवेश आयकर अधिनियम की धारा 80सीसीडी (1) और 80 सीसीडी (1 बी) के तहत कर कटौती के लिए पात्र हैं।

एनपीएस में निवेश के फायदे

• सेवानिवृत्ति कोष का निर्माण

यदि आप वर्तमान में एक कामकाजी पेशेवर हैं, तो आप अपने मासिक वेतन के साथ अपने व्यय का प्रबंधन करते हैं। हालांकि, एक बार सेवानिवृत्त होने के बाद आपको अपने खर्चों को पूरा करने के लिए मासिक वेतन नहीं मिलेगा। यह सुनिश्चित करने के लिए कि आप एक सभ्य जीवन शैली बनाए रखने में सक्षम हैं और अपने सेवानिवृत्ति के दिनों को चिंता मुक्त रहते हैं, एनपीएस आवश्यक सेवानिवृत्ति कोष बनाने में मदद करता है। कॉर्पस आपके सेवानिवृत्ति के बाद के जीवन के लिए कमाई के स्रोत के रूप में कार्य करता है।

· एक किफायती निवेश विकल्प

आपको अपना कॉर्पस बनाने के लिए एकमुश्त राशि की आवश्यकता नहीं है। आप अपने हाथ में मौजूद फंड से निवेश शुरू कर सकते हैं। आप अपनी सामर्थ्य के अनुसार आवधिक योगदान करते हैं और बोझ महसूस किए बिना व्यवस्थित रूप से अपने कोष का निर्माण करते हैं।

• ऊंची ऊंचाई पर फिर भी जमीन पर रहें

एनपीएस में निवेश करके आप अविश्वसनीय मुद्रास्फीति-बीटिंग रिटर्न अर्जित कर सकते हैं, जबकि एक ही समय में अपनी जोखिम लेने की क्षमता का प्रबंधन कर सकते हैं। आमतौर पर, आपके एनपीएस पोर्टफोलियो में इक्विटी एक्सपोजर का 75% होगा। आप हमेशा अपनी जोखिम क्षमता के अनुसार इक्विटी एक्सपोजर को समायोजित कर सकते हैं। इसके अलावा, आपका इक्विटी एक्सपोजर हर साल 2.5% कम हो जाता है क्योंकि आप अपनी सेवानिवृत्ति की आयु के करीब होते हैं। आप अपने निवेश अवधि के माध्यम से अच्छा रिटर्न कमाते हैं।

• कर दक्षता का आनंद लें

एनपीएस निवेश को आयकर अधिनियम की धारा 80 सी के तहत वर्गीकृत किया गया है। सेक्शन 80सी के तहत आप अपने निवेश पर 1.5 लाख रुपये के टैक्स बेनिफिट का दावा कर सकते हैं। इसके अतिरिक्त, धारा 80 सीसीडी (1 बी) के तहत आप अपने टियर 1 खाते पर 50,000 रुपये की अतिरिक्त कर कटौती का दावा कर सकते हैं।

इक्विटी लिंक्ड सेविंग्स स्कीम क्या है?

इक्विटी लिंक्ड सेविंग्स स्कीम या ईएलएसएस एक टैक्स सेविंग म्यूचुअल फंड है जो अपने अधिकांश फंड इक्विटी और इक्विटी से संबंधित निवेशों में निवेश करता है। उनके पास तीन साल की लॉक-इन अवधि है जो अन्य सभी कर बचत साधनों में सबसे कम है। हालांकि उन्हें तीन साल के बाद वापस लिया जा सकता है, लेकिन वे दीर्घकालिक निवेश के रूप में बेहतर हैं। ईएलएसएस में निवेश आयकर अधिनियम की धारा 80 सी के तहत कर कटौती के लिए पात्र हैं।

ELSS में निवेश के फायदे

• महत्वपूर्ण धन सृजन का अनुभव

ईएलएसएस फंड धन सृजन के बेहतरीन साधनों में से एक है। फंड मुख्य रूप से विभिन्न इक्विटी और इक्विटी लिंक्ड वित्तीय साधनों में निवेश करता है। इससे आपको आकर्षक महंगाई मात देने वाले रिटर्न कमाने का मौका मिलता है।

• कंपाउंडिंग की शक्ति से लाभ

ईएलएसएस के साथ आपके पास दो निवेश विकल्प हैं - लाभांश और विकास विकल्प। लाभांश विकल्प के तहत, आप समय-समय पर अपना लाभांश प्राप्त करते हैं। विकास विकल्प के तहत, आप समय-समय पर अपना लाभांश प्राप्त नहीं करते हैं, बल्कि पुन: निवेश करते हैं। विकास विकल्प में निवेश करके, आपको इसके कंपाउंडिंग प्रभाव से लाभ मिलता है और अपने रिटर्न को अधिकतम करता है।

• करों में बचत

ईएलएसएस में निवेश भी कर कटौती योग्य है। ईएलएसएस फंड को आयकर अधिनियम की धारा 80 सी के तहत वर्गीकृत किया गया है। आप इस सेक्शन के तहत अपने निवेश रिटर्न पर 1.5 लाख रुपये की टैक्स डिडक्शन क्लेम कर सकते हैं। यह सुनिश्चित करता है कि आप कराधान के बिना अपने रिटर्न का पूरा आनंद लेने में सक्षम हैं।

• कम लॉक-इन अवधि का आनंद लें

ईएलएसएस फंडों में सभी निवेश योजनाओं की तुलना में सबसे कम लॉक-इन अवधि होती है। ईएलएसएस फंडों की लॉक-इन अवधि तीन साल है। यह सुनिश्चित करता है कि आपकी निवेश राशि लंबी अवधि के लिए लॉक न हो।

NPS और ELSS के बीच अंतर

अंतर का बिंदु

NPS

ELSS

निवेश उपयुक्तता

यदि आपका लक्ष्य सेवानिवृत्ति कोष बनाना है, तो एनपीएस सही निवेश विकल्प है। आप समय-समय पर योगदान करके समय के साथ अपना कोष बना सकते हैं।

यदि आपका लक्ष्य बाजार-समायोजित रिटर्न अर्जित करना और करों पर बचत करना है, तो ईएलएसएस में निवेश करना एक उपयुक्त विकल्प है।

कार्यकाल

आमतौर पर, एनपीएस निवेश तब तक जारी रहता है जब तक आप सेवानिवृत्त नहीं हो जाते या 60 वर्ष की आयु तक, जो भी पहले आता है।

ईएलएसएस फंड के लिए कोई निश्चित अवधि नहीं है। आप किसी भी अवधि के लिए फंड में निवेश कर सकते हैं। हालांकि, आपको बिना किसी विफलता के अनिवार्य लॉक-इन अवधि के लिए निवेश ति रहना आवश्यक है।

न्यूनतम वार्षिक निवेश आवश्यकता

एनपीएस के लिए न्यूनतम वार्षिक निवेश की आवश्यकता आपके पास मौजूद खाते के प्रकार के साथ भिन्न होती है। आमतौर पर टियर 1 अकाउंट के लिए न्यूनतम जरूरत 1,000 रुपये होती है, जबकि टियर 2 अकाउंट के लिए एक वित्त वर्ष के लिए 250 रुपये की जरूरत होती है।

ईएलएसएस फंड में निवेश करने के दो तरीके हैं - एकमुश्त निवेश और सिस्टमैटिक इन्वेस्टमेंट प्लान (एसआईपी) के माध्यम से।

यदि आप एसआईपी के माध्यम से निवेश कर रहे हैं, तो प्रत्येक फंड हाउस के लिए न्यूनतम योगदान राशि अलग-अलग होती है। आमतौर पर, एसआईपी न्यूनतम योगदान किफायती होता है, लगभग 500 रुपये।

समय पूर्व निकासी की सुविधा

आप अपने एनपीएस खाते से 25% तक की समयपूर्व, आंशिक निकासी कर सकते हैं।

यदि आप निवेश से पूरी तरह से वापस लेना चाहते हैं, तो आप केवल 10 साल के कार्यकाल के पूरा होने के बाद ही ऐसा कर सकते हैं।

लॉक-इन अवधि के दौरान आप अपने ईएलएसएस फंड से समय से पहले, आंशिक निकासी नहीं कर सकते हैं।

यदि आप समय से पहले निकासी करना चाहते हैं, तो आपको निवेश से पूरी तरह से बाहर निकलने की आवश्यकता है।

संबंधित जोखिम

ईएलएसएस फंड की तुलना में एनपीएस को कम जोखिम वाला निवेश विकल्प माना जाता है। हालांकि, आपको संबंधित जोखिम से सावधान रहना चाहिए।

चूंकि ईएलएसएस फंड्स में इक्विटी एक्सपोजर ज्यादा होता है, इसलिए यह जोखिम भरा निवेश विकल्प है।

अतिरिक्त पढ़ें: टैक्स सेविंग म्यूचुअल फंड क्या हैं और वे कैसे काम करते हैं?

कर कटौती

एनपीएस खाते में योगदान 2,00,000 रुपये तक की कर कटौती के लिए पात्र हैं - धारा 80सीसीडी (1) के तहत, वे 1,50,000 रुपये तक की कटौती के लिए पात्र हैं, जबकि धारा 80सीसीडी (1 बी) 50,000 रुपये तक की अतिरिक्त कटौती की अनुमति देती है।

इसके अलावा, सेवानिवृत्ति पर, आप एकमुश्त कर मुक्त के रूप में कॉर्पस का 60% तक निकाल सकते हैं और शेष 40% का उपयोग वार्षिकी खरीदने के लिए किया जा सकता है। एन्युइटी एक ऐसा उत्पाद है जो आपको एक निश्चित दर पर पेंशन प्रदान करेगा। आप एकमुश्त राशि का भुगतान करके वार्षिकी खरीद सकते हैं। हालांकि, वार्षिकी से होने वाली आय कर योग्य है। ईएलएसएस निवेश के साथ, यदि आप पुरानी कर व्यवस्था का विकल्प चुनते हैं, तो आप आयकर अधिनियम, 1961 की धारा 80 सी के तहत प्रति वर्ष 1,50,000 रुपये तक कर कटौती के लिए पात्र हैं। इसका मतलब है कि यदि आप 30% के उच्चतम कर ब्रैकेट के अंतर्गत आते हैं तो आप 46,800 रुपये तक बचा सकते हैं। ईएलएसएस निवेश पर अर्जित कोई भी लाभ पूंजीगत लाभ कर के अधीन है।

टैक्स सेविंग के लिए कौन सा बेहतर है?

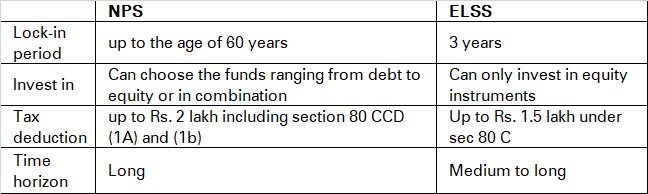

शुद्ध कर बचत के दृष्टिकोण से इसे देखते समय, एनपीएस एक बेहतर निवेश विकल्प की तरह लगता है, यह देखते हुए कि आप 2,00,000 रुपये तक की कटौती का दावा कर सकते हैं। इसकी तुलना में, ईएलएसएस केवल 1,50,000 रुपये तक की कटौती की अनुमति देता है। हालांकि, दो निवेशों के बीच चयन करते समय, आप अन्य पहलुओं पर विचार करना चाह सकते हैं।

उदाहरण के लिए, एनपीएस दीर्घकालिक निवेश उद्देश्यों के अनुकूल है क्योंकि इसमें अधिक विस्तारित लॉक-इन अवधि है, और निकासी भी सीमित है, जबकि ईएलएसएस में केवल तीन साल की छोटी लॉक-इन अवधि है। एनपीएस के साथ आप अपनी संपत्ति को विभिन्न फंडों में आवंटित करना चुन सकते हैं, यानी, आपके पोर्टफोलियो में इक्विटी और ऋण का संयोजन, जबकि ईएलएसएस केवल इक्विटी साधनों में निवेश करता है।

समाप्ति

टैक्स बचत के मामले में एनपीएस और ईएलएसएस दोनों अच्छे विकल्प हैं। जबकि एनपीएस ईएलएसएस की तुलना में उच्च कर कटौती लाभ प्रदान करता है, दोनों के लिए निवेश उद्देश्य अलग-अलग हैं। इन साधनों में से किसी में निवेश निर्णय लेते समय आपको अपने निवेश क्षितिज, निवेश उद्देश्य और जोखिम प्रोफ़ाइल पर विचार करने की आवश्यकता है।

अस्वीकरण – आईसीआईसीआई सिक्योरिटीज लिमिटेड (आई-सेक)। आई-सेक का पंजीकृत कार्यालय आईसीआईसीआई सिक्योरिटीज लिमिटेड - आईसीआईसीआई वेंचर हाउस, अप्पासाहेब मराठे मार्ग, प्रभादेवी, मुंबई - 400 025, भारत, तेल नंबर: 022 - 6807 7100 में है। AMFI Regn. संख्या: एआरएन -0845। पीएफआरडीए पंजीकरण संख्या: पीओपी नंबर -05092018। हम म्यूचुअल फंड और नेशनल पेंशन स्कीम (एनपीएस) के लिए वितरक हैं। म्यूचुअल फंड निवेश बाजार जोखिमों के अधीन हैं, योजना से संबंधित सभी दस्तावेजों को ध्यान से पढ़ें। कृपया ध्यान दें, म्यूचुअल फंड और एनपीएस से संबंधित सेवाएं एक्सचेंज ट्रेडेड उत्पाद नहीं हैं और आई-सेक इन उत्पादों को प्राप्त करने के लिए वितरक के रूप में कार्य कर रहा है। वितरण गतिविधि के संबंध में सभी विवादों में, एक्सचेंज निवेशक निवारण मंच या मध्यस्थता तंत्र तक पहुंच नहीं होगी। उपरोक्त सामग्री को व्यापार या निवेश के लिए निमंत्रण या अनुनय के रूप में नहीं माना जाएगा। आई-सेक और सहयोगी उस पर निर्भरता में किए गए किसी भी कार्य से उत्पन्न होने वाले किसी भी प्रकार के नुकसान या क्षति के लिए कोई देनदारियों को स्वीकार नहीं करते हैं। प्रतिभूति बाजार में निवेश बाजार जोखिमों के अधीन हैं, निवेश करने से पहले सभी संबंधित दस्तावेजों को ध्यान से पढ़ें। यहां उल्लिखित सामग्री पूरी तरह से सूचनात्मक और शैक्षिक उद्देश्य के लिए है।

Top Mutual Funds

Top Mutual Funds

COMMENT (0)