Learning Modules Hide

Hide

- अध्याय 9 - आर्थिक नीतियों का परिचय - भाग 1

- अध्याय 10 – आर्थिक नीतियों का परिचय – भाग 2

- अध्याय 14 - निवेश में व्यवहार पूर्वाग्रह और आम नुकसान - भाग 1

- अध्याय 15 - व्यवहार पूर्वाग्रह और निवेश में आम नुकसान - भाग 2

- अध्याय 16 - निवेश में व्यवहार पूर्वाग्रह और आम नुकसान - भाग 3

- अध्याय 7: जोखिम प्रोफाइलिंग और जोखिम प्रबंधन

- अध्याय 5: स्टॉक में शुरू हो रही है

- अध्याय 13: आईपीओ निवेश और लाभ - भाग 1

- अध्याय 11: विकल्प यूनानियों - भाग 1

- अध्याय 12: विकल्प यूनानियों - भाग 2

- अध्याय 13: विकल्प यूनानियों - भाग 3

- अध्याय 1: इक्विटी निवेश पर स्टॉक मार्केट गाइड

- अध्याय 2: इक्विटी निवेश पर जोखिम और रिटर्न के बारे में विस्तार से जानें

- अध्याय 3: शेयर बाजार के प्रतिभागियों और नियामकों की मूल बातें जानें

- अध्याय 4: भारतीय शेयर बाजार का कामकाज

- अध्याय 6: स्टॉक निवेश की मूल बातें - भाग 1

- अध्याय 7: स्टॉक निवेश की मूल बातें - भाग 2

- अध्याय 8: स्टॉक सूचकांकों का परिचय

- अध्याय 9: स्टॉक एक्सचेंज इंडेक्स की गणना कैसे करें: शुरुआती लोगों के लिए स्टॉक मार्केट कोर्स

- अध्याय 10: प्रारंभिक सार्वजनिक प्रस्ताव (IPO) का परिचय

- अध्याय 11: आईपीओ निवेशकों के प्रकार

- अध्याय 12: प्रारंभिक सार्वजनिक प्रस्ताव (IPO) प्रक्रिया

- अध्याय 14: आईपीओ निवेश और लाभ - भाग 2

- अध्याय 15: कॉर्पोरेट क्रियाएँ: अर्थ, प्रकार और उदाहरण

- अध्याय 16: कॉर्पोरेट कार्यों के प्रकार – भाग 2

- अध्याय 17: कॉर्पोरेट क्रियाएं: भाग लेने के लिए कदम

- अध्याय 1: सामान्य स्टॉक मूल्यांकन शर्तें - भाग 1

- अध्याय 2: सामान्य स्टॉक मूल्यांकन शर्तें - भाग 2

- अध्याय 3: स्टॉक और निवेश के प्रकार - भाग 1

- अध्याय 4 - स्टॉक और निवेश के प्रकार - भाग 2

- अध्याय 5: स्टॉक निवेश पर कराधान - भाग 1

- अध्याय 6 - स्टॉक निवेश पर कराधान - भाग 2

- अध्याय 7 - सूक्ष्म एवं समष्टि अर्थशास्त्र में अंतर

- अध्याय 8 - मुद्रास्फीति और अर्थव्यवस्था पर इसका प्रभाव

- अध्याय 11 - जीडीपी और सरकारी बजट

- अध्याय 12 - विदेशी निवेश और व्यापार चक्र का परिचय

- अध्याय 13 - आर्थिक संकेतक

अध्याय 11 - जीडीपी और सरकारी बजट

पहली तिमाही में भारत की जीडीपी बढ़कर 1.6% हो गई है।

भारत इस वित्त वर्ष में मजबूत वृद्धि दर्ज करने के लिए तैयार है, वित्त वर्ष 2024 तक 7% जीडीपी को पार कर जाएगा।

दरअसल, इन सुर्खियों में आपको जरूर मिली होगी।

इन सभी प्रतिशतों का क्या अर्थ है? लेकिन सबसे महत्वपूर्ण बात यह है कि सकल घरेलू उत्पाद (जीडीपी) क्या है?

सकल घरेलू उत्पाद (जीडीपी)

सीधे शब्दों में कहें, तो जीडीपी एक वित्तीय वर्ष में देश में उत्पादित वस्तुओं और सेवाओं का मूल्य है। यह अर्थव्यवस्था के आकार और वृद्धि का अनुमान लगाने के लिए एक आवश्यक उपकरण है।

क्या आप जानते हैं?

वित्त वर्ष 2020-21 के लिए भारत का सकल घरेलू उत्पाद (जीडीपी) 135.13 ट्रिलियन रुपये था। (मुद्रास्फीति के लिए समायोजित)।

यह जीडीपी भी बढ़ सकती है अगर ज्यादा वस्तुओं और सेवाओं का उत्पादन हो, या फिर महंगाई की वजह से इसमें इजाफा भी हो सकता है।

तो, आप कैसे जानते हैं कि किसी देश का सकल घरेलू उत्पाद वास्तव में बढ़ रहा है या गिर रहा है?

यह सच है कि मुद्रास्फीति के कारण सकल घरेलू उत्पाद में वृद्धि उस तरह की वृद्धि नहीं है जिसकी किसी देश को तलाश करनी चाहिए।

और यही कारण है कि आपको एक विशेष अवधि के दौरान देश की वास्तविक आर्थिक विकास दर को जानने की आवश्यकता है।

अब, वास्तविक आथक विकास दर क्या है और आप इसकी गणना कैसे करते हैं?

वास्तविक आर्थिक विकास दर या वास्तविक जीडीपी वृद्धि दर को उत्पादित वस्तुओं और सेवाओं के मूल्य में बदलाव से मापा जा सकता है, दर को आधार वर्ष के बराबर स्थिर रखते हुए।

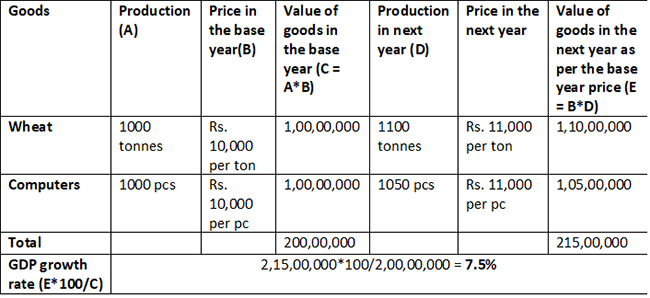

आइए इसे एक काल्पनिक उदाहरण के साथ समझें:

यह मानते हुए कि हमारी अर्थव्यवस्था केवल दो वस्तुओं का उत्पादन करती है - कंप्यूटर और गेहूं।

जैसा कि आप देख सकते हैं, उपरोक्त उदाहरण में, सकल घरेलू उत्पाद की वृद्धि दर 7.5% है। गणना में मुद्रास्फीति के प्रभाव को लिए बिना यह वास्तविक जीडीपी वृद्धि दर है।

यह आपको देश की आर्थिक वृद्धि पर एक समग्र तस्वीर दे सकता है।

क्या आप जानते हैं?

यद्यपि हम अपने जागने के अधिकांश घंटे ऑनलाइन बिताते हैं, डिजिटल वस्तुएं और सेवाएं जीडीपी में काफी हद तक अनगिनत हो जाती हैं। ऐसा इसलिए है क्योंकि Google, विकिपीडिया और कई अन्य जैसी डिजिटल सेवाएं बिना किसी शुल्क के सेवाएं /

आम बजट

फरवरी देश के लिए बहुत महत्वपूर्ण महीना है।

बेशक, क्योंकि यह आपके जन्मदिन का महीना हो सकता है। लेकिन एक और, इससे भी महत्वपूर्ण कारण यह हैकि 1 फरवरी को, भारत सरकार अगले वित्तीय वर्ष के लिए केंद्रीय बजट के रूप में जाना जाने वाला वार्षिक वित्तीय विवरण प्रस्तुत करती है।

यह अनुमानित प्राप्तियों का विवरण है, जो आगामी वित्तीय वर्ष के लिए सरकार की आय या राजस्व और व्यय है। बजट की मुख्य विशेषताएं व्यक्तिगत आयकर दरें, वित्तीय घाटे का लक्ष्य, विभिन्न उद्योगों से संबंधित नीतियां, सब्सिडी आदि हैं।

केंद्रीय बजट का उद्देश्य देश की संतुलित आर्थिक वृद्धि लाना है।

और ऐसा करने के लिए, आदर्श परिदृश्य स्पष्ट रूप से यह होगा कि राजस्व व्यय से अधिक है जिसे अधिशेष बजट के रूप में भी जाना जाता है।

लेकिन आमतौर पर ऐसा नहीं होता है। कभी-कभी व्यय सरकार के राजस्व को पार कर सकता है, खासकर विकासशील अर्थव्यवस्थाओं में।

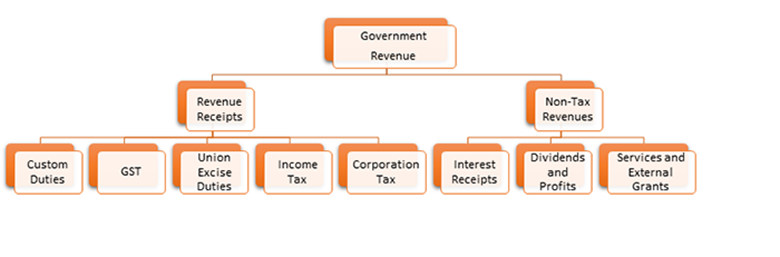

आइए राजस्व अर्जित करने के लिए सरकार के प्रमुख स्रोतों पर नज़र डालें:

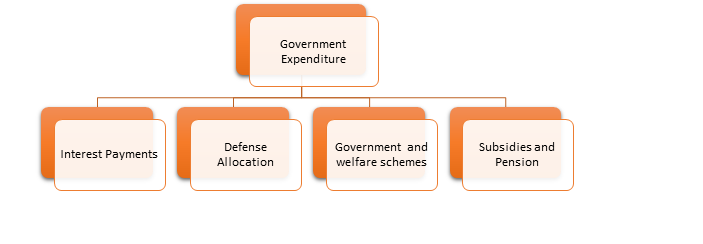

और नीचे सरकार के व्यय का एक आरेख दिया गया है:

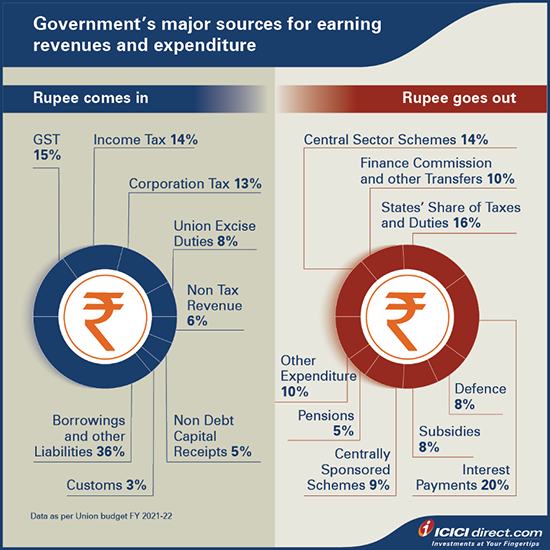

आइए केंद्रीय बजट 2021-22 में प्रस्तुत प्राप्तियों के स्रोतों और उनके व्यय के खाते के एक गलत प्रतिनिधित्व को देखें।

तो, क्या होता है यदि व्यय राजस्व (या अर्जित आय) से अधिक है?

इसे राजकोषीय घाटे के रूप में जाना जाता है।

राजकोषीय घाटा

राजकोषीय घाटा एक वित्तीय वर्ष में सरकार के कुल राजस्व और व्यय के बीच का अंतर है।

क्या आप जानते हैं?

राजकोषीय घाटा एक वित्तीय वर्ष में सरकार के कुल राजस्व और व्यय के बीच का अंतर है।

भारत में, एफआरबीएम (राजकोषीय उत्तरदायित्व और बजट प्रबंधन) अधिनियम आदर्श लक्ष्य के रूप में राजकोषीय घाटे को सकल घरेलू उत्पाद के लगभग 3% तक लाने का सुझाव देता है।

सरकार अपने राजकोषीय घाटे का प्रबंधन कैसे करती है?

सरकार की नीतियां राजस्व और व्यय को प्रभावित कर सकती हैं जो बाद में राजकोषीय घाटे को प्रभावित करती हैं। सरकार अपने राजकोषीय घाटे को प्रबंधित करने के लिए पूंजीगत व्यय को कम करने, खर्चों में कटौती करने या राजस्व बढ़ाने का विकल्प भी चुन सकती है। इसके अलावा सरकार कर्ज लेने के लिए सरकारी प्रतिभूतियों और ट्रेजरी बिल के रूप में डेट इंस्ट्रूमेंट भी जारी कर सकती है।

सब्सिडी से जुड़े सरकारी फैसले खर्च को भी प्रभावित कर सकते हैं और उसके अनुसार राजकोषीय घाटे को प्रभावित कर सकते हैं। अगर सरकार सब्सिडी की रकम बढ़ाने का फैसला करती है तो इससे घाटे का अंतर बढ़ सकता है।

ऐसा लगता है कि राजकोषीय घाटा देश के लिए बुरा है, है ना?

खैर, वास्तव में नहीं। उच्च राजकोषीय घाटा हर समय बुरा नहीं होता है। कभी-कभी, यह आर्थिक विकास को भी बढ़ावा दे सकता है और नई नौकरियों के सृजन का कारण बन सकता है।

एक वित्तीय वर्ष में सरकारी व्यय और राजस्व के बीच अच्छा संतुलन बनाए रखना आवश्यक है। इसलिए सरकार को जीडीपी के प्रतिशत के लिहाज से राजकोषीय घाटे को बनाए रखने का लक्ष्य रखना चाहिए। अब जब हम जानते हैं कि सरकार राजकोषीय घाटे के प्रबंधन के लिए क्या कदम उठा सकती है, तो अधिशेष होने पर क्या होगा?

बजट अधिशेष के मामले में सरकार क्या करती है?

ऐसे में सरकार इसे सब्सिडी के रूप में जनकल्याण पर खर्च करती है। वे इसे सार्वजनिक ऋण में आवंटित कर सकते हैं ताकि ऋण पर ब्याज दरों को कम किया जा सके और देश की अर्थव्यवस्था के निर्माण में मदद मिल सके।

भुगतान संतुलन (बीओपी)

हम जानते हैं कि देश का आर्थिक विकास अन्य देशों के साथ लेनदेन के रूप में उसके संबंधों पर भी निर्भर करता है।

लेकिन एक देश अन्य देशों के साथ सभी लेनदेन रिकॉर्ड कैसे बनाए रखता है?

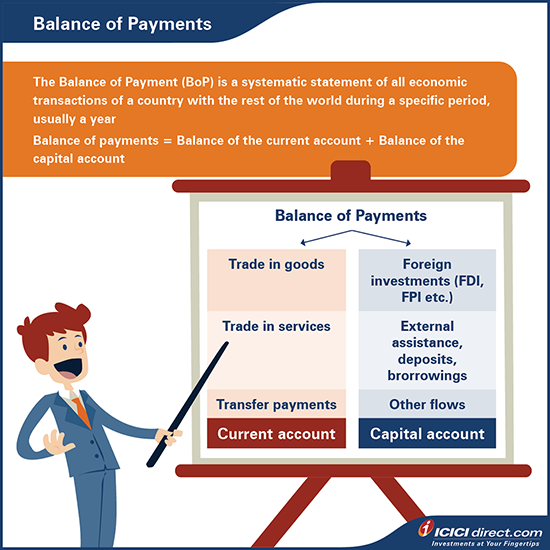

प्रत्येक देश भुगतान संतुलन (बीओपी) बनाए रखता है, जो एक विशिष्ट अवधि के दौरान दुनिया के बाकी हिस्सों के साथ एक देश के सभी आर्थिक लेनदेन का एक व्यवस्थित बयान है, आमतौर पर एक वर्ष।

भुगतान संतुलन (बीओपी) में दो खाते होते हैं: चालू खाता और पूंजी खाता।

चालू खाता: यह वस्तुओं में निर्यात और आयात, सेवाओं में व्यापार और हस्तांतरण भुगतान को रिकॉर्ड करता है।

पूंजी खाता: यह धन, स्टॉक, बांड आदि जैसी परिसंपत्तियों की सभी अंतरराष्ट्रीय खरीद और बिक्री को रिकॉर्ड करता है। इसमें विदेशी निवेश और ऋण शामिल हैं।

निम्न चार्ट आपको दोनों के बीच के अंतर को समझने में मदद कर सकता है।

आइए देखें कि चालू खाते में भुगतान कैसे दर्ज किए जाते हैं:

कल्पना कीजिए कि आप कैलिफोर्निया राज्य, संयुक्त राज्य अमेरिका में रहते हैं और आपके माता-पिता मुंबई, भारत में रहते हैं। हर महीने, आप अपने माता-पिता को $ 500 हस्तांतरित करते हैं। यह पैसा बीओपी में भी निजी हस्तांतरण भुगतान के तहत दर्ज किया गया है। चूंकि यह भारत में पैसा आ रहा है, इसलिए इसे +$ 500 के रूप में रिकॉर्ड किया जाएगा। और यदि आपके माता-पिता आपको एक राशि हस्तांतरित करते हैं, तो $ 50 कहें, क्योंकि यह भारत से बाहर जा रहा है, इसे निजी हस्तांतरण भुगतान के तहत -$ 50 के रूप में दर्ज किया जाएगा।

बेहतर समझने में आपकी मदद करने के लिए यहां एक और उदाहरण दिया गया है:

भारत दक्षिण कोरिया से 4,000 डॉलर में इस्पात आयात करता है। इसका मतलब है कि भारत दक्षिण कोरिया को माल यानी स्टील के लिए भुगतान करने के लिए बाध्य है। चूंकि भुगतान भारत से दक्षिण कोरिया जा रहा है, इसलिए इसे माल के व्यापार के तहत बीओपी में -4,000 डॉलर के रूप में दर्ज किया जाएगा।

यह समझना महत्वपूर्ण है क्योंकि जब किसी देश का वस्तुओं, सेवाओं, आय या धन हस्तांतरण (व्यक्तिगत या व्यवसाय) का आयात उसी के निर्यात से अधिक होता है, तो यह चालू खाता घाटा (सीएडी) का कारण बन सकता है।

सीएडी को नियंत्रण में रखना क्यों जरूरी है?

सीएडी में देश की मुद्रा को प्रभावित करने की क्षमता है। उच्च सीएडी मुद्रा को नकारात्मक रूप से प्रभावित कर सकता है और इसके मूल्य में तेज गिरावट का कारण बन सकता है। हालांकि, यह जानना महत्वपूर्ण है कि भारत का पूंजी खाता ज्यादातर धन के भारी प्रवाह के कारण सकारात्मक रहता है। चूंकि सीएडी ज्यादातर पूंजी खाते में अधिशेष से कम होता है, इसलिए यह भुगतान संतुलन (बीओपी) को सकारात्मक रखता है।

क्या आप जानते हैं?

सोने और तेल के बढ़ते आयात के कारण वित्त वर्ष 2012-13 में भारत का चालू खाते का घाटा सकल घरेलू उत्पाद (जीडीपी) के 4.8 प्रतिशत के रिकॉर्ड उच्च स्तर पर पहुंच गया था। इससे उस समय रुपये पर असर पड़ा, जिससे इसमें तेजी से गिरावट आई।

बढ़ते सीएडी वाले देश को आर्थिक मोर्चे पर कमजोर माना जा सकता है। अगर स्थिति नियंत्रण से बाहर हो जाती है तो इससे क्रेडिट रेटिंग डाउनग्रेड होने का खतरा भी मंडरा रहा है। सीएडी बढ़ने से विदेशी निवेश की निकासी भी हो सकती है और पूंजी खाते में गिरावट आ सकती है।

अतिरिक्त पढ़ें: जीडीपी और शेयर बाजार के बीच संबंध जो हमें जानना आवश्यक है

सारांश

- जीडीपी एक वित्तीय वर्ष में देश में उत्पादित वस्तुओं और सेवाओं का मूल्य है और इसका उपयोग अर्थव्यवस्था के आकार और विकास का अनुमान लगाने के लिए किया जाता है।

- वास्तविक आर्थिक विकास दर या वास्तविक जीडीपी वृद्धि दर को उत्पादित वस्तुओं और सेवाओं के मूल्य में बदलाव से मापा जा सकता है, दर को आधार वर्ष के बराबर स्थिर रखते हुए।

- केंद्रीय बजट अनुमानित प्राप्तियों का एक विवरण है, जो आगामी वित्तीय वर्ष के लिए सरकार की आय या राजस्व और व्यय है।

- राजकोषीय घाटा एक वित्तीय वर्ष में सरकार के कुल राजस्व और व्यय के बीच का अंतर है।

- प्रत्येक देश भुगतान संतुलन (बीओपी) बनाए रखता है, जो एक विशिष्ट अवधि के दौरान दुनिया के बाकी हिस्सों के साथ एक देश के सभी आर्थिक लेनदेन का एक व्यवस्थित बयान है, आमतौर पर एक वर्ष।

- चूंकि सीएडी में देश की मुद्रा को प्रभावित करने की क्षमता है, इसलिए एक उच्च सीएडी मुद्रा को नकारात्मक रूप से प्रभावित कर सकता है और इसके मूल्य में तेज गिरावट का कारण बन सकता है।

जैसा कि हमने वादा किया था, यह अध्याय एक हवा की तरह बह गया! आइए अगले अध्याय पर जाएं जो आपको विदेशी निवेश की मूल बातें से परिचित कराएगा।

अस्वीकरण: आईसीआईसीआई सिक्योरिटीज लिमिटेड (आई-सेक)। आई-सेक का पंजीकृत कार्यालय आईसीआईसीआई सिक्योरिटीज लिमिटेड - आईसीआईसीआई वेंचर हाउस, अप्पासाहेब मराठे मार्ग, मुंबई - 400025, भारत, दूरभाष संख्या: 022 - 2288 2460, 022 - 2288 2470 पर है। आई-सेक नेशनल स्टॉक एक्सचेंज ऑफ इंडिया लिमिटेड (सदस्य कोड: 07730) और बीएसई लिमिटेड (सदस्य कोड: 103) का सदस्य है और सेबी पंजीकरण संख्या रखता है। इंज़000183631। अनुपालन अधिकारी का नाम (ब्रोकिंग): श्री अनूप गोयल, संपर्क नंबर: 022-40701000, ई-मेल पता: complianceofficer@icicisecurities.com। प्रतिभूति बाजार में निवेश बाजार जोखिम के अधीन है, निवेश करने से पहले सभी संबंधित दस्तावेजों को ध्यान से पढ़ें। समग्र कॉर्पोरेट एजेंट लाइसेंस संख्या सीए 0113, एएमएफआई रेग्न। संख्या: एआरएन -0845। पीएफआरडीए पंजीकरण संख्या: पीओपी नंबर -05092018। हम बीमा और म्यूचुअल फंड, कॉर्पोरेट फिक्स्ड डिपॉजिट, एनसीडी, पीएमएस और एआईएफ उत्पादों के वितरक हैं। हम आईपीओ, एफपीओ के लिए एक सिंडिकेट, उप-सिंडिकेट सदस्य के रूप में कार्य करते हैं। कृपया ध्यान दें कि म्यूचुअल फंड निवेश बाजार जोखिमों के अधीन हैं, पूरी समझ और विस्तार के लिए निवेश करने से पहले योजना से संबंधित दस्तावेजों को ध्यान से पढ़ें। . आईसीआईसीआई सिक्योरिटीज लिमिटेड आईसीआईसीआई बैंक लिमिटेड, आईसीआईसीआई होम फाइनेंस कंपनी लिमिटेड और व्यक्तिगत वित्त, आवास संबंधी सेवाओं आदि के लिए विभिन्न अन्य बैंकों / एनबीएफसी के लिए रेफरल एजेंट के रूप में कार्य करता है और ऋण सुविधा पात्रता मानदंडों, नियमों और शर्तों आदि को पूरा करने के लिए व्यक्तिपरक है। एनपीएस एक परिभाषित योगदान योजना है और लाभ निवेश किए गए योगदान की मात्रा और एनपीएस से बाहर निकलने के बिंदु तक निवेश वृद्धि पर निर्भर करेगा। बीमा याचना का विषय है। आईसीआईसीआई सिक्योरिटीज लिमिटेड जोखिम को अंडरराइट नहीं करता है या बीमाकर्ता के रूप में कार्य नहीं करता है। उपरोक्त सामग्री को व्यापार या निवेश के लिए निमंत्रण या अनुनय के रूप में नहीं माना जाएगा। आई-सेक और सहयोगी उस पर की गई किसी भी कार्रवाई से उत्पन्न होने वाले किसी भी प्रकार के नुकसान या क्षति के लिए कोई दायित्व स्वीकार नहीं करते हैं। म्यूचुअल फंड, बीमा, एफडी/बांड, ऋण, पीएमएस, कर, ईलॉकर, एनपीएस, आईपीओ, अनुसंधान, वित्तीय शिक्षा आदि जैसे गैर-ब्रोकिंग उत्पाद/सेवाएं एक्सचेंज ट्रेडेड उत्पाद/सेवाएं नहीं हैं और आईसीआईसीआई सिक्योरिटीज लिमिटेड ऐसे उत्पादों/सेवाओं के वितरक/रेफरल एजेंट के रूप में कार्य कर रही है और वितरण गतिविधि के संबंध में सभी विवादों की विनिमय निवेशक निवारण या मध्यस्थता तंत्र तक पहुंच नहीं होगी।

Top Mutual Funds

Top Mutual Funds

टिप्पणी (0)