Learning Modules Hide

Hide

- अध्याय 9 - आर्थिक नीतियों का परिचय - भाग 1

- अध्याय 10 – आर्थिक नीतियों का परिचय – भाग 2

- अध्याय 14 - निवेश में व्यवहार पूर्वाग्रह और आम नुकसान - भाग 1

- अध्याय 15 - व्यवहार पूर्वाग्रह और निवेश में आम नुकसान - भाग 2

- अध्याय 16 - निवेश में व्यवहार पूर्वाग्रह और आम नुकसान - भाग 3

- अध्याय 7: जोखिम प्रोफाइलिंग और जोखिम प्रबंधन

- अध्याय 5: स्टॉक में शुरू हो रही है

- अध्याय 13: आईपीओ निवेश और लाभ - भाग 1

- अध्याय 11: विकल्प यूनानियों - भाग 1

- अध्याय 12: विकल्प यूनानियों - भाग 2

- अध्याय 13: विकल्प यूनानियों - भाग 3

- अध्याय 1: इक्विटी निवेश पर स्टॉक मार्केट गाइड

- अध्याय 2: इक्विटी निवेश पर जोखिम और रिटर्न के बारे में विस्तार से जानें

- अध्याय 3: शेयर बाजार के प्रतिभागियों और नियामकों की मूल बातें जानें

- अध्याय 4: भारतीय शेयर बाजार का कामकाज

- अध्याय 6: स्टॉक निवेश की मूल बातें - भाग 1

- अध्याय 7: स्टॉक निवेश की मूल बातें - भाग 2

- अध्याय 8: स्टॉक सूचकांकों का परिचय

- अध्याय 9: स्टॉक एक्सचेंज इंडेक्स की गणना कैसे करें: शुरुआती लोगों के लिए स्टॉक मार्केट कोर्स

- अध्याय 10: प्रारंभिक सार्वजनिक प्रस्ताव (IPO) का परिचय

- अध्याय 11: आईपीओ निवेशकों के प्रकार

- अध्याय 12: प्रारंभिक सार्वजनिक प्रस्ताव (IPO) प्रक्रिया

- अध्याय 14: आईपीओ निवेश और लाभ - भाग 2

- अध्याय 15: कॉर्पोरेट क्रियाएँ: अर्थ, प्रकार और उदाहरण

- अध्याय 16: कॉर्पोरेट कार्यों के प्रकार – भाग 2

- अध्याय 17: कॉर्पोरेट क्रियाएं: भाग लेने के लिए कदम

- अध्याय 1: सामान्य स्टॉक मूल्यांकन शर्तें - भाग 1

- अध्याय 2: सामान्य स्टॉक मूल्यांकन शर्तें - भाग 2

- अध्याय 3: स्टॉक और निवेश के प्रकार - भाग 1

- अध्याय 4 - स्टॉक और निवेश के प्रकार - भाग 2

- अध्याय 5: स्टॉक निवेश पर कराधान - भाग 1

- अध्याय 6 - स्टॉक निवेश पर कराधान - भाग 2

- अध्याय 7 - सूक्ष्म एवं समष्टि अर्थशास्त्र में अंतर

- अध्याय 8 - मुद्रास्फीति और अर्थव्यवस्था पर इसका प्रभाव

- अध्याय 11 - जीडीपी और सरकारी बजट

- अध्याय 12 - विदेशी निवेश और व्यापार चक्र का परिचय

- अध्याय 13 - आर्थिक संकेतक

अध्याय 13: विकल्प यूनानियों - भाग 3

यदि आपने विकल्पों में कारोबार किया है, तो आपने थेटा, वेगा और रो के बारे में सुना होगा, लेकिन शायद आप नहीं जानते कि वे क्या हैं और वे विकल्प व्यापार में आपकी कैसे मदद कर सकते हैं। तो पर पढ़ें, और हम समझाएंगे कि इन विकल्प यूनानियों का क्या अर्थ है और वे आपको एक विकल्प की कीमत का मूल्यांकन करने में कैसे मदद कर सकते हैं।

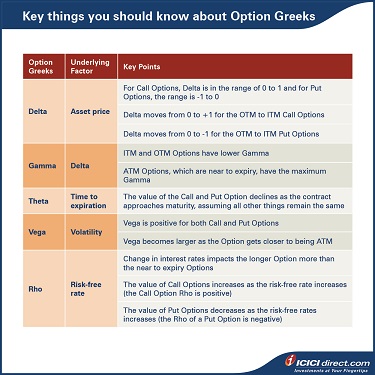

थीटा

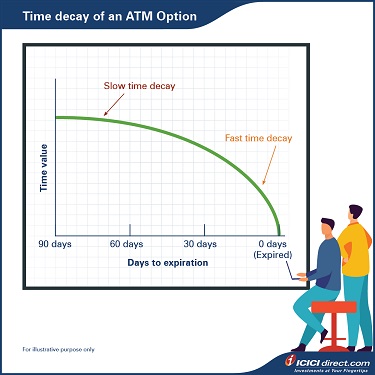

थीटा इंगित करता है कि समय क्षय (समाप्ति के लिए समय में कमी) विकल्प प्रीमियम को कैसे प्रभावित करता है। कॉल विकल्प का मूल्य कम हो जाता है क्योंकि अनुबंध परिपक्वता तक पहुंचता है, यह मानते हुए कि अन्य सभी चीजें समान रहती हैं। यह भी सबसे पुट विकल्प के लिए सच है.

एक विकल्प का थीटा या समय क्षय रैखिक नहीं है। सैद्धांतिक रूप से, क्षय दर में वृद्धि होगी क्योंकि अनुबंध समाप्ति के पास पहुंचता है या समाप्ति का समय कम हो जाता है। इसलिए, थीटा के कारण गिरावट की मात्रा क्रमिक प्रतीत होती है और विकल्प परिपक्वता तक पहुंचने के साथ-साथ तेज हो जाती है। समाप्ति पर, समय मान शून्य हो जाता है और विकल्प केवल आंतरिक मूल्य पर व्यापार करते हैं।

यदि एबीसी लिमिटेड 500 रुपये पर कारोबार कर रहा है और 500 स्ट्राइक कॉल 1 की थीटा के साथ 30 रुपये में कारोबार कर रहा था; एक निवेशक उस विकल्प को प्रति दिन 1 रुपये के बारे में खोने का अनुमान लगाता है, यह मानते हुए कि कोई अन्य परिवर्तन नहीं है। इस प्रकार, समाप्ति तक एक दिन शेष होने के साथ, थीटा विकल्प प्रीमियम में छोड़े गए समय मान भाग के पूरे मान के बराबर होगा।

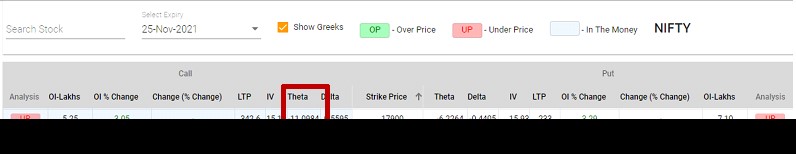

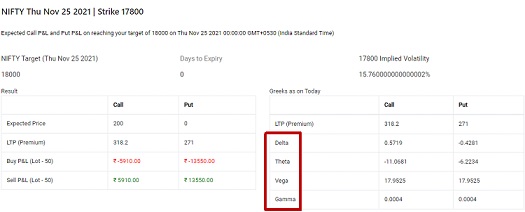

नीचे दिए गए उदाहरण में, 17,900 के निफ्टी स्ट्राइक प्राइस की थीटा -11.09 है। इसलिए, यदि अन्य सभी कारक समान रहते हैं, तो थीटा के कारण विकल्प मूल्य प्रत्येक गुजरते दिन 11.09 रुपये तक गिर जाएगा।

* छवि केवल उदाहरण के उद्देश्य के लिए है; इस तरह के अभ्यावेदन भविष्य के परिणामों का संकेत नहीं हैं

वेगा

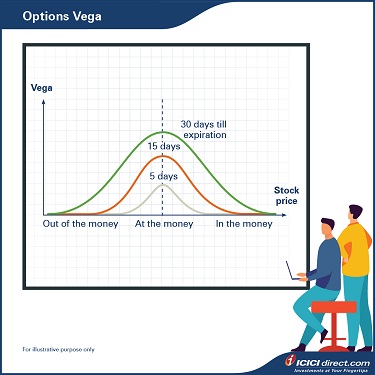

वेगा उस सीमा की गणना करता है जिस तक विकल्प प्रीमियम बाजार निहित अस्थिरता में परिवर्तन के कारण बदल जाएगा। बाजार में अनिश्चितता के साथ निहित अस्थिरता बढ़ेगी। अस्थिरता जितनी अधिक होगी, कॉल और पुट विकल्प दोनों की कीमत उतनी ही अधिक होगी। तो, वेगा कॉल और पुट विकल्प दोनों के लिए सकारात्मक है।

- उदाहरण के लिए, 50 रुपये की स्ट्राइक प्राइस के साथ स्टॉक XYZ (स्पॉट प्राइस 50 रुपये) पर 1 महीने का विकल्प 0.2 का वेगा है। दूसरे शब्दों में, विकल्प का मूल्य 0.2 रुपये तक बढ़ सकता है यदि निहित अस्थिरता एक बिंदु से बढ़ जाती है, तो विकल्प का मूल्य 0.2 रुपये तक नीचे जा सकता है यदि निहित अस्थिरता एक बिंदु से कम हो जाती है।

लंबी समाप्ति अवधि वाले विकल्प अस्थिरता से अधिक प्रभावित होते हैं और उच्च वेगा होते हैं। इसी तरह, स्ट्राइक प्राइस या एटीएम ऑप्शंस के पास अनुबंधों में उच्च वेगा होता है और जब विकल्प स्ट्राइक मूल्य से दूर चला जाता है तो वेगा गिरता है।

कृपया ध्यान दें कि वेगा और निहित अस्थिरता को अंतर्निहित स्टॉक मूल्य की कीमत में किसी भी बदलाव के बिना बदला जा सकता है। इसलिए, वेगा को अलगाव में न देखना सबसे अच्छा होगा क्योंकि अस्थिरता डेल्टा और गामा को भी प्रभावित करेगी। अस्थिरता में वृद्धि के साथ, डेल्टा और गामा भी आगे बढ़ते हैं। इसलिए, हमें विकल्प मूल्य निर्धारण पर यूनानियों के संयुक्त प्रभाव को देखने की आवश्यकता है।

आप विकल्प एक्सप्रेस टैब के तहत उपलब्ध मूल्य कैलकुलेटर से किसी विशेष स्ट्राइक मूल्य के विकल्प यूनानियों का मान ढूँढ सकते ICICIdirect.com

* छवि केवल उदाहरण के उद्देश्य के लिए है; इस तरह के अभ्यावेदन भविष्य के परिणामों का संकेत नहीं हैं

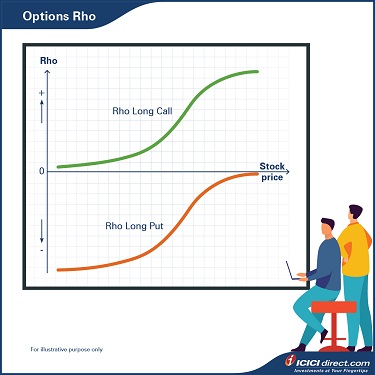

Rho

Rho उस सीमा की गणना करता है जिस तक जोखिम मुक्त दर में परिवर्तन के कारण विकल्प प्रीमियम बदल जाएगा।

लेकिन ब्याज दरों का विकल्प मूल्य निर्धारण पर प्रभाव क्यों पड़ता है? हम मानते हैं कि एक व्यापारी के पास अपना पैसा नहीं है और एक विकल्प खरीदने के लिए पैसे उधार लेने की आवश्यकता है। इसी तरह, यदि वह विकल्प बेचता है, तो वह जोखिम मुक्त साधन में निवेश करके ब्याज आय अर्जित करने के लिए पैसे का उपयोग करेगा।

आइए इसे एक उदाहरण के साथ समझते हैं:

मान लीजिए कि आप एक छोटी अवधि के लिए एक शेयर पर बुलिश हैं और 3 महीने में कीमत में वृद्धि की उम्मीद कर रहे हैं। या तो आप शेयर खरीद सकते हैं, या आप एक कॉल विकल्प खरीद सकते हैं। यदि आप 2000 शेयर खरीदने का निर्णय लेते हैं जिनकी वर्तमान कीमत 100 रुपये है, तो आपको 2000 * 100 रुपये = 2,00,000 रुपये की आवश्यकता है। यदि आप इस राशि को 5% प्रति वर्ष की जोखिम-मुक्त दर पर उधार लेते हैं, तो आपका ब्याज व्यय 2,00,000 रुपये * 5%* 3/12 = 2,500 रुपये होगा।

यदि आप उस स्टॉक का कॉल विकल्प 10 रुपये में खरीदते हैं, तो आपकी लाभ क्षमता समान रहेगी, लेकिन आपको केवल 2000 * 10 = 20,000 रुपये उधार लेने की आवश्यकता है और ब्याज व्यय 20,000 * 5% * 3/12 = 250 रुपये होगा।

इसका मतलब है कि यदि कोई व्यक्ति कॉल विकल्प खरीदता है तो 2500-250 रुपये = 2250 रुपये के ब्याज खर्च में बचत होती है। इसलिए, यदि ब्याज दर बढ़ जाती है, तो इससे अधिक बचत होगी, जो दीर्घकालिक कॉल विकल्पों के लिए अधिक होगी।

क्या परिदृश्य पुट विकल्प के लिए समान रहता है?

पुट विकल्प के लिए, परिदृश्य उलट जाएगा। यदि आप एक स्टॉक के बारे में मंदी कर रहे हैं, तो आपके पास दो विकल्प हैं। या तो आप स्टॉक को छोटा कर सकते हैं या स्टॉक पर पुट ऑप्शंस खरीद सकते हैं।

यदि आप स्टॉक को कम करते हैं, तो आपको राशि प्राप्त होगी और आप ब्याज कमा सकते हैं। यदि हम उपरोक्त उदाहरण के साथ जाते हैं, तो आपको इस मामले में 20,000 रुपये की ब्याज आय प्राप्त होगी। मान लीजिए कि एक पुट विकल्प बाजार में 10 रुपये में उपलब्ध है। उस स्थिति में, आपको भुगतान किए गए प्रीमियम के बराबर राशि उधार लेने की आवश्यकता है, यानी, 20,000 रुपये और 250 रुपये के ब्याज का भुगतान करने की आवश्यकता है। ब्याज दर में वृद्धि लाभदायक है यदि कोई व्यापारी स्टॉक को कम करने के लिए उपयोग करता है और वह उच्च ब्याज अर्जित करने में सक्षम होगा। लेकिन पुट धारक के लिए, यह उच्च ब्याज आउटगो को जन्म देगा। इसलिए बढ़ती ब्याज का पुट ऑप्शन प्राइसिंग पर नकारात्मक असर पड़ेगा। तो, हम निम्नलिखित निष्कर्ष निकाल सकते हैं:

- ब्याज दरों में परिवर्तन समाप्ति विकल्प के पास से अधिक लंबे विकल्प को प्रभावित करता है।

- जोखिम मुक्त दर बढ़ने के साथ-साथ कॉल विकल्प का मूल्य बढ़ जाता है (कॉल विकल्प Rho सकारात्मक है)।

- Rho लंबी कॉल के लिए सकारात्मक है और शेयर की कीमत के साथ बढ़ता है।

- Put Options मान कम हो जाता है क्योंकि जोखिम मुक्त दरें बढ़ जाती हैं (Rho of a Put Option नकारात्मक है)।

- Rho लंबे समय तक नकारात्मक है और शेयर की कीमत बढ़ने के साथ शून्य तक पहुंचता है।

उदाहरण के लिए, मान लें कि वर्तमान जोखिम-मुक्त दर 5% है। यदि एक कॉल विकल्प में 0.5 का Rho है और ब्याज दर अचानक 6% तक बढ़ जाती है, तो विकल्प प्रीमियम 0.5 रुपये तक बढ़ जाएगा। इसके विपरीत, यदि एक पुट विकल्प में -0.5 का Rho है, तो पुट प्रीमियम में 0.5 रुपये की गिरावट आएगी।

विकल्प यूनानियों सारांश

सारांश

- थीटा इंगित करता है कि समाप्ति के लिए समय में कमी विकल्प प्रीमियम को कैसे प्रभावित करती है।

- वेगा उस सीमा की गणना करता है जिस तक विकल्प प्रीमियम बाजार निहित अस्थिरता में परिवर्तन के कारण बदल जाएगा।

- Rho उस सीमा की गणना करता है जिस तक जोखिम मुक्त दर में परिवर्तन के कारण विकल्प प्रीमियम बदल जाएगा।

यह हमें विकल्प मॉड्यूल के अंत में लाता है। अब, आपको पता होना चाहिए कि एक विकल्प का क्या अर्थ है, विभिन्न प्रकार के विकल्प और इनमें व्यापार कैसे करें। विकल्प रणनीतियों के बारे में जानने के लिए, आप विकल्प रणनीतियों पर हमारे मॉड्यूल को संदर्भित कर सकते हैं।

अस्वीकरण:

आईसीआईसीआई सिक्योरिटीज लिमिटेड (आई-सेक)। I-Sec का पंजीकृत कार्यालय ICICI Securities Ltd. - ICICI वेंचर हाउस, अप्पासाहेब मराठे मार्ग, प्रभादेवी, मुंबई - 400 025, भारत, दूरभाष संख्या : 022 - 6807 7100 में है। I-Sec नेशनल स्टॉक एक्सचेंज ऑफ इंडिया लिमिटेड (सदस्य कोड: 07730), बीएसई लिमिटेड (सदस्य कोड: 103) और मल्टी कमोडिटी एक्सचेंज ऑफ इंडिया लिमिटेड (सदस्य कोड: 56250) का सदस्य है और सेबी पंजीकरण संख्या 56250 है। INZ000183631. अनुपालन अधिकारी (ब्रोकिंग) का नाम: श्री अनूप गोयल, संपर्क नंबर: 022-40701000, ई-मेल पता: complianceofficer@icicisecurities.com। प्रतिभूति बाजार में निवेश बाजार जोखिमों के अधीन हैं, निवेश करने से पहले सभी संबंधित दस्तावेजों को ध्यान से पढ़ें। उपर्युक्त सामग्री को व्यापार या निवेश के लिए निमंत्रण या अनुनय के रूप में नहीं माना जाएगा। I-Sec और सहयोगी उस पर निर्भरता में किए गए किसी भी कार्य से उत्पन्न होने वाले किसी भी प्रकार के नुकसान या क्षति के लिए कोई देनदारियां स्वीकार नहीं करते हैं। इस तरह के अभ्यावेदन भविष्य के परिणामों का संकेत नहीं हैं। उद्धृत प्रतिभूतियां अनुकरणीय हैं और सिफारिशी नहीं हैं।

विकल्प सुविधाओं की पेशकश आईसीआईसीआई सिक्योरिटीज द्वारा की जाती है। इससे संबंधित किसी भी शिकायत/विवाद पर स्टॉक एक्सचेंजों द्वारा विचार नहीं किया जाएगा।

Top Mutual Funds

Top Mutual Funds

टिप्पणी (0)