Learning Modules Hide

Hide

- अध्याय 7: कैंडलस्टिक पैटर्न सीखें: तीन कैंडल पैटर्न को समझें

- अध्याय 12: बोलिंगर बैंड और रिलेटिव स्ट्रेंथ इंडेक्स (RSI) तकनीकी संकेतक सीखें - भाग 2

- अध्याय 10: वॉल्यूम विश्लेषण द्वारा मूल्य को विस्तार से समझें

- अध्याय 11: MACD और स्टोचैस्टिक तकनीकी संकेतकों को विस्तार से जानें – भाग 1

- अध्याय 8: चार्ट पैटर्न का परिचय

- अध्याय 13: तकनीकी विश्लेषण का उपयोग करके प्रभावी ट्रेडिंग के लिए क्या करें और क्या न करें, जानें

- अध्याय 3: रुझान, समर्थन और प्रतिरोध जानें

- अध्याय 6: कैंडलस्टिक पैटर्न सीखें: एक और दो कैंडल पैटर्न को समझें

- अध्याय 1: तकनीकी विश्लेषण का परिचय: निःशुल्क ऑनलाइन पाठ्यक्रम

- अध्याय 5: फिबोनाची रिट्रेसमेंट सीखें

- अध्याय 2: तकनीकी विश्लेषण में विभिन्न प्रकार के चार्ट के लिए एक पाठ्यक्रम

- ब्रेकआउट्स, स्टॉप्स और रिवर्सल की बुनियादी बातों पर निःशुल्क तकनीकी पाठ्यक्रम

अध्याय 11: MACD और स्टोचैस्टिक तकनीकी संकेतकों को विस्तार से जानें – भाग 1

मान लीजिए कि आप धुंध भरी सुबह में हाईवे पर गाड़ी चला रहे हैं। आपके आगे चल रहे वाहन में शायद ब्लिंकर और हैजर्ड लाइटें जल रही होंगी। आप भी अपने पीछे चल रहे वाहनों की मदद के लिए ऐसा ही करेंगे। तकनीकी विश्लेषण में, हमारे पास ये संकेतक भी होते हैं, जो समान कार्य करते हैं। तकनीकी संकेतक गणितीय पैटर्न होते हैं जिन्हें ऐतिहासिक मूल्य डेटा से प्राप्त किया जा सकता है। ये संकेतक आपको कीमत का बेहतर पूर्वानुमान लगाने में मदद करेंगे। यह आपको दिशा और स्पष्ट संकेतों की समझ हासिल करने में मदद करता है जिसमें कीमतों के बढ़ने की उम्मीद है।

मूविंग एवरेज कन्वर्जेंस डाइवर्जेंस (MACD)

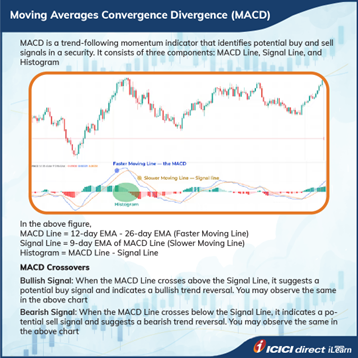

यह एक बेहद लोकप्रिय तकनीकी संकेतक है जो दो EMA (एक्सपोनेंशियल मूविंग एवरेज) के बीच संबंध दिखाता है। (नोट: हमने पिछले अध्यायों में EMA पर चर्चा की थी)। ट्रेडर्स ट्रेंड में बदलाव, गति और संभावित खरीद और बिक्री के अवसरों की पहचान करने के लिए MACD का उपयोग करते हैं। इसकी गणना अलग-अलग लंबाई के दो एक्सपोनेंशियल मूविंग एवरेज (EMA) का उपयोग करके की जाती है। आम तौर पर, 12 और 26 अवधियों और एक सिग्नल लाइन, जो कि MACD लाइन का 9-अवधि EMA है, को MACD की गणना के लिए माना जाता है। MACD में सिग्नल लाइन, MACD लाइन का ही मूविंग एवरेज है। सिग्नल लाइन व्यापारियों को संभावित खरीद या बिक्री संकेतों की पहचान करने में मदद कर सकती है।

हम 12-अवधि EMA से 26-अवधि EMA घटाकर MACD लाइन की गणना करते हैं। फिर सिग्नल लाइन की गणना MACD लाइन के 9-अवधि EMA के रूप में की जाती है। अवलोकनों की व्याख्या करने से पहले, आइए हम 'अभिसरण' और 'विचलन' शब्द के अर्थों को भी देखें। अभिसरण तब होता है जब MACD लाइन और सिग्नल लाइन एक दूसरे के करीब आती हैं। इससे पता चलता है कि प्रवृत्ति की गति कमजोर हो रही है और दिशा में संभावित बदलाव हो सकता है। इसे आम तौर पर मंदी का संकेत माना जाता है।

दूसरी ओर, विचलन तब होता है जब MACD लाइन और सिग्नल लाइन एक दूसरे से दूर चले जाते हैं। इससे पता चलता है कि प्रवृत्ति की गति बढ़ रही है और वर्तमान प्रवृत्ति की संभावित निरंतरता हो सकती है। इसे आम तौर पर तेजी का संकेत माना जाता है।

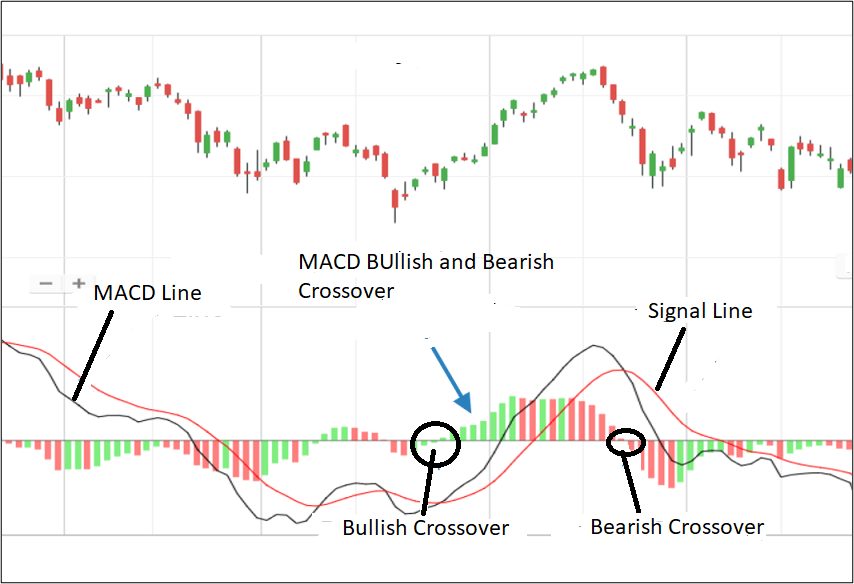

जब MACD लाइन सिग्नल लाइन से ऊपर जाती है, तो इसे तेजी के रूप में समझा जाता है, जो संभावित प्रवृत्ति उलटने या खरीदने के अवसर का संकेत देता है। इसके विपरीत, जब MACD लाइन सिग्नल लाइन से नीचे जाती है, तो इसे मंदी का संकेत माना जाता है, जो संभावित प्रवृत्ति उलटने या बेचने के अवसर का संकेत देता है।

ट्रेडर और निवेशक अक्सर संकेतों की पुष्टि या खंडन करने के लिए अन्य तकनीकी संकेतकों और चार्ट पैटर्न के साथ MACD का उपयोग करते हैं। उदाहरण के लिए, यदि MACD लाइन सिग्नल लाइन से ऊपर जाती है, और कीमत भी एक प्रमुख समर्थन स्तर से ऊपर है, तो इसे एक मजबूत तेजी संकेत के रूप में देखा जा सकता है।

इसे बेहतर ढंग से समझने के लिए निम्न चार्ट देखें।

कुल मिलाकर, MACD एक बहुमुखी और व्यापक रूप से उपयोग किया जाने वाला तकनीकी संकेतक है जो बाजार के रुझानों और संभावित खरीद और बिक्री के अवसरों में मूल्यवान अंतर्दृष्टि प्रदान कर सकता है। हालांकि, सभी तकनीकी संकेतकों की तरह, MACD भी पूरी तरह सुरक्षित नहीं है और इसे सूचित ट्रेडिंग निर्णय लेने के लिए अन्य उपकरणों और विश्लेषण तकनीकों के साथ इस्तेमाल किया जाना चाहिए।

क्या आप जानते हैं?

तकनीकी संकेतक गणितीय गणनाओं का एक ग्राफिकल डिस्प्ले है और विश्लेषण के लिए संबंधित मूल्य चार्ट से इसकी तुलना की जाती है। तकनीकी संकेतक के यांत्रिकी आमतौर पर न केवल व्यवहार बल्कि निवेशकों के मनोविज्ञान को भी पकड़ते हैं।

स्टोकेस्टिक्स

स्टोकेस्टिक्स एक लोकप्रिय तकनीकी संकेतक है जिसका उपयोग वित्तीय बाजारों में ओवरबॉट और ओवरसोल्ड स्थितियों और संभावित ट्रेंड रिवर्सल की पहचान करने के लिए किया जाता है। स्टोकेस्टिक ऑसिलेटर की गणना एक निर्दिष्ट अवधि, आमतौर पर 14 अवधियों में वर्तमान समापन मूल्य की मूल्य सीमा से सापेक्ष स्थिति के आधार पर की जाती है।

स्टोकेस्टिक ऑसिलेटर में दो रेखाएँ होती हैं, %K रेखा और %D रेखा। %K रेखा मुख्य/प्राथमिक रेखा है और निर्दिष्ट अवधि में उच्च-निम्न सीमा के सापेक्ष समापन मूल्य की वर्तमान स्थिति को दर्शाती है। इस %K रेखा का उपयोग 20% - 30% पर ओवरसोल्ड क्षेत्रों और 70% -80% पर ओवरबॉट क्षेत्रों की पहचान करने के लिए किया जा सकता है। %D रेखा %K रेखा का मूविंग एवरेज है और आमतौर पर 3-अवधि मूविंग एवरेज के रूप में गणना की जाती है।

जैसा कि पहले उल्लेख किया गया है, स्टोकेस्टिक ऑसिलेटर 0 और 100 के बीच दोलन करता है और इसे एक चार्ट पर प्लॉट किया जाता है। 80 से ऊपर की रीडिंग को ओवरबॉट माना जाता है, जो दर्शाता है कि सुरक्षा मूल्य सुधार या उलटफेर के कारण हो सकती है। इसके विपरीत, 20 से नीचे की रीडिंग को ओवरसोल्ड माना जाता है, जो दर्शाता है कि सुरक्षा मूल्य में उछाल या उलटफेर के कारण हो सकती है। स्टोकेस्टिक को बेहतर ढंग से समझने के लिए निम्न छवि देखें।

ट्रेडर और निवेशक अक्सर संकेतों की पुष्टि या खंडन करने के लिए अन्य तकनीकी संकेतकों और चार्ट पैटर्न के साथ स्टोकेस्टिक ऑसिलेटर का उपयोग करते हैं। उदाहरण के लिए, यदि स्टोकेस्टिक ऑसिलेटर ओवरसोल्ड स्थिति को इंगित करता है, और कीमत भी एक प्रमुख समर्थन स्तर के पास है, तो इसे एक मजबूत तेजी के संकेत के रूप में देखा जा सकता है।

स्टोकेस्टिक ऑसिलेटर एक बहुमुखी और व्यापक रूप से उपयोग किया जाने वाला तकनीकी संकेतक है जो बाजार के रुझानों और संभावित खरीद और बिक्री के अवसरों में मूल्यवान अंतर्दृष्टि प्रदान कर सकता है। हालाँकि, सभी तकनीकी संकेतकों की तरह, स्टोकेस्टिक ऑसिलेटर अचूक नहीं है और सूचित ट्रेडिंग निर्णय लेने के लिए अन्य उपकरणों और विश्लेषण तकनीकों के साथ इसका उपयोग किया जाना चाहिए।

हिस्टोग्राम

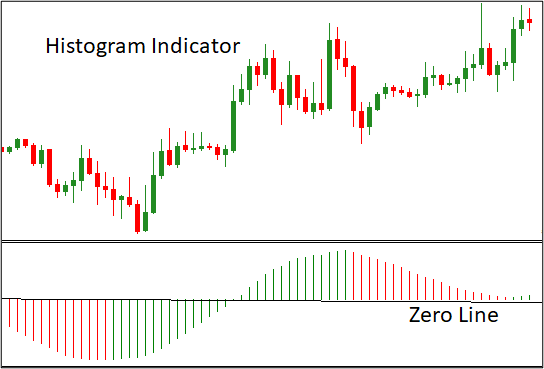

तकनीकी विश्लेषण में, हिस्टोग्राम एक चार्टिंग टूल है जिसका उपयोग दो चरों के बीच अंतर को दर्शाने के लिए किया जाता है, जैसे कि किसी सुरक्षा की कीमत और तकनीकी संकेतक। हिस्टोग्राम का उपयोग आम तौर पर दो मूविंग एवरेज के बीच अंतर को प्रदर्शित करने के लिए किया जाता है, जैसा कि MACD इंडिकेटर में होता है।

हिस्टोग्राम को बार चार्ट के रूप में प्लॉट किया जाता है, जिसमें शून्य रेखा से ऊपर की पट्टियाँ तेजी की गति को दर्शाती हैं और शून्य रेखा से नीचे की पट्टियाँ (हिस्टोग्राम को दो भागों में विभाजित करने वाली काली रेखा) मंदी की गति को दर्शाती हैं। प्रत्येक पट्टी की ऊँचाई तुलना किए जा रहे दो चरों के बीच के अंतर को दर्शाती है। हिस्टोग्राम इंडिकेटर में ऊर्ध्वाधर पट्टियाँ या आयतें होती हैं जो अलग-अलग ऊँचाई के साथ शून्य रेखा से ऊपर या नीचे स्थित होती हैं। पट्टियाँ मूल्य आंदोलनों की ताकत और गति को दर्शाती हैं। जब हिस्टोग्राम पट्टियाँ शून्य रेखा से ऊपर होती हैं, तो यह तेजी की गति को इंगित करती है, यह सुझाव देती है कि खरीदार नियंत्रण में हैं। इसके विपरीत, जब पट्टियाँ शून्य रेखा से नीचे होती हैं, तो यह मंदी की गति को इंगित करती है, यह सुझाव देती है कि विक्रेता नियंत्रण में हैं। इसे निम्न छवि में भी देखा जा सकता है।

ऊपर दी गई छवि को देखें। किसी नए ट्रेंड के मामले में, जब इंडिकेटर नीचे से शून्य रेखा से ऊपर जाता है, तो खरीद संकेत उत्पन्न होता है। जब इंडिकेटर ऊपर से शून्य रेखा से नीचे जाता है, तो बिक्री संकेत उत्पन्न होता है। जब कोई विपरीत संकेत दिखाई देता है, तो आप ट्रेड को बंद कर सकते हैं और बाहर निकल सकते हैं।

ट्रेडर और निवेशक किसी सुरक्षा या बाजार की गति और दिशा के बारे में जानकारी प्राप्त करने के लिए हिस्टोग्राम का उपयोग करते हैं। कुल मिलाकर, हिस्टोग्राम दो चर के बीच अंतर को देखने और संभावित ट्रेडिंग अवसरों की पहचान करने के लिए तकनीकी विश्लेषण में एक मूल्यवान उपकरण है।

ओह! यह काफी गहन विषय था। आइए हम अपनी मुख्य सीखों को संक्षेप में प्रस्तुत करें।

सारांश

- हम अलग-अलग लंबाई के दो एक्सपोनेंशियल मूविंग एवरेज (EMA) का उपयोग करके MACD की गणना करते हैं, आमतौर पर 12 और 26 अवधि, और एक सिग्नल लाइन, MACD लाइन का 9-अवधि EMA।

- MACD का उपयोग विचलन की पहचान करने के लिए भी किया जा सकता है, जो तब होता है जब किसी सुरक्षा की कीमत MACD संकेतक के विपरीत दिशा में बढ़ रही होती है। यह संभावित प्रवृत्ति उलटफेर या गति में बदलाव का संकेत दे सकता है।

- स्टोकेस्टिक ऑसिलेटर 0 और 100 के बीच दोलन करता है और इसे चार्ट पर प्लॉट किया जाता है। 80 से ऊपर की रीडिंग को ओवरबॉट माना जाता है, जो दर्शाता है कि सुरक्षा मूल्य सुधार या उलटफेर के कारण हो सकती है। इसके विपरीत, 20 से नीचे की रीडिंग को ओवरसोल्ड माना जाता है, जो यह सुझाव देता है कि सुरक्षा मूल्य में उछाल या उलटफेर के कारण हो सकती है।

- हिस्टोग्राम मूल्य और संकेतक के बीच विचलन की भी पहचान कर सकते हैं।

आगामी अध्याय में, हम बोलिंगर बैंड और रिलेटिव स्ट्रेंथ इंडेक्स (RSI) जैसे अधिक संकेतकों का पता लगाएंगे।

Top Mutual Funds

Top Mutual Funds

टिप्पणी (0)